文/新浪财经专栏作家、邓普顿新兴市场团队执行主席麦朴思(Mark Mobius)

我们相信日本、欧央行、中国、印度和其他央行的宽松政策,应该会抵消对美联储和其他央行潜在加息的担忧。我们认为,央行的宽松政策将继续为市场提供流动性,并随着投资者寻求收益,期望能推动资金流入全球股市。

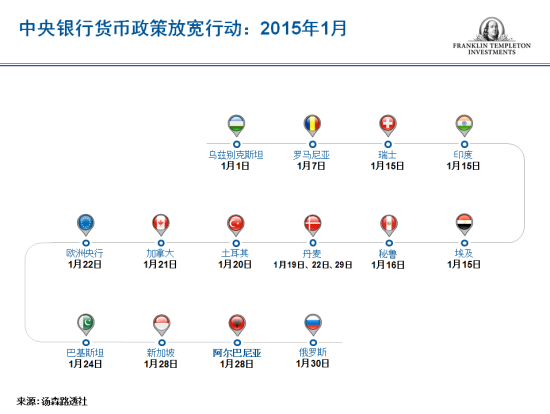

今年,我们预计全球央行货币政策的分歧是个关键的主题,并很可能推动资产的流动。目前来看,2015年第一个月开始,记分卡似乎向宽松货币政策倾斜,14个央行采取了某种形式的货币政策宽松行动,一般是以降息或资产购买的形式[1]。丹麦央行在降息方面非常积极,三个星期的时间内四度削减利率,而欧洲央行(ECB)也效仿美国联邦储备局和日本央行,宣布加强其量化宽松政策(QE)的计划。

说到QE,“宽松”真的不是准确的描述,实际上,它是要扩大,而不是放宽。美联储量化宽松的第一期(QE1)于2008年底开始,应付美国次贷金融危机,它的形式是向银行购买它们价值下滑的国债、抵押贷款为基础的证券和其他资产。计划原定为6000亿美元,但经济没有如预期复苏,信贷的紧缩也没有如期结束。因此,QE2在2010年推出,再多两年后QE3推出,因为政策制定者越来越急需创造所需的经济刺激。总体而言,超过4万亿美元(接近中国外汇储备的规模)花在了上面,大约是原计划的6倍。其结果是,美联储的资产负债表扩张三倍。

在我看来,是最值得注意的是,在那些年里,美国不是唯一推出这样计划的国家。英国于2009年推出了750亿英镑(约1200亿美元)的计划,并逐步扩大到3750亿英镑(约6000亿美元)。英国央行的资产负债表扩大了四倍;政府用新的资金来回购自己的债务。随着美国和英国的经济环境改善,两国现在已经在讨论何时缩小购债计划以及加息。

美国和英国的货币宽松政策现正减速,但其他国家卻正在加速。2014年10月,日本央行扩大了货币政策的力度,把资产购买的规模增加到每年80万亿日元(6740亿美元)。一些戏称之为“量化和质化宽松”或“QQE”,日本央行一直在和通缩作斗争,并试图快速启动停滞多年的经济。

欧元区继续被主权债务问题和长期增长乏力拖累,并伴有通货紧缩的副作用。因此1月,欧洲央行采用了类似美国和日本的QE方案,宣布计划从3月起购买至少1万亿欧元债券,央行强调了其为市场注入流动性的愿望。

在新兴市场中,我们也看到了一些政策分歧,但总的看来在目前阶段偏向于宽松。让我们来看看近期几个关键的政策行动和其背后的一些原因。

中国(放宽)

继11月意外降息后,中国人民银行于2月4日下调银行存款准备金率(RRR)50个基点(0.50%),目的是为市场注入估计6000亿人民币(960亿美元)。中国人民银行也宣布,主要为微型企业和农业提供借贷的小型金融机构的存准率下调额外50个基点,中国农业发展银行存准率下调400个基点(4%)。中国经济数据疲软,关键的制造业晴雨表采购经理指数(PMI)1月份下降到低于50的水平,政府希望这些措施能提供一些经济刺激。中国政府报告的国内生产总值(GDP)2014年同比增长7.4%,2013年增长为7.7%。邓普顿新兴市场团队并不担心中国经济增长出现放缓,并认为超过7%的增长对这样规模的经济来说相当强劲。尽管如此,央行显然要确保中国仍然是全球经济增长的引擎,因此今年再度放宽货币政策也并不令人意外。

印度(放宽)

尽管GDP增长强劲,但印度已经加入宽松阵营。印度修改了国民经济核算数据的计算方法,这使印度的GDP统计数据更接近国际标准,导致了该国显著上调最新的GDP数据。印度政府最新公布的数据显示,截至2014年3月的财政年GDP增长提高到6.9%,之前是4.7%。同样的,2012至2013财政年的增长从4.5%调高到5.1%。

今年1月,印度储备银行出乎市场意外的把关键利率下调25个基点(0.25%)至7.75%。通胀压力的环缓解导致央行降低利率,以进一步刺激经济增长。随后,2月3日,法定流动性比率(衡量银行储备中必须持有的活期存款和负债比率)降至21.5%,以鼓励银行放贷。而印度的消费者物价指数增长从11月的4.4%历史低点,攀升到2014年12月的5.0%,这仍比2014年1月的8.8%低得多,为宽松的货币政策带来了一些安慰。印度总督储备银行行长拉古拉姆•拉詹曾表示,低油价已经减小了通胀对印度的威胁,并表示进一步降息可能即将到来。

俄罗斯(放宽)

俄罗斯央行1月出人意料地将基准利率下调200个基点(2.0%)至15%来支持国内经济。央行此前于12月把利率从10.5%上调至17%,为稳定卢布和遏制通胀压力。12月通胀率上升至五年多来的最高水平,主要是由于食品价格攀升,消费者价格指数12月同比跃升11.4%,11月份则攀升9.1%。在过去的几个月中,政府宣布了一系列价值至少为350亿美元的措施,应对经济危机。措施包括为银行体系注资157亿美元,为国家开发银行注资47亿美元,使其能够增加贷款以支持国内经济。显然,俄罗斯仍然拥有一些不能单单通过货币政策解决的挑战。今年1月,国际评级机构标准普尔把该国的主权信用评级从从BBB-下调至BB+,低于投资级别,理由是由于卢布走软,金融体系中资产质量日益恶化,制裁使得俄罗斯难以利用国际资本市场,以及2015年可能出现的经济衰退。

土耳其(放宽)

由于随着油价下跌通胀压力有所缓解,土耳其央行1月把关键基准利率下调50个基点(0.5%)7.75%。消费者价格指数从11月的9.2%增幅,回落到12月份的8.2%。土耳其面临着一些侧风。中央政府预算赤字在2014年扩大超过20%至99亿美元,而且根据土耳其经济部,2014年经常账户赤字是458亿美元,比2013年的647亿美元有所缩小。

巴西(收紧)

巴西可能希望看到日本和欧洲央行所经历的通缩压力,巴西的消费者价格指数在2014年上涨了6.4%,是自2011年来最快的速度,并高于央行的目标。一个显著的原因是巴西雷亚尔兑美元在2014年贬值了11%[2]。尽管经济增长缓慢,通胀的担忧促使巴西央行于1月21日把基准利率调高50个基点(0.5%)至12.25%(连续第三次加息),达到2011年8月来的最高水平。由于人们越来越关注物价上涨和就业市场疲软让人担忧的组合,巴西消费者信心最近跌至了2005年以来的最低水平。巴西公共部门的主要财政账户于2014年出现了十多年来的第一个赤字。在10月总统选举前,较低的税收收入和更高的政府支出,导致赤字138亿美元,占GDP的0.6%。为了支持政府的财政情况,财政部部长若阿金-利维宣布了一系列措施,其中包括增加燃料税收、信贷和进口,以及结束对汽车的税收减免。

这一切:对投资的启示

在我看来,全球主要央行采取的宽松政策可能有助于刺激经济增长,但在许多方面,也允许银行避免对投资失误做出艰难的决定。

我们在全球许多市场看到的低利率,对定期银行存款储户和退休人员不利,而股票投资者普遍受益。遭受低利率冲击的储户接下来可能因为这些宽松政策遇上另一个问题-高通胀和资产泡沫。近期下跌的油价已帮助提供了缓冲,但我们不设想油价将长期保持在低水平。此外,随着各国竞相削弱本国货币,以寻求刺激出口增长,市场也担心各央行放宽政策爆发“货币战争”。

就目前而言,我们相信日本、欧洲央行、中国、印度和其他央行的宽松政策,应该会抵消对美联储和其他央行潜在加息的担忧。我们认为,央行的宽松政策将继续为市场提供流动性,并随着投资者寻求收益,期望能够推动资金流入全球股市。但是,我们也密切关注任何潜在的余震。

Copyright © 2015。富兰克林邓普顿投资。版权所有。

本文之发行人为富兰克林邓普顿投资(亚洲)有限公司。本文只提供一般性数据,其内容显示本行在刊登日期之见解。文内所提及的证券只作参考用途,并非购买、出售或持有任何证券的建议。

投资组合不一定在任何时期内持有所述股票。本文的意见可因应情况修改而不作另行通知。本行对文中所载之推测不会作任何保证或承诺。本行亦不会就阁下使用本文或本文之任何数据、推测或意见而引致阁下的直接或间接损失负责。本文并未为香港证监会[微博]所审阅。

[1]资料来源:汤森路透社。

[2]资料来源:彭博资讯。

(本文作者介绍:邓普顿新兴市场团队执行主席,40余年环球市场投资经验,全面负责邓普顿新兴市场的研究和投资管理。)

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。