文/新浪港股(微信公众号xlgg-sina)专栏作家 香港智远 徐丰

根据今年下半年港股“炒股不炒市”的观点,基本面是选股的首要标准,据此,作为深港通标的的中国水务有条件放入公用事业板块的待选列表。

今年以来,由于“北水”的持续流入,港股一路高歌猛进,恒生指数也突破了29,000点关口。而这波由热炒资金推动的行情在如此冲高后,或受获利出售等原因影响产生回调。作为投资者,此时在选股组合中加入抗非系统性风险的个股显得尤为必要。公用事业板块由于其行业因素,通常具有经营稳健、现金流稳定的特点,市场风险敏感性较低。也正因为如此,在目前阶段的投资组合中可以加入该板块中的个股作为未来市场风险的“避风港”。而根据今年下半年港股“炒股不炒市”的观点,基本面是选股的首要标准,据此,作为深港通标的的中国水务(855.HK)有条件放入公用事业板块的待选列表。

专注自来水供应领域,业绩快速增长

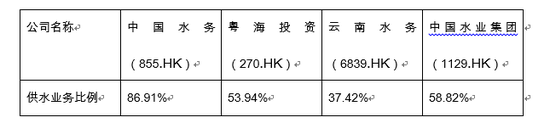

中国水务是一家领先的市场化跨区域供水运营商。2016/17财年(截止2017年3月31日),中国水务总营业收入为57.08亿港元;其中,自来水供应及建设方面的业务收入49.61亿港元,在总收入中的占比高达86.91%,比上年提升了2.52个百分点,在主营业务收入中的占比逐年提高。跟同为港股上市公司的同业相比,中国水务集团供水业务占比远高于同行水平,主业专注。

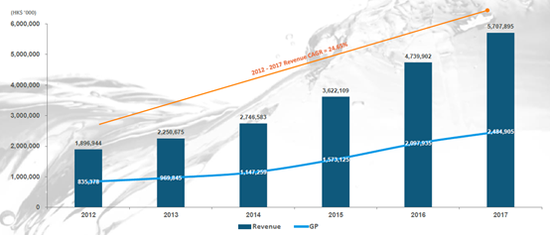

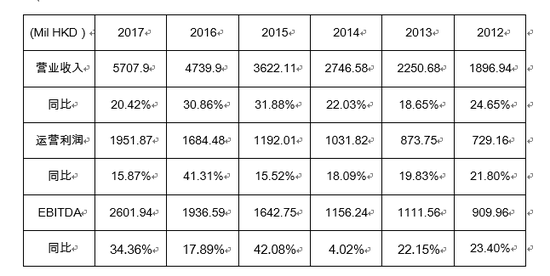

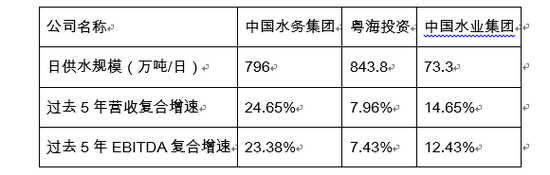

虽然中国水务为公用事业股,但是公司近年来的增长速度并不低,2012/13-2016/17年,公司营业收入年复合增速为24.65%,集稳定与高速增长于一体。在营收快速增长的同时,利润也同步跟上,2012/13-2016/17年,运营利润年复合增速为21.77%,EBITDA年复合增速23.38%。

无论是营收还是EBITDA,增长都十分稳定且迅速,没有出现大幅波动,既具备了公用事业股的稳定特性,还兼具成长性。从业绩上来看,这家公司质地优良。

数据来源:公司年报

数据来源:公司年报但并不是每一家水务公司都能两者兼备,拿供水业务比例较高的粤海投资(270.HK)和中国水业集团(1129.HK)来说,粤海投资供水规模与中国水务相近,但是其5年复合增速不到8%,且其主要为香港、深圳、东莞三座城市供水,对向全国拓展并不感兴趣。而中国水业集团供水规模仅为中国水务的十分之一,但其增速相反却低于中国水务10个百分点,可见中国水务在业内竞争优势明显。

注:粤海投资以供应原水为主要收入

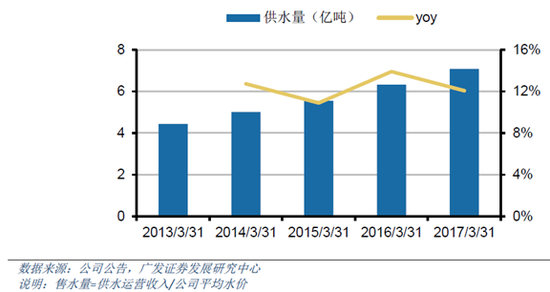

注:粤海投资以供应原水为主要收入从业务上来看,截止2017年9月,中国水务(855.HK))业务覆盖全国13个省和3个直辖市,超过50座城市,服务人口超过2,000万,已投运水处理能力约为796万吨每日,设计新增处理能力超过471万吨每日。过去十多年,中国水务供水业务量价齐升,这是公司营收利润快速增长的根本原因。根据广发研报,过去5年公司售水量年均复合增速为12.4%,且每年增速都在10%以上,较为均衡;2016/17财年公司售水量为7.08亿吨,比上年增长了12.1%。价格方面,根据E20供水联盟的数据,2011-2015年,我国平均水价从1.91元/立方米逐年上涨到2.26元/立方米,年均复合增速为4.3%,并在近年有加速上涨的势头。

从净利润来看,公司近3年净利润增速惊人,连续3年增速超过30%,扣除出售非核心资产收益,增速仍然超过20%。

前景广阔,有望维持快速增长势头

那么,中国水务这样的快速增长能否持续呢?笔者认为是可以的。

首先,行业前景非常广阔。2013年,党的十八届三中全会决定允许社会资本通过特许经营等方式参与城市基础设施建设投资和运营,从政策上清除了民营企业参股城市供水项目的障碍,供水行业的市场化改革加速推进。目前,我国85%的城市供水资产仍在地方政府手中,这部分资产亟待市场化以提高运营效率,而中国水务采用独特的TOO模式与地方政府合作,有利于提高运营效率。在该模式下,地方政府以水厂、管网等既有资产入股,中国水务以现金入股,双方成立合营公司,由中国水务负责运营管理,一般2-3年即可实现扭亏为盈,解除地方政府补贴的负担。特许经营期结束,中国水务有优先续约的权利,且不同于BOT模式,中国水务对合营公司拥有所有权,即使地方政府想换,也必须从公司手上购买,该模式使合作双方实现深度利益捆绑,有利于长期稳定运营。所以,目前城市供水领域还处于低市场化的程度,仅15%左右,对于中国水务来说,意味着巨大的市场空间。

其次,未来十多年公司供水业务量价齐升的逻辑仍然成立。当前,我国居民家庭水费仅占个人收入的1%,而国际发达城市平均为4%。建设部在《城乡缺水问题研究》中指出,为促进公众节水,水费收入比在2.5-3%较为合适,所以水价存在1.5-2倍的上涨空间,未来水价维持目前小幅稳步上涨的趋势是较为合理的判断。售水量则会因城市化进程的推进和公司并购新的水厂而保持稳步增长。我国城市化的推进,每年会维持城镇供水2-3%的增长。此外,公司近年来大力推进并购扩张战略,不断并购新的水厂,与地方政府成立合营企业,且在每家企业中都占据控股地位,增加供水能力的同时,提升经营效率,与地方政府达成双赢局面,两者叠加有望保持售水量稳定增长。所以,笔者认为中国水务过去几年供水业务量价齐升的逻辑在未来仍然成立。

第三,公司现金充足,且具备多渠道的融资能力。截止2017年3月31日,公司拥有的现金及其等价物为43.14亿元,手握现金充足。此外,中国水务获穆迪评定为香港非国企上市公司里面最高的评级Ba1级,并成功向海外投资者发行3亿美元优先票据,还获得亚洲开发银行和国际金融公司等国际机构的贷款,融资渠道多样化。充足的现金和多渠道的融资能力保证了核心业务并购能加速进行。

综合以上三点,个人认为中国水务业绩快速增长的势头在未来十年仍可以持续。

估值较低,上涨空间已打开

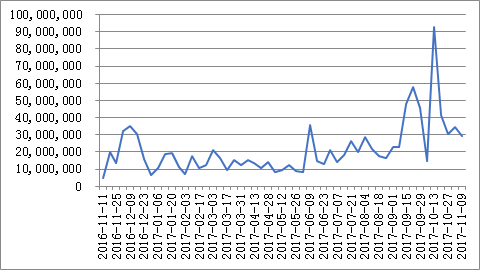

2015年前,公司股票主要由海外机构持有,流动性非常差,2015年海外机构陆续减持退出,释放出流通盘,为后续上涨奠定了基础。今年下半年以来,公司在内地的持续路演开始获得成效,公司正逐渐获得内地资金的青睐,截止11月8日收盘,经过深港通买入的公司股票份额已达10.4%,成交量也持续放大,根据wind数据测算,10月份公司股票日均成交量为3月的3.83倍。

数据来源:wind咨询

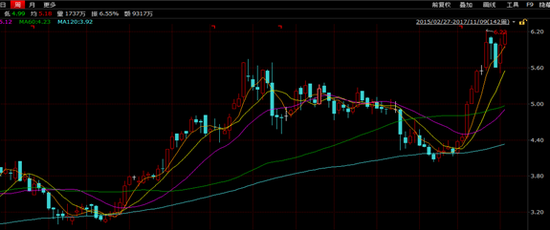

数据来源:wind咨询在今年8月份之前,在大盘持续上涨的背景下,中国水务股价一直往下调整,最低到4.03港元,8月份之后,股价经历了一波快速上涨。尽管股价相比8月初上涨了50%,中国水务市盈率仍仅为10.4倍,PB1.6倍,低于行业平均水平,可以看出股价仍未反映公司在基本面上的良好表现以及未来的增长潜力。从周线图上可以看出,目前股价刚刚突破前期高点,上涨空间已打开,根据前一波涨幅测算,这一波行情仍存在上涨空间。

中国水务股价周线图

中国水务股价周线图总结一下,板块落后于大盘,个股业绩增长迅速而稳定,前景广阔,股票估值较低,上涨空间已打开。在恒指涨幅较大的当前,移仓中国水务,既能保存牛市前期果实,又能博得不错的预期收益,可以说是稳健投资者的心水之选。

(本文作者介绍:香港智远投资咨询有限公司成立于香港,专注于香港股市、窝轮及牛熊证的研究。提供香港股市、窝轮及牛熊证的评论,是目前最活跃的牛熊证及窝轮研究机构之一。公司评论的撰稿人均为著名的港股及权证专家。)

责任编辑:马婕

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。