文/新浪财经意见领袖(微信公众号kopleader)专栏作家 王汉锋

“新周期”背后是新结构、新动能、新逻辑。投资者需要进一步紧跟中国愈发明显的三大趋势来挖掘投资机会。

王汉锋:A股在明年将实现双位数收益

王汉锋:A股在明年将实现双位数收益2018年将是中国增长在2016年触底、在2017年“峰回路转”之后“乘势而上”的一年,增长持续性确认及系统性风险下降将使得中国成为中长线投资机会的温床,支持中国资产继续重估。新老经济结构转换仍在推进,城镇化深化,消费升级、产业升级、产业整合三大产业趋势愈发明显。我们认为A股指数有望在2018年年底前实现双位数收益:

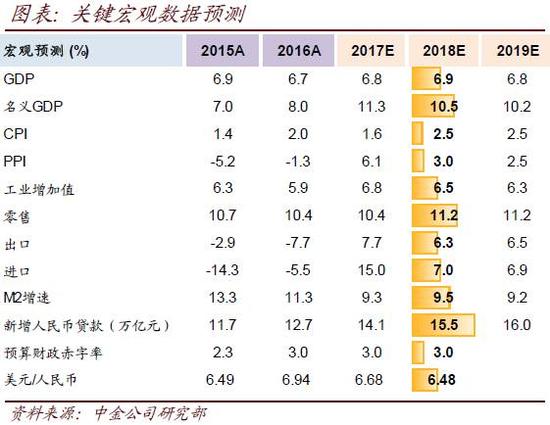

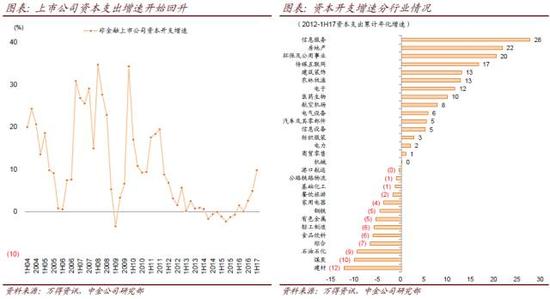

1)增长复苏进入中周期。中国增长有望在争议中进一步确认持续性,中金宏观组预计2018年GDP增长6.9%,我们自上而下预计A股盈利将在近年大幅波动后回归常态、增长13.1%(金融8.4%/非金融16.1%)。尽管依然存在房地产销量增长继续下滑、金融监管与去杠杆深化等担心,但地产库存偏低、长效机制增加供给、资本开支周期和外需复苏有惯性。

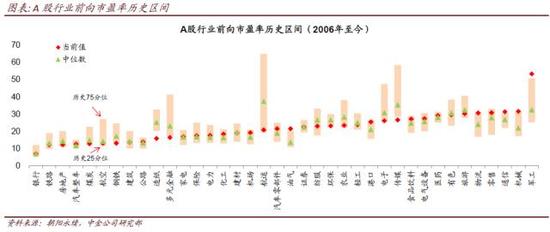

2)流动性“有惊无险”,估值稳中有升、逐步国际化。基于金融监管及去杠杆的预期,同时通胀随复苏进程可能有所回升,市场担心流动性趋紧。但市场对金融监管和去杠杆已经有所准备,同时地产受压资金外溢、通胀预期回升之下实际利率可能下降、人民币稳中有升及资本流向的边际变化可能对资金面有利。A股国际化步伐加快,蓝筹估值受盈利增长支持可能稳中略升。

大类资产上,中周期复苏、整体温和通胀的环境有利于股权类、商品表现,债市延续震荡格局,地产则受制于调控效果更加明显地显现;风格上盈利与估值区分表现的特征仍在延续,成长与价值纠结但预计受科技与部分产业趋势影响成长略胜。市场风险在于通胀过快上行、地产超预期下行、政策执行过度、减持、中美摩擦升级、中东与朝鲜地缘风险等。

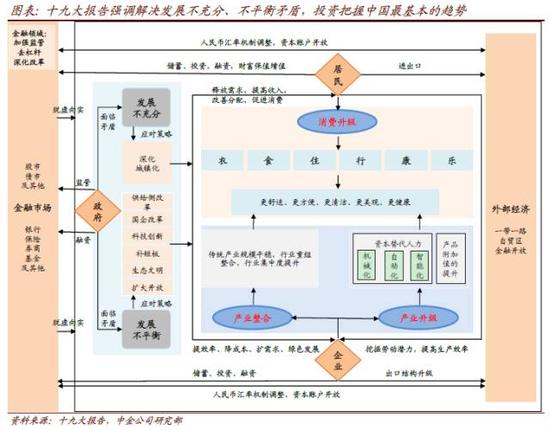

紧跟中国基本面趋势:消费升级、产业升级、产业整合

“新周期”背后是新结构、新动能、新逻辑。投资者需要进一步紧跟中国愈发明显的三大趋势来挖掘投资机会:

1)消费升级:城镇化深入、收入达到一定水平、互联网等新技术推进,中国在衣食住行康乐教等门类下的消费量仍在扩张,同时品牌化、高端化的趋势愈发明显,中国本土品牌在崛起中。

2)产业升级:中国制造业享受四大优势:a)全球最大内需市场;b)依然丰富、相对廉价的研发人力资源,及政府大力支持;c)全球最大的高铁网络及移动互联网提升供需效率;d)全产业链集群优势提高效率、降低成本。这些优势使得中国制造在生产标准化产品、需要研发突破一定技术门槛的领域率先突破。

3)产业整合:供给侧改革、国企改革、环保要求提升、行业扩容趋缓等综合因素使得中国老经济部门正在走向产业整合,地位强势的龙头将受益于这一趋势。

行业及主题:两条主线,顺势而为,重视硬件与应用互动新趋势

未来3-6个月我们相对看好:1)反映中国产业升级和消费升级趋势的科技硬件与部分消费板块;2)反映复苏延续、估值相对不高部分周期性板块,如保险、券商与稳健的中型银行。主题上要重视科技领域硬件与应用相互促进的周期与节奏,以iPhoneX为代表的硬件准备,结合人工智能、物联网、5G、汽车电动化与智能化、新能源技术等的落地,可能再催生一轮从硬件到应用的新趋势;另外,国企改革、地产长效机制、扶贫与区域振兴、环保等主题则受益于相应政策的推进。

(本文作者介绍:在中金和高盛等金融机构从事市场和经济研究。)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。