文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 赵恒珩

分级基金定价的旧共识是由于A、B端的价值相互对立,因此A端的价值决定了B端的价值。然而在大牛市的洗礼下我们对于分级基金的定价有了更清醒的认识,其定价的新逻辑是A、B两端的价值随着其所依赖的生态体系的变迁动态改变。

分级基金定价的旧共识和新逻辑

分级基金定价的旧共识和新逻辑本文摘自华宝证券《2015金融产品年度报告》,略有改写,报告全文请关注作者微博。

分级基金定价的旧共识是由于A、B端的价值相互对立,因此A端的价值决定了B端的价值。然而在大牛市的洗礼下我们对于分级基金的定价有了更清醒的认识,其定价的新逻辑是A、B两端的价值随着其所依赖的生态体系的变迁动态改变。分级江湖里,唯一不变的就是变化。

旧共识:分级基金A类决定B类

分级基金定价取得共识经历了一个过程,从分级基金2007年创立以来,到2009年开始陆续发行,分级基金初期定价存在不少分歧。直到2011年5月份分级基金业内座谈会召开,至此分级定价机制取得共识。

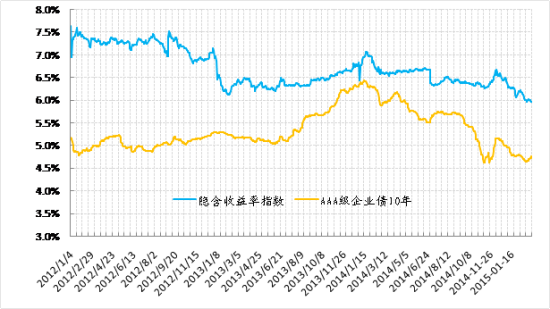

市场对于分级基金定价的基本共识是,分级A决定了分级B的价格,而分级A价格主要由债性价值决定,债性价值又由分级基金约定收益率、到期期限和市场隐含收益率共同决定,由于分级的期限,约定收益率相对固定,因此分级A定价主要由隐含收益率决定。

分级基金定价逻辑表示如下:

隐含收益率—— 分级A债性价值 —— 分级A价格—— 配对转换机制下分级B价格

因此分级基金定价的核心是确定隐含收益率,而对于隐含收益率的市场共识是隐含收益率与对应债券收益率保持同向走势。回顾隐含收益率历史走势,其与10年期AAA信用债历史走势确实具有相关性。在2014年的大牛市到来前该共识确实较好的解释了历史上分级基金的定价问题。同样跟踪深100指数因为A端运作方式的不同瑞福进取折价银华锐进溢价即使对此观点的一种证实。

图1 分级A隐含收益率与债券市场利率 资料来源: 华宝证券研究所,wind资讯

图1 分级A隐含收益率与债券市场利率 资料来源: 华宝证券研究所,wind资讯然而随着去年11月底行情的启动,分级基金赖以定价的生态发生变化。在近六成涨幅、70万亿天量成交下,“天下苦秦久矣”的呐喊振聋发聩,杠杆资金的需求被迅速放大,分级B持续受到追捧并溢价高企,分级A折价大幅扩大且隐含收益率大幅提升并持续居高不下。分级基金定价共识所依赖的生态体系已经随着牛市行情演进而发生变迁,A端决定B端的旧共识受到了挑战。

分级基金生态体系的变迁

分级基金市场的生态体系包括分级基金市场的参与者、股票债券标的市场大环境以及市场上分级产品的格局等因素。就参与人来讲分成以养老金和保险资产管理等分级A的长线投资者,以散户和大户为代表的分级B投机者以及私募为代表的套利者。而生态体系中的各要素在牛市和熊市有着截然不同的表现。

分级A投资者追求稳定的回报,分级A的隐含收益率定价逻辑核心在于跨市场类固定收益比较。分级B投机者愿意冒风险放大杠杆运作,当牛市持续时,分级B在杠杆下投资收益极高,因此其融资意愿和需求也极高。套利者追求的是一二级市场差价带来的收益,其本身并不关心分级A的价值,只要A与B合并后抛出能有利可图,其并不介意分级A较大幅度地折价抛售。

当行情不期而至,分级基金的原有的投资者结构被打破。《华宝证券2015年金融产品年度报告》的大事记中提到大妈小白跑步进场、分级江湖格局深变。需要厘清的是此处的大妈并非真正的大妈,还包括高净值经验丰富的个人投资者,受限于政策而投资于权益类基金的从业人士等等。不变的是星星之火可以燎原,当更广泛的人群接受分级基金之后,原有的生态体系被颠覆,旧共识已经hold不住新事实,A端隐然被强势的B端打的鼻青脸肿。

图2 “分级基金”被搜索热度走势 资料来源:华宝证券研究所,百度指数

图2 “分级基金”被搜索热度走势 资料来源:华宝证券研究所,百度指数然而在2015年初当行情冷却,一些似曾相识的场景又出现了:中小板分级随着母基金规模缩小A端价格持续上升,创业板分级指数上涨B端却涨不过A端,永续A端投资者也收获了低风险投资10%的傲人战绩等等。

随着未来新分级产品密集申报,一些指数未来面临着方寸之间站满七八个“彪形大汉”的局面;随着未来分级产品的设计从宽基走向行业从行业走向主题,分级产品从百舸争流时的意气风发变成有些颓丧的挤破头皮。A端会否在整体供大于需的背景下随着母基金规模的缩小再次被攥紧。

套利亦然,2015年3月初的环保分级套利后多少投资者发现自己这一年弄懂了分级学会了套利甚至盲拆到最后却只是又学到了一门赔钱的技能。套利需求的增加和套利空间的减少导致套利分歧的增加也多少变相使得套利变了味。

分级基金定价的新逻辑

由是可见,在旧共识中将分级基金的定价静态的归纳成A端决定B端是不足的,其定价的建立必须依赖于不同的市场环境和生态体系下的市场结构。我们从投资者结构和市场结构两个维度探讨分级基金定价的新逻辑。

从投资者结构的角度上看,如果短期杠杆产品的供小于求,B端投机者和套利者拥有的力量最具爆发力,随着权益的高歌猛进,分级B投机的收益风险比变得越来越有吸引力,同时溢价套利机会的大量出现使得套利者积极的参与到分级A的定价(其套利抛售对分级A形成压制)。这种情况一般发生在短期快速上涨,或者因为持续下跌导致分级B名义杠杆巨大的时候。

而在市场震荡或者较为缓慢的行情中,权益投资回报风险大且预期收益小,分级B的整体投机需求有限导致融资需求弱。而且熊市或者震荡市中溢价套利机会缺乏,套利者并不过多的参与到分级A的定价,此时A端投资者的话语权最坚定而有力。在2015年2月分级A的修复行情中这一点再一次被证实:A端的债性重新体现出巨大的向心力,在短期快速牛市中被砸出的“黄金坑”被坚定的修复了。

从产品结构的角度上讲,对于A端未来的走势判断不仅要对其本身的隐含收益率进行跨市场的对比,还要判断其母基金规模处在扩大还是收缩的周期,也即结合权益类市场的走势判断分级产品整体的供需。当B端的需求逐步降低,产品的整体溢价较低甚至出现整体折价,B端投资者和套利者的需求和话语权会变小,在B端投机者退出的过程中A端投资者逐渐获得更强的话语权。

因此分级基金定价的新逻辑是A、B两端的价值随着其所依赖的生态体系的变迁动态改变,分级基金的定价逻辑是在旧共识的基础上将目光从聚焦在内生变量到包容起外生变量。分级A、B两端的定价不能静态的归结为某一端决定另一端,而是应该参考市场的牛熊、情绪,投资者的结构和各类投资者的话语权、分级产品的供需,跨市场利率的平衡等动态的考虑其在不同的生态体系下的定价方式以产生预判、把握住市场的脉搏。

不仅分级基金如此,其他的金融产品亦然。当我们回顾过去的2014年,在金融产品的无界大疆里漫步之际感慨最多的就是不同类型的产品正通过其跨市场的特质冲击着我们的思维,昔日互相隔离的“水塘”正在大雨的漫灌、水位上升下连接成“水池”。

无论是各种现金管理类产品和类固定收益类产品在收益和流动性的战场上的激烈角逐,还是类固定收益类产品和权益类产品在风险回报比维度的不断博弈都使我们感慨孤立的、割裂的观察一种金融产品已经远远不足,只有跨市场的进行全谱系的比较才能带来新的视角。

(本文作者介绍:中科大统计金融系硕士,曾在西北证券、安徽亚夏、天安保险、信诚基金等机构从事投资与研究工作。2010年6月加入华宝证券,现任华宝证券研究所负责人,2012-2015连续多年主持编写《中国金融产品年度报告》。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。