文/新浪财经意见领袖(微信公众号kopleader)专栏作家 程实、钱智俊

剔除数据迷雾的干扰,7月经济数据降幅有限,中国经济增长底线并未动摇,货币供给的结构优化亦有利于长周期企稳。

程实:短周期回落已经开启 长周期筑底持续增强

程实:短周期回落已经开启 长周期筑底持续增强管中不易窥豹,旁观可见明审。单一数据的观测难以洞察宏观大势,多维信号的比照则易于把握周期演变。我们认为,7月的经济数据和货币数据形成了密切的相互验证。从经济数据看,以固定投资的全面降温为主导,本轮短周期反弹已切换为短周期回落,但中国经济的长期增长底线依然稳固。从货币数据看,M1-M2增速“剪刀差”出现异动,验证了经济活动的短期转弱,而社融结构的显著优化则有望进一步支持长周期企稳。因此,两个层面的高频数据共同表明,中国经济的周期演变稳步进行,继续迈入“短周期回落+长周期企稳+超长周期崛起”的“三期叠加”新状态。在此前的报告中,我们判断,中国经济预计于2017年下半年稳步寻底,然后在2018年夯实基底,并于2019年逐步开启长周期的触底反弹。目前结合最新的多维数据,我们维持这一判断不变。

经济数据展现周期演变。根据近期的经济数据,中国7月规模以上工业增加值同比为6.4%,较上月降幅高达1.2个百分点,同时固定投资、零售销售等指标普遍弱于市场预期。我们认为,7月经济数据的低迷一方面是由于前期刺激政策效能衰减,短期经济回落逐步开启,另一方面则归因于季节性数据迷雾,“放大”了经济增速的下滑表象。因此,中国经济增长放缓而未失速,周期演变稳步进行,继续迈入“短周期回落+长周期企稳+超长周期崛起”的“三期叠加”新状态。

第一,短周期回落开启。在今年6月的报告中,我们指出,2015年第四季度三松政策的加码,在政策时滞后通过基建投资形成了需求侧的强效刺激,是推动本轮短周期反弹的主导力量;由于政策效能的释放已近尾声,本轮反弹预计将在今年二季度结束,并在此后引致中国经济短期表现的回落。7月经济数据的走低,从两个层面验证了这一观点。其一,固定投资降温明显。7月固定资产投资同比增速为6.5%,较上月下降2.3个百分点,降至去年7月以来的最低点。其中,基建投资、制造业投资、房地产投资的同比增长全面放缓,分别较上月下滑1.5、5.4和 3.0个百分点。其二,消费需求波动有限。7月社会消费零售总额的同比增速和实际同比增速温和放缓,较6月分别下降0.6和0.4个百分点,降幅明显弱于固定投资。1-7月社会消费零售总额累积同比增速为10.40%,与前值相等,依然保持在阶段高位。因此,前期政策效能的衰退引发投资需求全面下滑,构成了7月需求侧转弱的主要原因,正渐次推动短周期反弹向短周期回落演变。

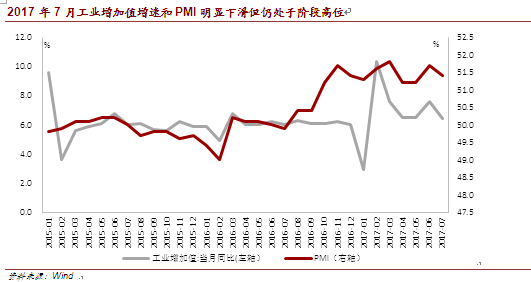

第二,长周期底线稳固。基于两方面原因,虽然7月经济数据整体疲弱,但是并不意味着中国经济的增长底线发生动摇。一方面,上半年的超预期反弹,表面上“放大”了7月的下滑幅度,实质上却完成了长周期的超预期筑底。较之6月,7月工业增加值同比增速和PMI虽然降幅较大,但绝对水平依然维持于高位,两者较2016年月均水平分别高出0.4和 1.1个百分点(详见附图)。另一方面,由于灾害、高温等自然原因,7月经济数据经常受到季节性扰动。特别是严重的洪灾会显著抑制财政支出。据我们测算,2010-2016年期间,较之6月,7月的公共财政支出、工业增加值、社零总额的同比增速平均落后5.0、0.3和0.3个百分点。此外,基于抗灾、降温等需要,电力资源向工业生产配置的比例有所下降,也更易于产生发电量与工业增加值的增速背离。虽然较之6月,今年7月发电量和工业增加值的增速差扩大了4.6个百分点,但这一增幅仍低于去年同期的5.3个百分点。

货币信号验证周期特征。伴随经济数据的低迷,7月M2同比增速下降至9.2%,再创历史新低,新增人民币贷款规模为8255亿元,亦降至今年新低。这支持了我们在7月报告中提出的观点,即随着经济短周期反弹的结束,货币供应进入“减速增质”新常态,M2增速将长期保持低位振荡态势。比照7月经济数据,我们认为,M2、社融等货币数据反映出关键的总量和结构信号,进一步验证了短周期回落和长周期企稳的趋势,刻画出周期演进的主要特征。

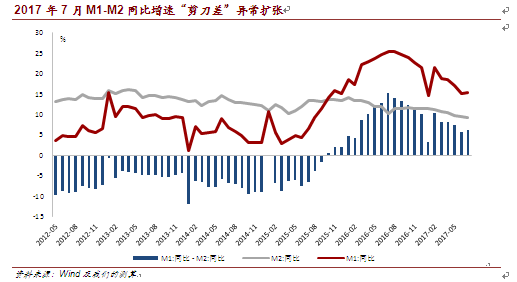

第一,“剪刀差”异动反映短周期回落。在7月M2增速继续下行的同时,M1增速小幅回升0.3个百分点,致使M1-M2增速“剪刀差”结束了连续5月的收窄趋势,较6月扩张了0.5个百分点(详见附图)。这一异动不能误解为经济活动升温引发的企业存款活化,也并非企业资金“脱实入虚”,而应归因于财政支出的放缓。与6月相比,今年7月公共财政支出的同比增速降幅高达13.9个百分点。财政支出骤然减速,一方面使7月财政存款新增1.16万亿,拉低M2增速;另一方面,前期下拨至各预算单位的财政资金,亦会因此延缓投放,转化为机关团体活期存款,进而抬高M1增速,阻碍了“剪刀差”的进一步收窄。事实上,在M1增速上升的同时,7月非金融企业存款减少了3697亿元。而新增人民币贷款亦出现大幅回落,创下今年新低,已降至本轮经济短周期反弹前水平。因此,上述数据证明,经济短周期回落已经切实反映于企业经营层面,并已对M1、M2增速形成严重拖累。因而,至2017年末,M2增速仍将保持低位震荡,在9.5%的中枢水平附近波动。

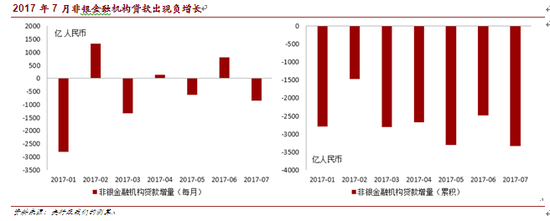

第二,社融结构支持长周期企稳。一方面,表外融资加速萎缩,金融“去杠杆”成效深化。7月表外融资增量由前值2244亿锐减至-644亿,在今年首次实现负增长。并且,信托贷款因为相对规范,曾在5-6月成为其他表外融资的转移目标,而7月信托贷款的新增规模也缩减逾50%,表明金融“去杠杆”正向纵深推进。另一方面,非银金融机构贷款大幅降低,资金“脱虚入实”势头不减。7月流向非银金融机构的新增人民币贷款为-851亿,并且今年1月以来,非银金融机构的累积新增贷款总体负增长,累积降幅保持波动上升(详见附图)。由此可知,“去杠杆+强监管”的政策组合已显著优化社融结构,持续引导表外融资需求向表内转化,推动资金向实体经济流动。这将有效防范金融风险,并为下半年供给侧改革和国企混改的推进提供资金支持,有助于加快中国经济长周期的企稳反弹。

我们的判断。基于对7月经济数据和货币数据的交叉分析,我们得出以下结论:第一,短周期回落已经开启。随着上轮政策刺激效果退潮,固定投资的全面降温引致了7月经济数据的低迷,并得到货币数据的验证,表明下半年中国经济将渐次步入短周期回落。第二,长周期筑底持续增强。剔除数据迷雾的干扰,7月经济数据降幅有限,中国经济增长底线并未动摇,货币供给的结构优化亦有利于长周期企稳。第三,周期演变正在进行。今年下半年,中国经济的“三期叠加”将继续演进,从“短周期反弹+长周期下行+超长周期崛起”,切换为“短周期回落+长周期企稳+超长周期崛起”的新状态。在此前的报告中,我们判断,中国经济预计于2017年下半年稳步寻底,然后在2018年夯实基底,并于2019年逐步开启长周期的触底反弹。结合近期的多维数据,我们维持这一判断不变。

2017年7月工业增加值增速和PMI明显下滑但仍处于阶段高位

2017年7月工业增加值增速和PMI明显下滑但仍处于阶段高位资料来源:Wind

2017年7月M1-M2同比增速“剪刀差”异常扩张

2017年7月M1-M2同比增速“剪刀差”异常扩张资料来源:Wind及我们的测算

2017年7月非银金融机构贷款出现负增长

2017年7月非银金融机构贷款出现负增长资料来源:央行及我们的测算

(本文作者介绍:工银国际研究部主管,首席经济学家。研究领域为全球宏观、中国宏观和金融市场。)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。

新浪警示:任何收费预测彩票会员等广告皆为诈骗,请勿上当!点击进入详情