文/新浪财经意见领袖(微信公众号kopleader)专栏作家 程实

随着英国退欧公投的日益临近,各大权威机构频频发布研究报告,对这一问题各抒己见。虽然细节上存在各种分歧,但从大方向看,“权威言论”更倾向于将退欧视作一种“非理性选择”。有意思的是,近来,民意调查的结果却愈发偏向退欧这个“非理性结果”。

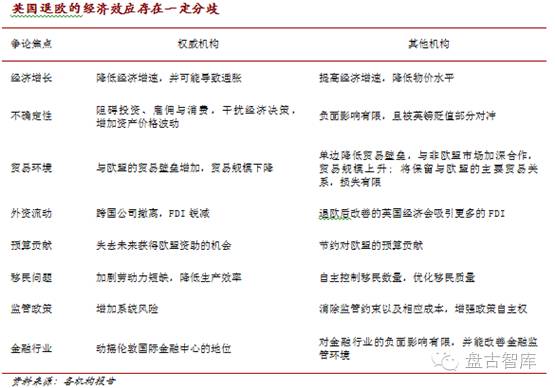

我们比较了当前各大机构的研究结论,梳理了不同阵营的观点清单,总结出英国退欧经济效应的关键分歧。分析发现,权威机构的研究思路存在局限,削弱了经济效应分析的客观性和准确性。

通过识别这些局限,投资者能够更加全面地理解这些权威言论,进而避免“身在此山中”的主观干扰,看清英国退欧的“庐山真面目”。

自2015年3月以来,IMF、OECD、英国央行、英国财政部等主流机构相继发布研究报告,一致支持英国留欧。这些报告认为,退欧将在经济增长、不确定性、贸易环境、外资流动等诸多方面产生负面影响,使英国和全球蒙受高额经济损失。当然,权威言论并非没有遭遇挑战,其他一些机构的观点就与之针锋相对。穆迪等中立机构提出,虽然英国退欧必然带来经济成本,但该成本并非不可承受;另一些支持退欧的经济学家认为,退欧的经济利益会超过经济成本,从而将带动英国社会福利的提升。

研究结论的分歧源自研究思路的设计。从方法论角度深入剖析,支持留欧的权威言论并不可信,原因有三:

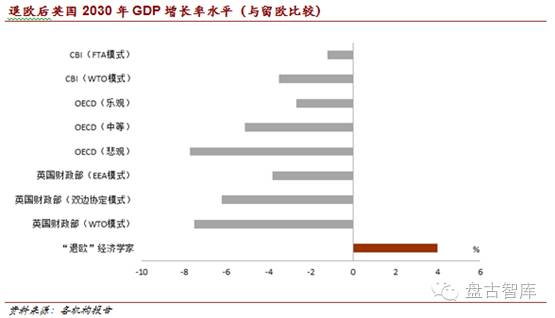

首先,研究对于前提假设过于敏感。在以上各方的研究中,退欧后英国贸易环境的假设都发挥着决定性作用。目前,退欧、留欧两方阵营都认为,退欧将对英国和欧盟的贸易产生负面影响。因此,当前争论的焦点是:当失去欧盟后,英国与世界其他经济体的贸易是否能改善,是否能弥补甚至超过退欧的损失。对这一问题的不同假设,直接导致了退、留两派分析结果的不同,进而成为了争论中的“胜负手”。

对于这一问题,目前留欧阵营的意见是:英国与非欧洲市场(特别是新兴市场)的贸易难以弥补退欧的损失。在经济测算中,他们一般假定,英国与非欧洲市场的贸易状况不变。对此,留欧阵营列出两点原因:一是,英国与非欧洲市场的贸易增长目前是缓慢的,即使未来出现结构性变化(例如签订新的FTA),也需要漫长的时间;二是,脱离欧盟后,英国在贸易协定中的议价能力降低,所以英国进入非欧洲市场的机会不升反降。

与此针锋相对,退欧阵营的意见是:退欧后,英国与非欧洲市场的贸易将大幅增加,弥补并超过退欧的损失。对此,退欧阵营持有两点原因:一是,非欧洲市场(尤其是新兴市场)的经济增速更高且商品更便宜,能够带动英国的贸易增长,并改善居民福利;二是,摆脱欧盟贸易政策的种种束缚后,英国能够更加灵活、自由地与非欧洲市场进行贸易,从而获得更多的市场进入机会。

对贸易环境的不同假设导致退、留两派的经济测算结果截然相反。退欧阵营的结果显示,退出欧洲越彻底,经济改善就越明显,因此WTO模式是最优的退欧模式。留欧阵营的结果则显示,任何远离欧洲的举措都会导致经济萎缩,WTO是损失最大的模式。两者的对比表明,当前各方的研究对贸易环境的假设非常敏感。一旦该假设不成立,其结论就将动摇。而这一前提假设又容易受到各方政治立场的主观影响。因此,即使各方的测算过程表面上极为严谨,其研究结果的客观性和准确性依然可能存在隐性缺失。

其次,重视总量测算,忽视利益分配。目前,留欧阵营的研究主要基于总量测算。其基本逻辑是先测算出退欧会导致多少GDP总量的损失,然后直接折算为人均或户均收入的损失,进而证明退欧的不合理性。这一逻辑潜在地假设了:留欧的收益(退欧的损失)是均匀分配给不同人群、不同阶层的。然而对照英国的现实,这一逻辑可能并不合理。

通过对利益分配研究,我们发现,留欧的受益群体和受损群体存在一定程度的错配。以备受关注的贸易问题为例:在与欧盟的贸易中,英国长期保持服务贸易顺差(主要是金融服务)和商品贸易逆差。因此,留欧带来的经济收益,主要流向了服务行业,特别是高收入的金融行业。但留欧带来的成本,主要由中下阶层的产业工人和农民来承担。所以,留欧的收益和成本在行业和阶层间均存在显著的错配。这种错配,不仅会导致严重的收入不平等和社会分化,也会催生中下层人民的“被剥夺感”。当前民意调查显示,金融机构普遍支持留欧,而中下层民众则是退欧阵营的主要力量。这也验证了上述利益错配的格局。

在利益分配的视角下,总量测算的说服力大打折扣。即使留欧的总收益大于退欧,也未必能在公投中形成优势。首先,在一人一票的公投中,人们可能更关注个人利益的得失,而非社会总体利益的增减。中下层人民为了维护自身经济利益,会更倾向于退欧。其次,在利益错配的格局下,留欧带来的总量收益越大,也说明其造成的社会分化越严重。退欧、留欧两个阵营的冲突也将越激烈、越难以调和。

最后,金融市场波动未必发生。目前,众多研究认为:英国退欧作为欧洲一体化的重大倒退,会导致市场恐慌,从而引发金融市场的剧烈波动。这一判断缺少历史证据的支持。回顾历史,每当欧洲一体化受挫,都会有声音预期金融市场将发生震荡,但是这些预言往往并未成真。

就性质而言,最相似的历史案例为1992年“英镑危机”。1992年9月16日晚,英国宣布退出欧洲货币体系。此后,英镑出现了大幅贬值。但是,英国和欧洲各主要股指并未出现大幅下挫。其中,法国CAC40指数、德国DAX指数在17日后保持了近一周的平稳趋势;伦敦金融时报100指数从16日起一度呈现上涨趋势。

就时间而言,最接近的历史案例为2005年法国否决《欧盟宪法条约》。2005年5月30日凌晨,法国内政部宣布,《欧盟宪法条约》在法国29日举行的全民公决中遭到否决。这使得该条约的批准进程受阻。但是,欧洲股市并没有应声下滑。法国CAC40指数、德国DAX指数、伦敦金融时报100指数均保持稳定,并总体呈现上涨趋势。

因此,可以推断,退欧事件本身并不必然触发股票市场的剧烈波动。关键在于投资者如何解读这一事件。例如,“英镑危机”前夕,英国和德国经济走势出现严重背离,英弱而德强,所以英镑与德国马克之间的固定汇率是不合理的,难以维系。

当英国退出欧洲货币体系后,英镑大幅贬值,恢复到与英国经济相匹配的水平,德国货币政策对英国经济的干扰也被削弱。因此,当“不合理制度联系”被打破,投资者认为这是一个利好消息。此后,英国股市呈现了稳步的上涨趋势。这一现象的逻辑可以概括为:英德经济走势背离——制度联系不再合理——打破制度联系——形成利好消息。

对于本次退欧,各关键要素均已具备,相同的逻辑可能再次实现。

第一,英国、欧元区经济走势背离。自2013年中旬以来,英国经济增长逐渐复苏,而欧元区经济增长乏力,形成了英国强、欧元区弱的局面。英国经济增速不仅高于欧元区整体,也高于欧元区的领头羊德国。

第二,制度联系不再合理。虽然英国和欧元区不再有货币制度联系,但是通过欧盟,英国和欧元区依然在财政、贸易、移民等方面保持制度联系。在经济走势背离的情况下,英国和欧元区的种种诉求均发生矛盾,联系不再合理。欧元区在财政预算、贸易政策、金融监管、移民问题等方面对英国经济形成拖累。这也解释了为何本次退欧的矛头直指这四个方面。

第三,打破制度联系的契机出现。本次退欧公投将为打破上述“不合理制度联系”提供途径,有望使英国从欧盟的种种束缚中得到解放。

如果上述的逻辑实现,那么本次退欧可能不会对英国股市产生负向冲击。相反,投资者可能会视其为利好消息,甚至会推动英国股票市场上涨。因此,资本市场震荡也不是绑架英国留欧的可置信理由。

(本文作者介绍:经济学博士,盘古智库学术委员,著有《多元化退潮:数据背后的经济真相》、《盗梦空间与亚当斯密:电影与经济的思想共鸣》等专著。)

责任编辑:王元平 SF030

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。