原标题:重磅 中国“降息”也来了!炒房的钱会流向股市吗?

来源:东方财富研究中心

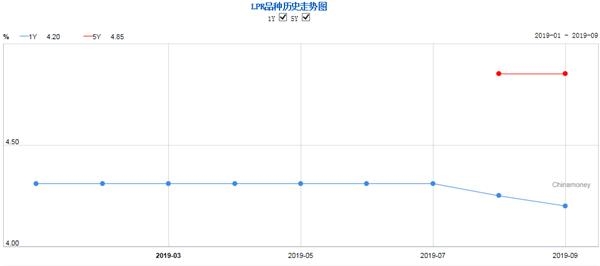

全球降息大潮背景下,中国的“降息”也终于来了!9月20日商务中国人民银行授权全国银行间同业拆借中心公布了2019年9月20日的贷款市场报价利率,具体为:1年期LPR是4.20%,5年期以上LPR是4.85%。相比前值,1年期LPR下降5基点,连续第二次下降,5年期以上LPR 与上月保持一致。

数据来源:中国货币网

LPR是如何形成的呢?

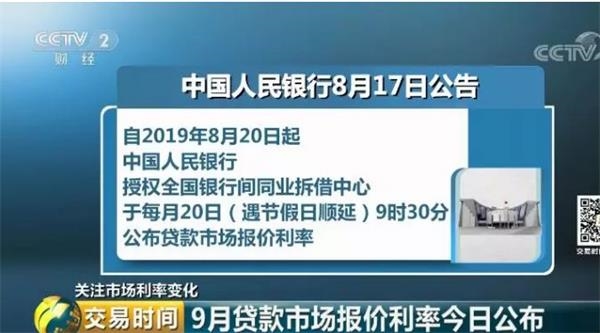

公开信息显示,央行在8月17日发布公告,自2019年8月20日起,央行授权全国银行间同业拆借中心于每月20日的9点30分公布贷款市场报价利率,遇节假日则相应顺延。

图片来源:央视财经

因此,9月20日市场迎来的是9月份贷款市场报价利率,也就是LPR的发布。

根据改革之后的贷款市场报价利率形成机制,贷款市场报价利率报价行应于每月20日9点前,按公开市场操作利率,主要指的是中期借贷便利利率加点形成的方式,向全国银行间同业拆借中心报价。

全国银行间同业拆借中心按去掉最高和最低报价后算术平均的方式,计算得出贷款市场报价利率。

图片来源:央视财经

三大理由降LPR

业内人士分析认为,至少从贷款市场来看,LPR走低,将产生“类降息”的效果。

综合市场观点看,一年期LPR报价利率继续下行主要有三大原因:

一是9月16日全面降准落地后,会降低银行负债端的资金成本,并带动LPR定价走低。民生银行首席宏观研究员温彬表示,全面降准释放的资金有助于降低银行负债成本,银行报价可能适度调低5BP。

二是在当前宏观经济形势下行压力较大的背景下,监管部门多次强调要加大逆周期调节力度,进一步降低实体经济融资成本,并推动LPR下行。

三是在9月19日美联储宣布降息25BP后,也为中国的货币政策打开空间。

工银国际首席经济学家程实表示,“美元指数高频波动而中枢稳定的运行特征,预计将继续缓解人民币汇率的外部压力,人民币汇率有望回归稳态。这也降会为国内货币政策打开窗口,基于改革后的LPR形成机制,央行有望从今年四季度开始通过调降MLF利率,逐步引导贷款利率下降。”

华泰证券也认为,央行后续不可能只降LPR,不降MLF。

华泰宏观李超团队表示,1年期LPR与同期限MLF利率挂钩,本次报价在MLF基础上加点90BP,上次为95BP,但我们认为只降LPR不降MLF长期不可持续。央行近期并未调整MLF利率,且投放量也严格把控,9月7日到期的MLF并未续作,17日减量续作到期量,我们认为央行关注通胀风险,对于利率的调整偏于审慎,而MLF利率未动时,LPR只能小幅降息。

为何1年期LPR下降 5年期不动?

值得注意的是此次LPR下降仅限于1年期,而5年期LPR纹丝不动,这是什么原因呢?

数据来源:中国货币网

综合市场观点看,5年期LPR不降主要是为了避免刺激房地产市场。

此前8月25日央行发布公告中指出,自今年10月8日起,新发放房贷利率将以最近一个月相应的LPR为定价基准加点形成,主要是在5年期以上LPR基础上加点。

也就是说,房贷利率=5年期以上LPR+加点。

21世纪经济报道引述北京地区某银行业分析师的话称,五年期LPR报价主要与各地按揭贷款挂钩,本次不调降五年期LPR,也是为了避免刺激房地产。随着各地相继公布按揭贷款的利率加点,可以看出目前房地产信贷调控力度依旧较大,新贷款利率与此前基本持平,甚至小幅度上行。

华泰证券在9月20日的研报中也指出,5 年期 LPR报价持平体现央行结构性调控地产按揭贷款利率的思路。

中证报以北京个人住房贷款定价基准为例:首套商业性个人住房贷款利率不低于相应期限LPR+55个基点,二套商业性个人住房贷款利率不低于相应期限LPR+105个基点。

按照5年期以上LPR4.85%的水平计算,北京首套个人住房贷款利率下限是5.4%,二套房是5.9%。

目前北京地区大部分银行执行的房贷利率是首套5.39%、二套5.88%,相比有了小幅提高。这也表明,在新的房贷利率政策下,严调控仍然是房地产市场的主线。

华泰宏观李超团队也表示,中国央行这一次维持5年以上期限LPR利率不变,也再次释放信号:对中国可以降息,但暂时跟房地产无关!

对股市有何影响?

而对于股市,LPR下降则被众多分析人士认为是利好!

国信证券研报指出,一方面,从历史经验来看,A股市场在央行启动降息后的1个月、3个月内涨跌概率参半,而在首次降息后的6个月内上涨概率较大。行业方面,在央行首次降低贷款基准利率后的半年内,房地产和医药行业表现相对较好,而钢铁和银行行业表现相对靠后。

另一方面,从逻辑分析的角度,LPR降息从三个角度利好股市:一是缓解企业财务负担;二是有助于刺激需求,提振经济增长,改善企业盈利增长预期;三是提振风险偏好。

降息利好高负债行业,这是最明显的,另外,股市交易活跃也将惠及券商板块。

华泰证券也认为,LPR 小幅降低利好股市,企业融资成本回落有利于所有行业,预计短期有助于提升市场风险偏好,但略不利于银行业,不过由于 LPR 降幅仍较小,央行充分呵护银行,负面影响也较为可控。

源达信息证券研究所所长张雷表示,降低LPR肯定利好资本市场,降低利率,企业成本就会下降,利润提升,当然要防止更多资金流向房地产。

对债市有何影响?

而对于债市,国信证券认为,此次LPR下行,并非通过降低公开市场利率的方式。MLF等政策利率仍然构成债券收益率继续走低的障碍。同时,LPR引导贷款利率下行,支持实体经济发展,从基本面的角度不利于债市。

但华泰证券表示,对债券市场而言影响较为中性,债市目前受通胀预期的影响,8 月 CPI 上行至 2.8%,预计年底有突破 3%风险,近期中东地区局势不稳,油价后续不确定性升温,猪油共振仍是我国 CPI 核心风险因素,预计债市近期维持震荡走势。

(仅供投资者参考,不构成投资建议;股市有风险,投资需谨慎。)

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:张恒星 SF142

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)