来源:功夫财经(kongfuf) 作者:欧神

一、致富

3月是一个非常重要的起点。一方面,3月、4月、5月是传统的旺季。对于地产而言,是性命攸关的重要月份。

另一方面,过完元宵节,大伙收拾了心思,认认真真开始干活。

从周一开始,就是刺刀见红的主战场了。

当我忙完抬起头,再看看“线上”。发现整个理财教育市场,简直已经不能看了。

前两天,听了一个研讨会。其重点主推“xx理财课”。

我们来看一下,理财宣传词是怎么写的:

只需25天,你就能通过这个课程,完成从零起步的理财实操。

只要10元钱,就能买入股神巴菲特推荐给所有普通人的指数基金。

越早开始理财,我们赚到的钱就越多。

这样一堂标准的“理财学堂”课,定价99元/18节。

哥哥揉了揉发烫的脑壳,再看看定价售价,脑海里蹦出了二个字:“坑爹”。

二、理财

为什么很多“理财学堂”的课是错误的?

为什么我精通理财,却仍过不好一生?

理财就其本质,是一场骗局!

高端“知识付费”服务,告诉你的第一句话就是:“不要理财,理财是骗人的”。

为什么?因为你看看现在的理财宣传词。“十元为你理财”,“为你省尽每一分钱”,“日日生息”。

那么,你有没有想过,假如你投10元,按照4%的利息,“理财”一年赚了多少呢?

答案是0.40元。

问题再进一步,假如你有1000元,还是按照4%的回报率,“理财”一年赚了多少呢?

答案是40元。

你今天晚餐别吃了,少吃一碗拉面,饿着肚子回去。

你就把一年的“财”全理了。顺带还省了二两脂肪。

再进一步,假设你有10万元呢。你兢兢业业地理财,耐心地优化“投资组合”。一年赚到了6%的理想收益。你“理财”了多少钱呢。

答案是100000*6%=6000元。看起来有半部手机了。

且慢,如果你不费这么多心思,简简单单地把钱扔在“余额宝”里面。

你差不多也能获得4%的收益。

也就是你的“无风险收益”,不会超过2%。

绝大多数人死命折腾“理财”,其收益率上浮,都不会赚多2%。

如果你拿10万元“理财”,增加的结果,不会超过2000元。

我们的建议是,有那份闲心,今年就别换手机了。忍一忍省2000元。

把“理财”的脑细胞节约起来,该睡懒觉就睡懒觉,该打呼噜就打呼噜。

对于一个白领而言,他真正有意义的“理财”,我觉得门槛是RMB 500万元。

500万*2%=10万

细心、谨慎地打理财富,一年多赚10万元。相对于四五十万年收入的家庭,也算是一笔钱。

但是,白领有没有500万元资产给你理呢。答案是:没有。

这就引出了第二个问题。

三、真正的力量

绝大多数的白领用户,在“理财大师”的指导下,都会做一个表格。

列明了自己有多少债券,股票,存款,基金……

各自的Beta值是多少,波动多少,列了一大堆无用的技术指标。

我说你不如干脆算一个决定性的数值,“今年利息收入多少”。

把收入分为:工薪性收入+财产性收入。

那些孜孜以求买理财课的小白们啊,“财产性收入”绝对不会超过2W元。

也就是在你的收入报表中:

“工薪性收入”是20W~30W元数量级的。

“财产性收入”是2W~3W元数量级的。

你有必要为一个差十倍的小量,倾注大量精力么。

我们知道,的确是有一些26~32岁的青年白领们,日子过得非常好。

小夫妻二个人结合,从大学毕业时的一贫如洗,打拼到结婚的时候,基本上房子也买了,车也有了。存款债务也不愁。

算算“小家当”,都有500~600万的身家。

可是人啊,不能光看表面。智者和庸俗的分界,愚者只会人云亦云,智者会问根本。

愚者说,“家财涨得好,全靠理财好”。

智者说,“你仔细算一算,这500万里面,有多少是靠利息得来的”。

你如果月月记账,把“利息收入”单列一栏。你最终会发现,五六百万家财的主要来源是:

❶ 房子的增值

❷ 父母的馈赠

❸ 二人工薪积累

❹ 利息和理财 (不到5%)

其中,京沪土著,主要是靠1和2;

如果是外地农二代的奋斗年轻人们,则主要靠3。

如果你是BAT的码农,奋斗到30岁左右,基本工资都有上30万了。

以男士35女生25计算,一个双白领家庭结合,年薪就是60万。

而二个人骈手砥足,齐心协力地攒,四五年存200万是可以的。

在你的整个家庭财富中,大头还是靠你挣的,而不是靠吃利息的。

最最最可怕的,是这个比例,很有可能是恒定的!

也就是说,你30岁时,利息收入占你工薪的10%;

你40岁时,“财产性收入”还是占你工薪的10%。

几乎所有的“理财致富学”都在教导你鸡汤,“理财关键是复利,虽然最开始的时候不起眼,但是等有千万时,一年利息就是几十万”。

事实的真相是:

30岁,存款200W,利息10W,年薪40W;

40岁,存款1000W,利息50W,年薪200W。

不管你怎么复利,“利息”占家庭收入的比例,始终是个小量。

为什么?

因为通货膨胀也是复利的。

四、通胀

一个人到了32岁以后,随着你的“职位”基本固定,你的工作权限也基本固定。

除了极少数非常优秀的人,可以在管理岗一路上升。

剩下的职员,32岁干什么活,或许48岁还在干这个活。

但是,我们的“工资”依然在增长。

2010年时,月薪1W,还能请一个不错的人才。

2018年时,稍微能干点的人才,没有2W,根本想也不用想。很多动辄4W~5W。

如果你的劳动没有改变,则你的加薪,实质是通胀带来的。

“理财”是复利的。但通胀也是“复利”的。

真的按照理财专家的意见,“复利”60年,攒1000万每年利息60W。

届时1000万元的购买力,或许和1000元利息60元差不多。

许多白领做一个表格的话,他们可以清晰地知道,“过去十年,无论怎样理财,利息收入/工薪收入,比例都是小量”。

警觉啊,警觉啊!

一个理论,如果和现实相差太远,它就不可能使你致富。

想想为什么它只卖99元吧。

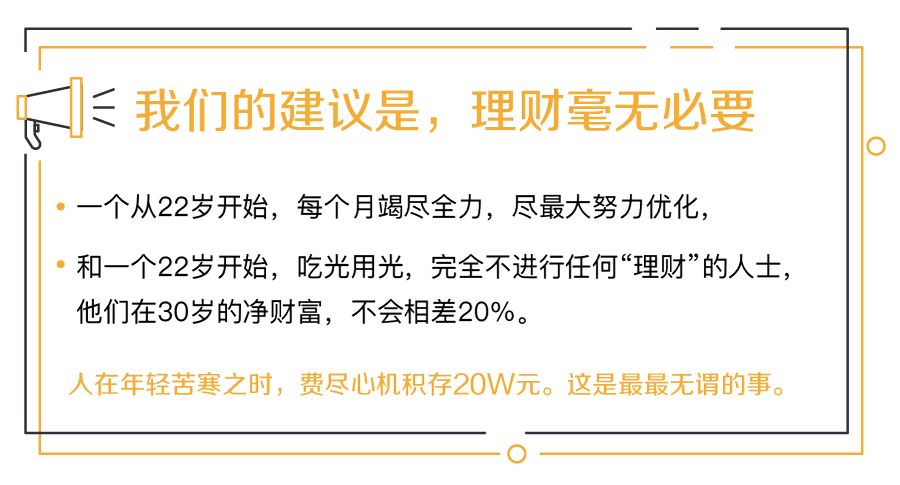

五、我们的建议是,

理财毫无必要。

相反的,你应该尽快地加快“工薪收入”,尤其是职场和创业的爬阶。

你应该把每一分钱都花在你自己身上,你自己才是最值得投资的。

假如一件漂亮的衣服,能增加你的求职机会,你就应该毫不犹豫地买下它。

假如一次酒会,能增加你晋升的机会,你就应该毫不犹豫地参加。光彩照人。

像灰姑娘一样,把自己弄得苦哈哈的。穿破布蓝绸裙子,浑身上下找不到一件配饰,这是最不值得的。

你的人生,前景远大。未来赚35W~40W一年,不缺你现在省这1000元。

人生真正的理财,应该从你赚满500W开始。

从你积累的财富,已经远远超过工资甚至超过了“年薪”十倍开始。

那时候的高端理财,又是另一个话题了。

显然不是99元/18节的这种低档货。

责任编辑:谢海平

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)