【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

兴源环境18年跌幅高居A股榜眼,实控人成平仓专业户

原创 富凯财经

作者 幕恩

质押频频平仓,重组失败,董事长辞职,转让控制权,糟心股价利空铸就。

元旦在即,2018年接近尾声。富凯君发现,从同花顺公布的2018年全年的股价涨跌幅来看,截至2018年12年末,兴源环境股价直接打了近一折,跌幅为87%,比负面不断、直面退市危机的乐视网84%的全年跌幅还要高出三个点。

“百元股”变“三元股”

回顾兴源环境的市值从2013年底的不足30亿元,增至2015年牛市顶峰期的超过330亿元,短短几年,市值最高涨逾10倍。兴源环境的实控人周立武也因此挤进福布斯、胡润等各路富豪榜上。

在福布斯发布的2017年中国富豪榜中,兴源环境的周立武、韩肖芳家族,上榜身价为76.8亿元。然而,2018年的公司股价大幅下跌,直接导致周立武家族跌出福布斯发布的2018年中国富豪榜。

对此,投资者心中不免纳闷,为啥曾被市场视为“白马股”的兴源环境2018年混的这么惨?

这要从2018年2月份说起,从公司市场表现来看,兴源环境股价在2015年成为百元股后,在不断的扩股摊薄过程中,公司股价也从百元股变为50元股甚至30元股。

截至2018年1月份,公司的股价还在30元/股价位上下波动,而到了1月末,公司股价最后报收24.68元/股,此后,公司股价从2月1日起至2月2日连续两个交易日跌停。直接导致兴源环境控股股东紧急祭出“停牌”法宝,避免手中质押的股票被平仓。

2018年2月5日,公司发布公告称,因2月1日、2日公司股价跌幅较大,使得公司控股股东兴源控股集团有限公司(以下简称“兴源控股”)所持已质押的股票部分已触及平仓线,存在平仓风险。根据相关规定,经公司申请,公司股票自2018年2月5日开市起停牌。

停牌后,公司再次公告称,2018年2月22日收到公司控股股东通知,经兴源控股在停牌后积极与所有资金融出方友好协商,通过补充质押的措施,消除了其质押股票触及平仓线的风险,其持有的上市公司股票暂无被平仓的风险。

而在此期间,公司因为筹划资产重组而要求继续停牌,该消息的公布导致公司一直停牌了近5个月。

公告显示,公司于2018年2月14日筹划资产重组暨关联交易事项并签订合作意向协议,拟收购杭州绿农环境工程有限公司100%的股权。

在公司发起上述资产重组事项停牌近5个月后,兴源环境于7月2日宣布复牌,而让人始料不及的是,复牌后的兴源环境迎来的是连续10个跌停板。

对此,有分析人士认为,公司股票连续跌停的原因有多方面,如公司控股股东已质押的股份触及平仓线;公司股东背后有信托计划持股。此外,深交所曾对公司此次并购重组发出关注问询也是原因之一,加上此前资产重组的限售股解禁,都对兴源环境的股价形成利空因素。

疯狂并购埋隐患

更有人分析,公司控股股东遭遇平仓危机是因为资金链断裂,而此前公司“烧钱”并购也是主因。

回顾兴源环境的前身是杭州兴源过滤机有限公司。2011年9月27日,公司在深交所上市交易,首次公开发行时,公司注册资本为5600万元整,总股本为5600万股,每股面值为1元。

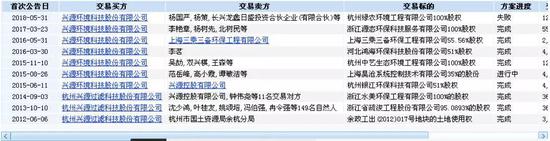

上市后,周立武启动了一系列的收购动作。据同花顺iFinD数据统计,2014年至今,兴源环境收购兼并标的的总价值为35.08亿元,涉及到浙江水美环保工程、杭州银江环保科技、杭州中艺生态环境工程、杭州绿农环境工程等8家公司,其中4家为全资收购。

在收购之后的并表效应加持下,兴源环境业绩随之增长,成为资本市场的“白马股”。2013年至2017年,兴源环境的营收从3.22亿元增长至30.32亿元;公司的归母净利润从2013年的0.22亿元增长至2017年的3.62亿元。

但是,在大肆收购扩张下,兴源环境的资金却出现紧缺。2015年至2017年,公司经营活动产生的现金流量净额皆为负值,分别为-4091万元、-4418万元、-9.05亿元。公司解释称,应收账款和存货的快速增长是导致兴源环境现金流持续为负的重要原因。

雪上加霜的是,2018年,兴源环境的利润也不复之前的高增长,反而出现下降。2018年一季度,公司实现营收5.78亿元,同比增长59.22%;归属于上市公司股东的净利润为3133.32万元,同比下降68.88%。

四处筹资真实性遭质疑

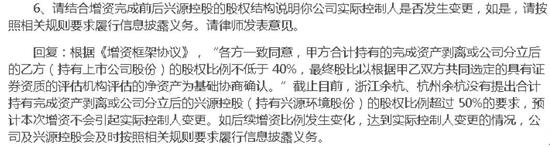

控股股东平仓风险让兴源环境投资者陷入恐慌,对此,公司于2018年12月11日发布公告称,为解决公司控股股东兴源控股短期股票质押平仓风险,兴源控股及公司实际控制人周立武与浙江余杭转型升级产业投资有限公司(以下简称“甲方1”)、杭州余杭金融控股集团有限公司(以下简称“甲方2”)在杭州市余杭区签订了《增资框架协议》,出资总额不超过10亿元。

第二天,兴源环境又表示,自然人王东升对兴源控股增资562.5万元的出资权转让给周立武,退出兴源控股。由此,周立武持有兴源控股的股份增至90%。

对此,深交所于2018年12月18日向兴源环境下发关注函,要求公司说明浙江余杭和杭州余杭的基本情况。尽管兴源环境在此前公告中称周立武与浙江余杭和杭州余杭不存在关联关系,但在问询函中,深交所依然要求兴源环境就此进行补充说明,并要求说明资金来源。

值得一提的是,深交所直接在问询函中要求:公司结合兴源控股与多个受让方筹划股权转让、以及本次增资事项,核实说明相关股权转让是否真实筹划,是否存在虚假披露或误导性陈述。

面对深交所的上述质疑,公司否认称,不存在虚假披露或误导性陈述。公司表示,兴源控股与多个受让方筹划股权转让事项均签订意向性协议,受让方也对公司及兴源控股进行了实质性的尽职调查,目前有两家已进入交易谈判阶段。

回顾10月16日公告可知,兴源控股曾宣布拟与国有资本平台筹划股权转让相关重大事项,为公司引进国有背景战略投资者,已与两家投资人签订《投资意向协议》。兴源环境也表示,目前,兴源控股拟与国有资本平台筹划股权转让相关事项仍在积极推进中。

此外,2018年10月30日,兴源控股还与第三家投资人中国煤炭地质总局签订《股权转让意向协议》,中国煤炭地质总局拟通过协议转让的方式,受让兴源控股所持有不低于23.5%且不高于30%的上市公司股份。

对此,公司表示,中国煤炭地质总局对公司及兴源控股的尽职调查工作仍在推进中。根据公司《首次公开发行股票并在创业板上市招股说明书》,公司控股股东、实际控制人承诺:“在周立武任职期间每年转让的股份不得超过其所持有公司股份总数的百分之二十五;在周立武离职后半年内,不转让其所持有的公司股份。”因兴源控股转让兴源环境股份受到该承诺的约束,股权转让完成时间目前无法预计。

据了解,浙江余杭和杭州余杭实际控制人均为余杭区国资委,构成一致行动人。虽然公司称,浙江余杭、杭州余杭没有提出合计持有完成资产剥离或公司分立后的兴源控股(持有兴源环境股份)的股权比例超过50%的要求,预计本次增资不会引起实际控制人变更。

但从周立武于2018年9月28日公告辞去董事长职位一事来看,不排除其辞职6个月后转让股份的可能性,而公司今后的实际控制人会否变更还有待观察。不仅如此,由于上述两个事项均未签订正式协议,因此,公司的未来尚存变数。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张海营

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)