2019“银华基金杯”新浪银行理财师大赛重磅来袭,报名即可领取666元超值好礼,还有机会获得经济学家、高校教授等明星评委专业指导,拿万元奖金,上新浪头条。【点击看详情】

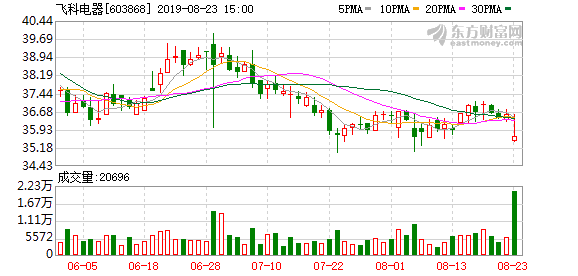

原标题:飞科电器2019年半年报点评:渠道调整效果待显 海外市场值得期待 来源:华创证券

核心产品份额稳定领先,渠道调整拖累收入增速。2019H1公司实现营业收入17.25亿元,同比-5.01%;19Q2公司实现营业总收入8.79亿元,同比-5.59%。公司Q2收入增速持续承压,主要受到渠道调整约束,线下渠道销售收入减少影响所致。1)从渠道角度看,报告期内公司线上收入实现9.60亿元,同比减少0.83%,线上销售占主营业务收入的55.80%,仍为公司主要销售渠道。线下实现营收7.64亿元,同比减少10%,总体来看线上表现优于线下。此外,公司积极探索新零售模式,加强线上线下渠道融合。2)从产品角度看,报告期内公司核心产品竞争力保持领先,电动剃须刀及电吹风分别实现11.30亿、2.94亿元收入,分别同比-10.91%、+20.85%,合计占总营收的82.73%。上半年推出的新品延长线插座贡献收入2291万,新品推出有望为公司持续贡献收入增量。主打品牌“FLYCO飞科”电动剃须刀19H1线上和线下市场零售量份额分别为48%、39%,美发产品份额分别为27%、34%,位居行业前列。

受新品影响毛利率略有下降,研发投入持续加码。公司19H1实现利润总额4.45亿元,同比-16.23%;Q2实现利润总额2.28亿元,同比-23.36%;归母净利润1.73亿元,同比-22.53%。受上半年推出新品拖累,19H1公司整体毛利率略有下滑,较去年小幅下降0.75pct至38.60%,其中电动剃须刀、电吹风毛利率分别为41.36%、27.44%,新品延长线插座毛利率仅为7.73%;Q2公司整体毛利率为38.68%,同比下滑2.11pct。费用方面,Q2公司加大广告投放力度,销售费用率同比+3.82pct至12.54%,品牌影响力有望进一步提升。受职工薪酬及员工福利费的增加影响,Q2管理费用率同比+0.42pct至3.32%。研发投入方面,公司继续围绕“研发设计”和“品牌运营”两大核心竞争力,持续投入研发,Q2研发费用率同比+0.48%至1.68%。

新品培育逐步完善,海外市场值得期待。公司在小家电领域积极进行品类多元化布局,强化在个护领域的行业领先地位,同时加大研发力度持续推新、加强品牌宣传,以此面对竞争激烈的市场环境。报告期内公司健康秤、延长线插座等新品推出顺利,下半年将重点推出电动牙刷,新品类拓张有望贡献收入新增量。海外业务方面,公司通过从线上向线下渗透的方式,推进飞科品牌在海外市场的拓展,逐步以品牌经销商替代贴牌客户,目前已在美国、欧盟、印度等开展自有品牌业务。报告期内公司出口收入为926.50万元,同比增长28.84%,海外市场增速亮眼。随着公司在海外布局的不断完善,海外市场有望成为新的收入增长点。

投资建议:我们调整公司19/20/21年EPS分别为1.95/2.02/2.14元(原预测值分别为2.07/2.22/2.39元),对应PE分别为19/18/17倍。公司短期受到线下渠道调整影响,预计将于今年下半年逐步恢复,中长期来看,品类多元化和国际化发展战略逐步落实,维持“推荐”评级。

风险提示:经济下行风险;行业竞争加剧;新品拓展不及预期。

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)