感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

原标题:11月宏观数据:货币“宽信用”,地方债务置换考验财政耐力

经济观察网 记者 李晓丹 李佳美 制造业回升好于预期、企业短期贷款增加,11月宏观数据中与实体经济密切相关的积极信号在增多。宏观政策也在继续发力,信贷规模恢复到正常水平并且结构改善,地方专项债发行也在提速。

积极信号的可持续性仍然是核心问题,尤其是工业领域,企业补库存的动力依然不足,工业品投资虽有回升但受预期扰动较大。此外,债务置换后与存在的缺口如何弥补,后续财政如何发力也是一个实际问题。

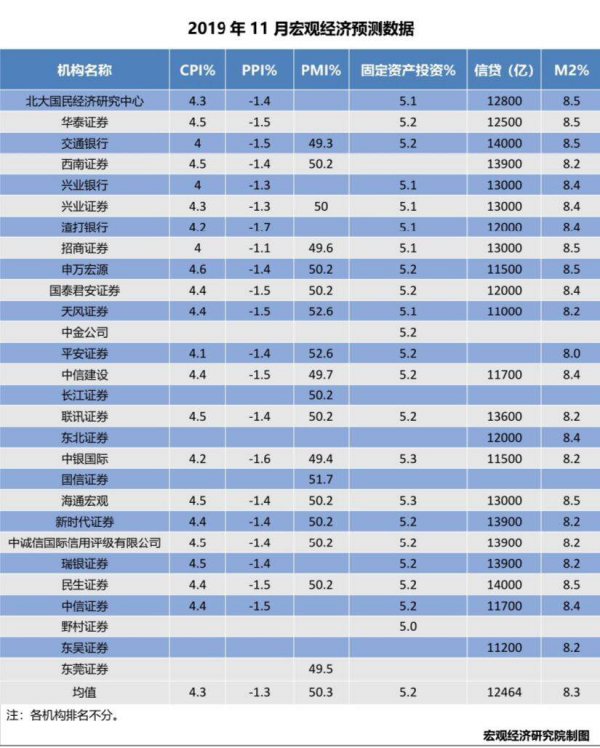

由《经济观察报》发起的“经济观察报月度观察”,每月进行一次。本次共有28家机构参与月度宏观数据预测。

CPI:猪价“中场休息”

CPI公布值(同比):4.5%,前值3.8%;CPI预测值(同比):4.3%

CPI公布值(同比):4.5%,前值3.8%;CPI预测值(同比):4.3%华泰证券研究所固收首席分析师、研究所副所长张继强点评:

11 月CPI 同比4.5%,走高0.7个百分点。当月猪价“止涨”,CPI 环比涨幅较前3个月收窄。但猪瘟再次扩散,复养进程受干扰或加重后续供给压力。

关注猪瘟二次扩散导致猪价再创新高风险猪周期仍是主导明年CPI 的核心。积极因素是,10月能繁母猪存栏环比转正,明年下半年生猪出栏有望修复,猪周期也将真正步入下半场。但负面消息是,11月猪瘟在东北、河南等地再次扩散。复养进程受干扰或加重后续供给压力,可能导致猪价再创新高。11月猪价回落可能只是“中场休息”,12月初猪价已拐头向上,新一轮攀升或已在蓄势阶段。2020年1月或是本轮CPI 峰值,2020 全年呈下行走势,猪价节奏决定CPI3%以上的时间,油价等非食品或成为影响CPI形态的关键因素。

PPI:出现积极信号

PPI公布值(同比):-1.4%,前值-1.6%;PPI预测值(同比):-1.3%

PPI公布值(同比):-1.4%,前值-1.6%;PPI预测值(同比):-1.3%招商证券首席宏观分析师谢亚轩点评:

PPI 同比从-1.6%反弹至-1.4%;PPI 环比-0.1%,前值+0.1%,由正转负。从各行业同比增速的边际变化来看,农副食品加工增幅持续扩大;黑色金属冶炼加工、 石油煤炭及燃料加工收窄降幅;汽车制造、纺织业、橡胶塑料制品业降幅企稳;计算机通信和电子设备制造、化学原料化学用品、电力热力、煤炭采选降幅再次扩大。按 2019 年 1-10 月营业收入降序排列,可以看到占比超过 5%的重要行业之中多数仍然面临通缩压力。

PPI 回升也有一些积极信号:一是 9 月以来全球多个经济体,包括中国的一部分制造业 PMI 指标出现好转;二是 9 月以来国际油价、铜价, 国内的螺纹钢价格等企稳回升。

PMI:动力不足

PMI公布值(同比):50.2%,前值49.3%;PMI预测值(同比):50.3%

PMI公布值(同比):50.2%,前值49.3%;PMI预测值(同比):50.3%平安证券研究所宏观组陈骁点评:

11月制造业PMI超预期回升,强于季节性。平均10月和11月制造业PMI,仍高于过去两个季度的均值,显示经济景气有所好转。导致11月PMI反弹的主要因素在于房地产投资的韧性以及基建的逐渐回暖,外围环境不确定的改善以及全球制造业PMI的企稳也在一定程度上有助于修复企业的经营预期。

全球经济仍具有下行压力,房地产市场拿地冷淡会逐渐向新开工传导,经济仍有下行压力。近期针对基建投资采取的组合拳政策有助于基建投资在明年反弹,这有助于基建相关链条的改善,但难以对整个工业企业形成拉动。从库存周期来看,在房地产投资还处于下行周期、出口增速难以反弹的情况下,企业补库存的动力依然不足,PMI超预期的回升难以持续。

固投:一产回落,二产略有上升

固投公布值(累积同比):5.2%,前值5.2%;固投预测值(累积同比):5.2%

固投公布值(累积同比):5.2%,前值5.2%;固投预测值(累积同比):5.2%长江证券研究所固收团队负责人赵伟点评:

11月,固定资产投资增速持平前值,其中第一产业投资增速回升较为明显。1-11月固定资产投资同比增长5.2%,与前值持平。分产业来看,第一产业投资跌幅明显收窄2.3个百分点、1-11月同比下跌0.1%;第二产业投资增长加快0.1个百分点至2.4%;第三产业投资增长有所放缓,但仍处于6.7%左右的较高水平。分区域来看,1-11月,东部地区固定资产投资增速小幅抬升0.1个百分点,中、西部投资增速与前值基本持平。

值得注意的是,地产投资增速小幅回落,交付压力对投资端的支持继续存在。

信贷:企业短贷增加,票据融资减少

信贷公布值:13900亿元,前值6613亿元;信贷预测值:12464亿元

信贷公布值:13900亿元,前值6613亿元;信贷预测值:12464亿元东吴证券固定收益首席分析师李勇点评:

信贷整体改善,企业贷款及居民中长贷贡献较大。居民部门贷款增加6831亿元,其中,短期贷款增加2142亿元,同比少增27亿,中长期贷款增加4689亿元,同比多增298亿。综合来看,第一,居民短期贷款季节性修复,且中长贷同比多增,预计与近期各地地产政策“因城施策”下地产回暖等因素相关。第二,企业短贷大幅增加,符合季中高增长的规律。第三,票据融资同比少增,在一定程度上说明了实体融资需求有一定程度的改善。

M2:财政存款释放导致增速回落

M2公布值(同比):8.2%,前值8.4%;M2预测值(同比):8.3%

M2公布值(同比):8.2%,前值8.4%;M2预测值(同比):8.3%东北证券固定收益分析师刘辰涵点评:

M2同比增速为8.2%,相比上月下行。M2的回落主要原因是,2019年11月的央行资产负债表,可以看到11月政府存款减少了1594亿元,而2018年11月政府存款则减少了4058亿元,财政存款释放的少了导致M2增速回落。

金融信贷条件整体上是偏支持实体经济的,预计2020年初地方政府专项债的快速大量发行,政府加大基建投资和年度银行提前放贷,社融和信贷增速有望继续回升,一定程度上打破目前债市虽然“利空”较多而迟迟未调整的局面。

责任编辑:李昂

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)