本期观点:

7月欧美至新加坡的套利货数量远低于年初,二季度新加坡燃料油市场疲软的价格导致东西半球套利窗口的关闭。叠加夏季中东需求以及航运需求的回暖,7月燃料油市场一度走出了十分强劲的趋势。但市场价格变化过快时,难免出现过度反应和修复行情。

据悉8月来自欧美的套利货依然偏低,新加坡市场供不应求的紧张态势或将至少延续至8月中上旬。目前上海燃料油期货09合约虽然交易量较大,但持仓量实际上已经远远低于01合约。在7月上海燃料油期货价格快速上涨期间,也有较多的内外套利盘出现。对于09合约而言,交割换月逼近,而在货源紧张的情况下其波动有可能会增加。需警惕其风险。

新加坡市场月差大幅扩大,形成陡峭的backwardation结构。吸引了大量的投机者入场,7月燃料油市场的活跃度大幅增加。但同样在这种情况下,我们可以预料到其套利机会将被大量涌入的投机者所收紧。因此8月过后,对于更远的01合约仍需以更为谨慎的态度对待。而且至2020年限硫令实行在即,高硫需求将出现断崖。

另外,国际贸易形势瞬息万变,全球降息潮来临,宏观形势的变化对船运需求有较大的影响;且汇率的变动对上海燃料油期货的价格和原油价格也有直接的影响。

风险:大宗商品集体变动及宏观政治经济的影响。

一、市场行情

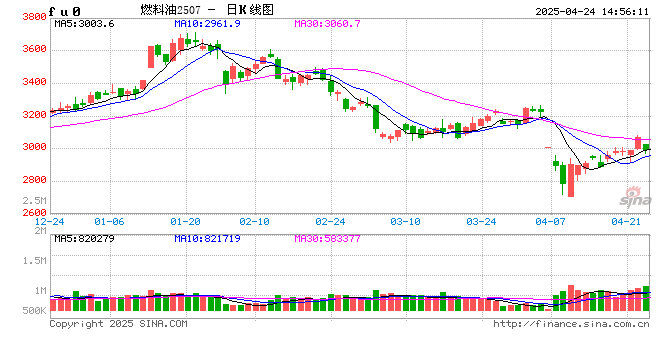

燃料油市场七月整体看来波动较大。上旬燃料油价格跟随油价及新加坡市场强势上涨,但由于涨势过快,需求跟进乏力,且新加坡市场价差拉开过快,价格随即回落,有所恢复。下旬新加坡市场再次出现供应短缺,上海燃料油期货价格再次跟涨。月底又在贸易形势再生变化时油价下跌,燃料油跌回3000以下。

图1:上海燃料油主力合约

资料来源:文华财经,中银国际期货

图2:上海燃料油09合约持仓和成交量

资料来源:Wind,中银国际期货

图3:国内现货市场380燃料油价格

资料来源:Wind,中银国际期货

图4:新加坡380/180CSTFOB现货价格

资料来源:Bloomberg,中银国际期货

图5:新加坡燃料油掉期M1/M2及价差

资料来源:Bloomberg,中银国际期货

图6:380cst(近1月)裂解价差

资料来源:Bloomberg,中银国际期货

二、供需情况

2019年7月,新加坡燃料油市场价格呈先扬后抑走势,市场供需基本面继续走强。

因市场呈现深幅现货升水,欧美至新加坡的套利货数量仍维持低位,而中东地区正处夏季需求高峰期,至新加坡的船货供应也有所收紧,此外随着限硫令实施期限的逼近,贸易商及船燃供应商开始清罐作业,将原先的高硫燃料油切换为低硫燃料油,高硫储备空间不足,故新加坡高硫燃料油市场供应紧缺状况暂难缓解。

西方套利船货方面:预计7月欧美至新加坡的套利货数量在250-300万吨,远低于年初的每月400万吨。据悉,由于FOB鹿特丹的贴水较高导致东西半球套利窗口关闭,预计8月来自欧美的套利货流较7月更低,新加坡燃料油供应紧张态势至少会持续到8月下旬。

图7:新加坡套利船涌入量

资料来源:金联创,中银国际期货

7月,新加坡燃料油库接连下滑,整体运行区间在1690-1950万桶,截止7月25日当周,新加坡燃料油库存接连六周下滑至1692万桶,环比减少25.92%,同比增加4.51%。套利货供应不足外加近期船用油需求回升或是导致前库存接连下降的主要原因,8月份新加坡的套利到货量仍将维持低位,燃料油库存很可能继续低位运行。

图8:新加坡燃料油库存

资料来源:金联创,中银国际期货

新加坡海事及港务管理局(MPA)公布的最新数据显示,6月新加坡船用油销量为392万吨,环比减少2.24%,同比减少0.1%。市场人士称,6月尽管供应紧张导致价格上涨,但船用油需求依旧平平,为往常平均水平。不过由于中东地缘局势持续发酵,许多船东选择避开富查伊拉港去新加坡加油,这对新加坡当地终端消费形成进一步的利好,7月船用油销量有望上涨。

从全球航运指数上看,7月BDI指数上半月继续快速上涨,直至月中达到最高点,并在2000以上维持了较长时间。BPI走势相似。船运需求回暖明显,七月基本维持在两年来的最高水平。不过当前国际贸易形势依然瞬息万变,各国之间贸易争端依然处于白热化阶段,未来其趋势依然有待观察。

图9:BDI指数

资料来源:Wind,中银国际期货

图10:BPI指数

资料来源:Wind,中银国际期货

2019年7月,华东主要商业油库的燃料油月均库存为100万吨,较上月涨0.5万吨。7月上半月国际原油震荡走高,波罗的海指数回升至高位,提振保税油玩家囤货积极性,到港船货数量增加。不过,浙石化供给宁波中金燃料油已成常态,华东地炼进口燃料油需求持淡。7月份华南市场一级商业油库月均库存在84.7万吨环比上月跌8.8万吨。珠海华峰7月开工提振原料提货速度,故华南燃油库存水平震荡下跌。但华南地区保税玩家心态较为谨慎,7月到港量有限。

后市来看,IMO全球限硫脚步临近,高硫保税油进口需求明显走低,或影响后期到港船货数量,预计本月华东燃料油库存震荡下行为主。

图11:中国华东库存与华东保税价格

资料来源:金联创,中银国际期货

三、行业重要变化及后市展望

行业变化

6月份,3000吨级别的燃料油船从大连到舟山的主流运费在180-210元/吨;从大连到黄埔的运费在240-270元/吨,较上月上涨10元/吨。

6月,舟山港口货物吞吐量达到5908.75万吨,同比增21.49%,创开港以来单月货物吞吐量历史新高,占宁波舟山港比重首次超过50%,达到54.03%。其中:外贸货物吞吐量达到1495.35万吨,同比增31.97%;集装箱吞吐量14.98万TEU,同比增65.78%,均创单月历史新高。主要货种来看,金属矿石、石油及天然气、煤炭3大货种年内首次单月同比均实现稳增长,分别完成1694.04万吨、756.13万吨、220.1万吨,分别增长17.75%、29.39%、1.16%,金属矿石创单月新高。

2019年第二批原油非国营贸易进口允许量已经下发,下发额度为5685万吨,叠加第一批全年总计下发15310万吨。另外,受今年第一批理性下发配额影响,今年第二批配额下发力度空前,同比去年1191万吨大涨300%以上,全年总量较去年微涨1.21%。

后市展望

7月欧美至新加坡的套利货数量远低于年初,二季度新加坡燃料油市场疲软的价格导致东西半球套利窗口的关闭。叠加夏季中东需求以及航运需求的回暖,7月燃料油市场一度走出了十分强劲的趋势。但市场价格变化过快时,难免出现过度反应和修复行情。

据悉8月来自欧美的套利货依然偏低,新加坡市场供不应求的紧张态势或将至少延续至8月中上旬。目前上海燃料油期货09合约虽然交易量较大,但持仓量实际上已经远远低于01合约。在7月上海燃料油期货价格快速上涨期间,也有较多的内外套利盘出现。对于09合约而言,交割换月逼近,而在货源紧张的情况下其波动有可能会增加。需警惕其风险。

新加坡市场月差大幅扩大,形成陡峭的backwardation结构。吸引了大量的投机者入场,7月燃料油市场的活跃度大幅增加。但同样在这种情况下,我们可以预料到其套利机会将被大量涌入的投机者所收紧。因此8月过后,对于更远的01合约仍需以更为谨慎的态度对待。而且至2020年限硫令实行在即,高硫需求将出现断崖。

另外,国际贸易形势瞬息万变,全球降息潮来临,宏观形势的变化对船运需求有较大的影响;且汇率的变动对上海燃料油期货的价格和原油价格也有直接的影响。警惕原油市场和国际宏观经济形势尤其是国际贸易关系的变化带来的风险。

中银国际期货

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)