来源: 郁言债市

摘 要

近期,中共中央办公厅、国务院办公厅印发《关于做好地方政府专项债券发行及项目配套融资工作的通知》,本文主要分析专项债作资本金带来的影响。

专项债作资本金,本质是借宽信用助力基建

专项债作资本金,相当于允许地方政府借宽信用补足基建投资的潜在资金缺口,以稳定内需,对冲潜在短期风险因素,但同时,对地方隐性债务的约束并没有放松。在这种背景下,地方政府的杠杆率可能小幅上升,很难再出现类似2014-2016年大幅上升的情况。

专项债作资本金,可撬动多少基建投资

仅考虑明确提到的公路项目。假如2019年收费公路专项债后续均作为资本金使用,此类新增专项债约能撬动基建投资1800亿,拉动基建投资1.0%。

考虑其他类别专项债纳入资本金对基建的拉动。假如2019年投向高速公路、供电、供气类项目的新增专项债,后续均作为资本金使用,此类新增专项债约能撬动基建投资约8700亿,拉动基建投资4.9%。

如何影响下半年债市

专项债作资本金,对债市的影响主要体现在稳需求层面及后续的稳增长政策加码预期。专项债是否作资本金,并不涉及发债量是否增加的问题,其对债市的影响主要体现在专项债对基建投资的撬动作用上。这一操作,虽然有托底基建稳需求的效果,但是体量可能仍然有限,不一定能够有效对冲外需放缓及地产产业链下滑的拖累。不过此举产生的稳增长政策加码预期,可能使得基本面走弱带动债市长端利率大幅下行的概率有所降低。

需要注意的是,后续的政策微调可能仍建立在控制隐性债务的大前提下,杠杆率对基建扩张形成约束,基建投资增速难以持续高于名义GDP增速,因而这也并不构成债市转熊的条件。

风险提示:政策出现超预期调整。

近期,中共中央办公厅、国务院办公厅印发《关于做好地方政府专项债券发行及项目配套融资工作的通知》,[1]本文主要分析专项债作资本金带来的影响。

专项债作资本金,本质是借宽信用助力基建

短期:下半年仍然面临稳增长谁来加杠杆的问题。今年一季度中国经济超预期企稳,地产、基建的贡献功不可没。进入二季度之后,地产一枝独秀的特征较为明显,在房住不炒的大原则之下,地产产业链的这种繁荣景象可能也难以长期延续。从政策对冲的角度来看,下半年中国经济仍然面临如何稳增长的问题,除了培育中长期增长动能之外,短期通过稳内需来对冲外部贸易摩擦对出口产业的负面拖累,以及应对棚改缩量对地产的负面拖累,具有一定的必要性。而且从资金角度来看,虽然今年上半年财政支出增速较高,专项债发行提前,但受隐性债务约束,基建增速反弹的幅度较为有限(见图1)。

下半年广义财政支出对基建的支持可能面临一定程度的回落压力,基建增速存在进一步放缓的风险,借助宽信用资金补足广义财政资金的可能缺口存在合理性。在当前的背景下,宽信用的资金注入地产,还是注入基建重点项目?后者可能是相对占优选项,专项债作资本金发挥撬动作用,为宽信用补足基建的潜在资金缺口打开了“一扇前门”。

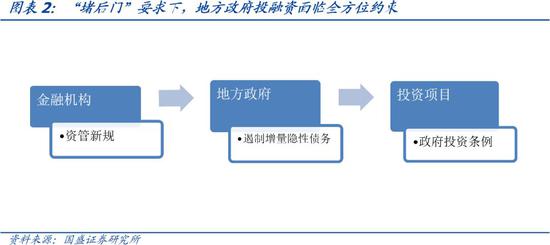

中长期:与2014-2015有所不同,本轮周期杠杆率的实质约束并未放松。抛开当前中国经济面临的短期问题,回到地方隐性债务的中长期框架,今年7月1日起政府投资条例将开始实施,从资金去向的角度约束地方政府投资端的权力。在融资、投资、隐性债务约束等一系列“堵后门”措施的推进下,资金压力从城投平台向地方政府传导。地方政府的资金要满足债务滚动、新增公益性项目融资和隐性债务化解,因而需要适当“开前门”保障重大项目合理融资需求,避免形成“半拉子”工程。

文件在强调专项债满足一定条件下可以作为资本金的同时,仍然强调“坚决遏制隐性债务增量”、“对举借隐性债务上新项目、铺新摊子的要坚决问责、终身问责、倒查责任”,以及“市场化融资原则”,[2]指向地方政府隐性债务的约束并没有较为明显的放松。而且专项债作为资本金的条件明确,并不像2014-2015年一轮周期中,城投平台融资全面放松。

专项债作资本金,相当于允许地方政府借宽信用补足基建投资的潜在资金缺口,以稳定内需,对冲潜在短期风险因素,但同时,对地方隐性债务的约束并没有明显放松。在这种背景下,地方政府的杠杆率可能小幅上升,但也很难再出现类似2014-2016年大幅上升的情况。[3]

专项债作资本金,可撬动多少基建投资

在专项债的各类别中,占专项债发行比例在70%左右的土地储备和棚改不计入基建投资,除此之外的各类均计入基建项目。需要说明的是,供电、供气项目没有明确的分类,均包括在其他类中。根据2019年1-5月各类专项债的发行情况,我们分两种方法测算专项债作为资本金可撬动的基建投资:

第一,由于专项债用途中用于铁路、供电、供气项目较少,所以仅考虑明确提到的公路项目。文件明确提到允许将专项债券作为符合条件的重大项目资本金,主要是“国家重点支持的铁路、国家高速公路和支持推进国家重大战略的地方高速公路、供电、供气项目”。结合专项债发行所披露的收费公路专项债信息,来进行测算。

假如2019年收费公路专项债后续均作为资本金使用,此类新增专项债约能撬动基建投资1800亿,拉动基建投资1.0%。

从今年发行的各类新增专项债投向情况来看,在2019年1-5月合计发行的8579亿新增专项债中,有2389.7亿通过收费公路、轨道交通等项目流入基建投资,占比约为发行总额的27.9%。在所有流入基建类项目的新增专项债中,占比最大的为收费公路类专项债券和轨道交通类专项债券,分别占比10.1%和4.9%。[4]

而从本次通知来看,允许使用新增专项债作为资本金的主要为国家重点支持的铁路、国家高速公路和支持推进国家重大战略的地方高速公路、供电、供气项目,这些项目的最低资本金比例均为20%。[5]这些项目的类别中,收费公路专项债占比较高,若仅考虑今年收费公路专项债券对基建投资的拉动作用,则全年约有605亿收费公路专项债券可纳入资本金,在20%的最低资本金比率下,约能撬动3000亿基建投资。[6]如果仅考虑通知下发之后的新增专项债才能作为资金本使用,则约有357亿收费公路专项债可作为资本金,约能撬动1800亿基建投资。

第二,考虑其他类别专项债纳入资本金对基建的拉动。因文件中提到的项目覆盖“对于专项债券支持、符合中央重大决策部署、具有较大示范带动效应的重大项目”,范围较难测定,可根据基建相关的专项债资金作为依据进行测算。

假如2019年投向高速公路、供电、供气类项目的新增专项债,后续均作为资本金使用,此类新增专项债约能撬动基建投资约8700亿,拉动基建投资4.9%。

在投向基建投资类项目的新增专项债中,除本次通知未提及的轨道交通、教育、水利、污水处理、乡村振兴、城乡供水等项目外,假设其他新增专项债券中约有50%投入供电、供气等相关项目,则全年约有2932亿新增专项债可作为资本金使用,投入基建类项目,在20%的最低资本金比率下,对基建投资的撬动极限有望达到约1.47万亿元。

然而仅以通知下发之后的高速公路、供电、供气类新增专项债作为资本金,则约有1733亿新增专项债作为资本金投向基建项目,在20%的最低资本金比率下约能撬动8700亿基建投资。

如何影响下半年债市

专项债作资本金,对债市的影响主要体现在稳需求层面及后续的稳增长政策加码预期。专项债是否作资本金,并不涉及发债量是否增加的问题,其对债市的影响主要体现在专项债对基建投资的撬动作用上。这一操作,虽然有托底基建稳需求的效果,但是体量可能仍然有限,不一定能够有效对冲外需放缓及地产产业链下滑的拖累。不过此举产生的稳增长政策加码预期,可能使得基本面走弱带动债市长端利率大幅下行的概率有所降低。

需要注意的是,后续的政策微调可能仍建立在控制隐性债务的大前提下,杠杆率对基建扩张形成约束,基建投资增速难以持续高于名义GDP增速,因而这也并不构成债市转熊的条件。

注:

[1] 文件见新华网http://www.xinhuanet.com/politics/2019-06/10/c_1124604413.htm。

[2] 文件要求“在评估项目收益偿还专项债券本息后专项收入具备融资条件的,允许将部分专项债券作为一定比例的项目资本金,但不得超越项目收益实际水平过度融资”。

[3] 此处指包括城投平台债务在内的地方政府杠杆率。如不包括城投平台债务,根据央行提供的数据,2012-2016年政府杠杆率仅年均增长1.1%。在不包括城投平台的地方政府杠杆率计算中,城投平台的债务很大程度上被计入企业债务。

[4] 土储和棚改的项目不流入基建投资,因此1-5月基建投资类项目合计发行2389.8亿,其中收费公路和轨道交通专项债券分别发行241.4亿和116亿,占比10.1%和4.9%。

[5] 根据国发(2015)51号文的规定,基建项目的最低资本金比率普遍在20%-25%的范围内,其中城市轨道交通、铁路、公路、电力等项目的最低资本金比例为 20%,港口、沿海及内河航运、机场项目为25%,而其余固定资产投资项目的最低资本金比例多为20%-25%,并以20%居多。

[6] 估算数据保留至百亿元位数,下同。

风险提示:

政策出现超预期调整。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:李铁民

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)