【金融315,我们帮你维权】近年来,银行卡盗刷、信用卡纠纷、暴力催债、保险理赔难等问题层出不穷,金融消费者维权举步维艰,新浪金融曝光台将履行媒体监督职责,帮助消费者解决金融纠纷。 【黑猫投诉】

原标题:上海银行有点“小失落”:消费金融垫底 存管踩雷不断,合作再收紧

来源: 互联网金融新闻中心

在布局互联网金融业务上,上海银行不遗余力。

背靠上海国际金融中心,上海银行(SH.601229)可谓占据了极大的优势。

近日,上海银行发布2018年业绩报告。财报显示,上海银行2018年实现营收438.88亿元,归属于上市公司股东的净利润180.34亿元。

柒财经旗下互联网金融新闻中心发现,上海银行在财报中10次提到了互联网金融,普惠金融出现16次,消费金融则在财报中出现了24次,金融科技也出现了9次,零售金融10次。在布局互联网金融业务上,上海银行不遗余力。

对比2017年财报来看,互联网金融在上海银行2017年业绩报告中出现了27次,普惠金融6次,消费金融29次,金融科技19次,零售金融0次。分析来看,上海银行弱化了互联网金融的内容,而强化普惠金融以及零售金融的内容。

尚诚消费金融仍垫底

2018年,上海银行宣布开启“精品银行”战略第三轮三年规划新征程,并将将零售金融业务列为重中之重,聚焦消费金融、财富管理、养老金融与银行卡等服务。报告期内,上海银行零售金融业务税前利润42.37亿元,营业收入106.91亿元。

为了发展零售金融,上海银行还在6年设立了尚诚消费金融。其中,上海银行投资金额为3.8 亿元,持股38 %,为第一大股东;OTA(在线旅游)平台携程持股37.5%,深圳市德远益信投资有限公司、无锡长盈科技有限公司分别持股12.5%、12%。

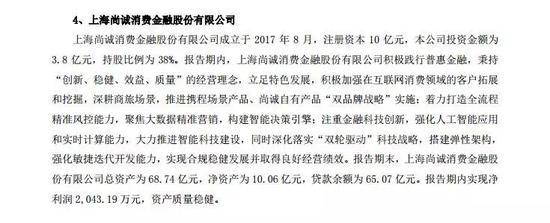

据互联网金融新闻中心了解,尚诚消费金融于2016年11月获批筹建,并在2017年8月获批开业,注册资本为10亿元,旗下仅有一款产品——“诚e借”。信息显示,2017年尚诚消费金融才开始发力,2017年贷款发放集中在12月。

因处于初创期,截至2017年年底,尚诚消费金融贷款余额为4.07亿元,亏损0.16亿元。而在2018年,则实现扭亏为盈,净利润为2043.19万元。据了解,这一盈利水平仅仅超过了业绩大幅下滑的华融消费金融。

根据上海银行2018年业绩报告,截至2018年末,尚诚消费金融贷款余额为65.07亿元,用户数为305万人。公开信息显示,在贷款余额规模上,尚诚消费金融在10余家已经披露2018年财报的持牌消费金融公司中,仍处于下层。

据互联网金融新闻中心此前报道,截至2018年底,捷信消费金融贷款余额为898.35亿元,招联消费金融贷款余额720.14亿元,马上消费金融贷款余额为389.53亿元,而哈银消费金融贷款余额仅为70.34亿元,但体量也在上海银行发起设立的尚诚消费金融之上。

事实上,除了通过尚诚消费金融,上海银行还通过自身开展零售信贷业务。财报显示,2018年,上海银行个人贷款和垫款余额(含信用卡)2768.21亿元,较上年末增长59.05%。其中,消费贷款(含信用卡)余额占比为68.07%。

零售金融如火如荼

当前,上海银行将其主要经营范围分为五大部分,包括批发金融业务、零售金融业务、投资银行业务,并提供资产管理以及其他金融服务。其中,零售金融是上海银行2018年首次提出的概念。

据了解,上海银行所指的零售金融包括向个人客户提供多种金融产品和服务,包括个人贷款、存款服务、个人理财服务、汇款服务、证券代理服务和银行卡服务等。此外,上海银行还强化了信息科技与互联网金融业务。

这也是上海银行在2017年财报与2018年财报的区别所在。2018年,上海银行称,深化科技赋能金融,互联网金融业务持续快速发展。报告期末,线上个人客户数2049.92万户,较上年末增长59.33%,年度活跃客户数443.91万户。

数据显示,上海银行2018年互联网存款余额121.96亿元,互联网消费贷款余额1095.19亿元,互联网业务累计交易笔数20474.68万笔,互联网业务交易金额12099.31亿元,互联网理财产品销售额260.79亿元。

在产品开发方面,上海银行推出银联贷记、电商平台商户资金管理、在线购房保证金、在线理财超市、快线贷5类产品与服务,与近百家优质三方支付机构及基金公司建立支付结算合作,上线了在线理财超市,还推出全在线个人消费贷款业务“快线贷”。

在场景方面,上海银行电子联名卡移动支付(ePay)向消费类、消费金融类场景输出,上线云闪付等17家平台;向具有理财属性的场景平台输出在线理财超市服务,上线中国电信甜橙金融等15家平台;搭建出行、教育、社区、园区金融服务平台,推出扫码乘车APP(智慧松江)、电子就餐卡、在线云缴费等。

踩雷与踩坑并行

作为一家勇于创新的银行,上海银行除了整合零售金融业务,细化业务体系外,还深度切入了批发金融业务。其中,托管就是一项极其重要的组成部分。2017年,上海银行为支付机构、电商平台等客户,提供支付监督、支付机构备付金存管等服务。

而在2018年,上海银行则删掉了“支付机构、电商平台”等字样,由“持牌基金销售/支付结算机构”替代。事实上,央行曾多次发文明确,要将支付机构备付金集中存管,并明确注销在商业银行的其余备付金账户。

不过,在失去这一款蛋糕的同时,银行们也在寻求新的业务突破,互联网金融平台存管/托管也被看作是一块可拓展的领域。以上海银行为例,数据显示其最多与70家网贷平台签订资金存管协议,其中包括点融,花果金融等。

2018年年初,有媒体报道称,上海银行正在检查签订存管合作协议的P2P网贷平台,已有部分平台因为不合规而“下线”。上海银行的流程是,在检查过程中一旦发现平台存在不合规问题,或者未能履行协议中的承诺和义务,将先行与平台沟通进行整改。

而在2018年年中,来自多家平台的消息称,上海银行计划彻底退出资金存管市场。但上海银行方面表示,不存在上海银行完全退出存管业务一事,对于符合其合规资质和风险认定等要求的P2P,该行会继续与其合作。

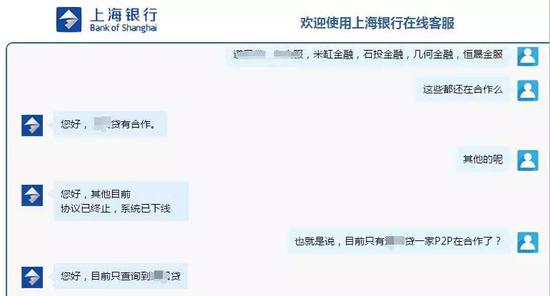

在这个过程中,上海银行已然在缩减市场范围。2019年4月22日,上海银行客服向互联网金融新闻中心证实,该行仍继续合作的网贷平台极少,多数平台协议已终止,系统也已下线。

对于下线合作名单,上海银行方面则表示无法提供,仅称需告知平台名称,方可查询是否暂停合作。经互联网金融新闻中心核实,上海银行已与米缸金融,石投金融,几何金融,恒晟金服等平台暂停合作。

据了解,上海银行已于2018年11月2日通过中国互联网金融协会的银行资金存管测评。不过,截至目前,上海银行等10家通过测评的银行仍未在中国互联网金融协会互联网金融登记披露服务平台披露资金存管合作详情。

事实上,上海银行曾深度踩雷多家网贷平台,其中包括花果金融、融和贷、大丰收金融、中鼎国服、绿化贷与银票网等。其中,多家网贷平台因涉嫌非法集资被警方立案调查。此外,上海银行还曾被一起350亿元的私募跑路案波及。(文 / 张军)

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:杨希 1904183207

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)