原标题:重度残障人士陷“以贷养贷”泥潭 没有面签的“借呗”,风控是否少点啥?

来源:法财在线

原创 曹萌

“想着他生病,就让他在家里好好养着,谁想到手机上还能借这么多钱。”范伯无奈地说。范伯的儿子范征(化名)是一位多重残障人士,却获得借呗平台15万贷款额度。范征为缓解财务危机,在使用借呗的过程中“以贷养贷”,使得原本经济不宽裕的家庭雪上加霜。

北京已进入深秋,阵阵寒风从窗外袭来,吹得人有些发冷。在一间昏暗狭小的卧室里,范伯陪着患有抑郁症的儿子,目光停驻在儿子的手机上,13.2万元的借呗贷款不禁让他叹了口气。年近70岁的范伯,不知道这个家还能维系多久。

01

额度轻松升到15万 “以贷养贷” 缓解危机

从范伯的口中,《法人》记者得知,他的儿子范征(化名)因3岁时得了一场大病,逐渐失去了听力和语言能力,可自尊心却强于常人。几年前,范征不顾家人的阻拦,执意与朋友创业投资,却不幸遭遇电信诈骗,导致家人资助的10万元血本无归,全家陷入了巨大的经济压力中。之后,范征身心受到严重打击,又患上了抑郁症。“他常常会一个人待在屋里,很少和家人交流“范伯说。

“想着他生病,就让他在家里好好养着,谁想到在手机上还能借出这么多钱。”面对借呗平台上列出的一笔一笔欠款记录,范伯无奈而绝望。

通过进一步了解,记者得知,范征在使用借呗的过程中“以贷养贷”,也就是以“新债还旧债”的方式缓解日常财务危机。记者通过与范征的书面沟通得知,当他无法偿还借呗贷款时,会利用借呗中的剩余额度,进行新一笔贷款,并用这笔钱去偿还此前的贷款。

据范征的借呗数据显示,从2016年10月首次使用借呗计算,已结清贷款共有51笔,累计贷款金额88.3万元,缴纳利息4.48万元。

▲范征(化名)的逾期还款记录

02

贷款额度一路提升 平台不知借款人状况

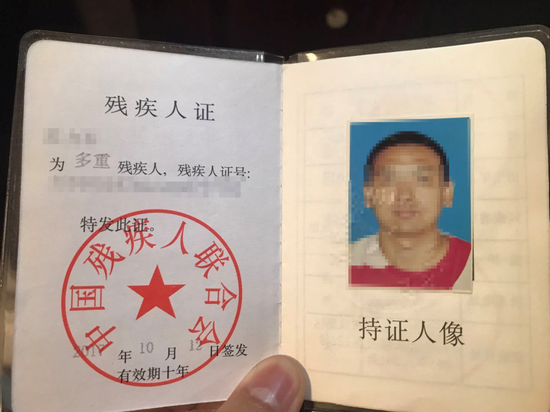

范征持有一级残疾人证,为多重残疾人。多重残疾指个体同时具有两种或两种以上的残疾,多数兼有智力残疾,在中国亦称“综合残疾” ,残疾等级属于较严重。四十多岁的范征存在听力和语言障碍,且由于长期服用抗抑郁药物,身体状况不佳,不能从事体力劳动,整个家庭收入来源仅是范伯老两口的退休金。

▲范征(化名)的残疾人证

打开范征的手机支付宝APP,在借呗账户中,记者清晰地看到,他的可借款额度已达到了15万元,这不禁让人感到诧异,借呗平台应该并不知晓范征的身体状况。

为此,记者拨打了蚂蚁集团的客服电话,其工作人员表示,他们并不知道借款人范征是一位残障人士,15万元的借款额度则是借呗的评估系统根据借款人的使用、还款、账户资金和征信情况综合评估而来。

由于在借呗上贷款,操作流程并不复杂,范征先后进行了几笔贷款。记者仔细查阅范征的历史贷款记录显示,范征与借呗的第一笔贷款发生在2016年10月28日,贷款金额仅为100元。随后又在借呗上进行了三笔小额贷款,都如期偿还。

范征的初始借呗额度仅有5千元,但在不到四个月的时间里,也就是2017年2月16日,范征的第五笔借呗贷款额度迅速提升至5万元,2018年则是达到了15万元。

在范征遭遇电信诈骗,损失10万元之前,他还可以参加社会工作,有一些微薄的收入。但在患上抑郁症之后,范征就无法工作了。随着借呗贷款额度的提升,加上不断附加的利息,范征“以贷养贷”进入恶性循环,使得本来经济窘迫的家庭雪上加霜。

仔细回顾一下整个过程,如果范征不能轻易获得这些高额贷款,也许,违约行为和负债压力可以提早避免。那么,互联网贷款平台究竟是如何对借款人进行风险评估的?

03

没有面签的贷款 违约风险是否可控

对比人们经常使用的银行信用卡,无论在贷款额度,还是提额速率上,借呗都显得过于“高效快捷”。信用卡研究人士董峥对记者表示,目前国内并无残障人士不能申请信用卡或使用互联网贷款产品的规定,但债权人在向债务人发放贷款前,应对债务人进行完整考察,不仅包括借款、还款等信用方面上的考察,更应与债务人进行面谈或面签,查看身体、精神状况等方面。若得知债务人为残障人士,发卡机构或放贷机构出于该类人群出现事后风险概率偏高于常人、以及对事后风险可控性的考虑,发卡机构或放贷机构应给予残障人士更为合理的使用额度,来降低其在使用过程中因误刷、盗刷或被骗等情况所带来的事后风险。

同时,中伦文德律师事务所高级合伙人武坚也认为,类似借呗这样的信贷产品,正常情况下应该会有对借款人还款能力的评估方法,其本质是对借款人未来违约可能性的一种评估,但可能存在一定不准确或不确定性,这是信贷所都面临的风险。

就上述范征案例而言,借呗向范征发放贷款无可厚非,这让残障人士享受到了与常人一样的金融服务待遇。但仅凭借过往金融产品的使用情况,便在不知道对方为残障人士的情况下发放15万元贷款额度,这样的风险评估是否存在很多漏洞?

相较传统贷款业务而言,互联网贷款应用大数据分析,在无抵押、无面谈的情况下,将贷款流程压缩至几分钟内。在金融创新的同时,违约风险也在增加。

今年7月17日,银保监会有关部门负责人就《商业银行互联网贷款管理暂行办法》(以下简称“互联网贷款新规”)答记者问时表示,近年来,商业银行互联网贷款业务快速发展,在贷款效率、风险评估、拓宽客户等方面发挥了积极作用,但也暴露出风险管理不审慎、金融消费者保护不充分、资金用途监测不到位等问题和风险隐患。其中,商业银行互联网贷款对客户进行线上认证,实际上已突破了面谈面签和实地调查等规定。因此,有必要尽快补齐制度短板,促进互联网贷款业务规范发展。

针对“以贷养贷”问题,金诚同达律师事务所高级合伙人彭凯对记者表示,如果贷款没有直接提现,而是一直在借呗体系内流转,那借呗凭借其大数据分析风控能力,是可以知悉贷款资金使用情况的(如用于电子商务平台购物、生活缴费,抑或是归还信用卡账单等)。如果在已知借款人用新贷款去偿还旧贷款的情况下,还一味地提高借款人可以使用的贷款额度,这将逐渐加大借款人的偿还债务金额。

值得注意的是,针对互联网贷款业务近年来容易出现的过度授信、资金用途不合规等问题,《互联网贷款新规》明确指出,商业银行应当构建有效的风险评估、授信审批和风险定价模型,加强统一授信管理,运用风险数据,结合借款人已有债务情况,审慎评估借款人还款能力,确定借款人信用等级和授信方案。且贷款资金用途应当明确、合法,不得用于购房、股票、债券、期货、金融衍生品和资产管理产品投资,不得用于固定资产和股本权益性投资等。

无独有偶,马云在10月23日至25日举行的第二届外滩金融峰会上,也特别指向了更加宏观的互联网金融问题。在他看来,互联网金融是基于大数据的信用体系,金融的本质是信用管理。但是马云强调,互联网金融必须有三个核心要素:一是丰富的数据;二是基于大数据的风控技术;三是基于大数据信用体系。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:潘翘楚

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)