文/新浪财经专栏作家 扬缨[微博]

从去年开始,美元显示出升值的迹象,但究竟是不是真的进入了强势周期呢?美国的经济确实在复苏中,但从五、六月份的经济数据来看,劲头并不如市场想要得那么大,还要静观七月份的经济数据才能得出结论。

随着伯南克认沽期权到期,美国利息不再是无期限的为零。相对于其他发达国家来说,美利息的期望值一下子就高了许多,使得美元“鹤立鸡群”。

随着伯南克认沽期权到期,美国利息不再是无期限的为零。相对于其他发达国家来说,美利息的期望值一下子就高了许多,使得美元“鹤立鸡群”。咱们中国有一句俗语:“三十年河东,三十年河西”, 百度上的解释是“比喻人事的盛衰兴替,变化无常,有时候会向反面转变,难以预料”。这句话用在美元作为国际储备货币,这近七十年来的起起伏伏,真是再合适不过了。

美元的“三十年河东”是从第二次世界大战结束后,新的世界金融体系——布雷顿森林体系的建立开始的。当时的美国是一个新兴经济大国,美元取代了英镑,成为世界储备货币,在该体系中居于中心地位。美国政府许诺別国央行[微博]可以将美元储备以固定汇率兑换黄金。而当时的欧洲国家和日本为了促进出口和经济发展,有意使其货币贬值。

在上世纪60年代末和70年代初,其他国家的复兴以及美国的相对衰落,该体系受到挑战,尽管如此,由于“缺乏可以与之抗衡的货币”,美元仍然保有其中心地位。

近年来,新兴国家的外汇储备达到了前所未有的水平,而其中大部分是美元。因此,在金融危机时,央妈们的热门话题是如何减少外汇储备对美元的风险——外汇储备多样化。虽然各国央行想要把一部分美元外汇储备转成其他货币,但谈何容易,美元的资本市场毕竟是全球最活跃也是流动性最好的。

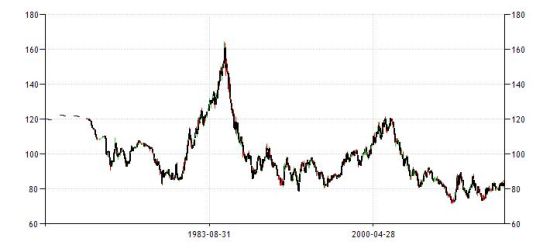

美元在上世纪八十年代以及1998-2002 年间有过强劲周期(见图)。无论是什么深层原因造成这两个美元强劲周期,但其直接原因是相同的:美国和其他国家之间的利息差别。

美元在上世纪八十年代以及1998-2002年间有过强劲周期。

美元在上世纪八十年代以及1998-2002年间有过强劲周期。20世纪八十年代的高利息是在保罗-沃尔克任美联储主席时为解决当时美国经济的滞涨(stagflation)而涨息造成的。美元的强劲走势直到 “广场协议” (1985年9月)签订后,才转向逐渐疲软的。

1998-2002年间的美元强势则与2000年前后时任美联储主席的格林斯潘以涨息触破“网络泡沫”有关。根据德意志银行的研究,美元的持续周期可长达6到10年。比如20世纪的八十年代,美元在1985年之前的6年间涨幅约67%,紧接着是10年(至1995年)的疲软,其跌幅为46%;从1995年至2002年间(7年),其涨幅约43%,而从2002年到2011年的9年间,其跌幅为40%。可谓是“十年河东,十年河西”。

从美元的前两个强势周期来看,美元汇率的波动主要原因在于国与国之间的利息差额。我们都知道“水往低处流”,而国际资金流则遵循“钱往利息高处流”,往往是在低利息经济体借款,而流向高利息经济体投资,这就是所谓的“利差交易”。当然国际收支不平衡、极端定价等也都是汇率波动的主要原因。

美国从2012年下半年经济开始出现复苏的迹象,美联储便提出退出量化宽松计划,言外之意就是:随着伯南克认沽期权到期,美国利息不再是无期限的为零。相对于其他发达国家来说,美利息的期望值一下子就高了许多,使得美元“鹤立鸡群”。

不过,如果完全用利差来预测汇率还是一个不精确的做法。拿日元来说,摩根大通研究表明,平均每10个百分点的日美利差会使美日汇率升高3%,从近日的日元兑美元98若升至105,则只需要大约20个百分点,而美国利率市场有时一天就可以波动20个百分点。

美国利率的波动率也是美日汇率的影响因素,每10个百分点的美国利率波动率会使美日汇率下降3%。动荡的美利率市场会抵消日美利差所造成升高的汇率,所以只有当美国利率平稳上升的情况下,美日汇率才会上升。

除了上述金融市场会影响美元走势,各央行大妈们也有自己的看家本领来影响美元。不过,相对来说,央行的行动大多还是反应型的。

当今国际汇率常规的做法是:当美元疲软时,很多(新兴)国家的央行需要在市场上卖本国货币来买美元,其外汇储备剧增,也以此加大本国银行系统里的流动性,不难理解从2002年开始,新兴市场股票、大通货都在大幅上升,新兴国家经济在这近十年来搭了个便车;反过来,当美元强势时,他们则卖美元来支持本国货币,其外汇储备锐减,同时也就减少了本国银行系统里的流动性。

“只有在退潮时,才知道谁在裸泳”,如果新兴国家利用流动性泛滥的同时不进行全面的基本面改革,那么在即将退潮的今天,就不得不面对进退两难的窘境。

对于基本面比较扎实的新兴国家会比较平稳地度过外汇储备递减及本国货币的贬值阶段,而对于高通胀或政治不稳定的新兴国家则不得不进行大规模的市场干预,甚至于被迫提高本国利息来吸引资金。另外,随着美国利息的升高,美国国债的贬值,也使各国央行的外汇储备大幅缩水。

从平衡外汇储备角度来看,能和美元抗衡的货币(不再进行量化宽松,而且资本市场发达,流动性好的)显然就太少了,更多的央行将从欧元储备进入美元储备。这样的互动机制可能在某种程度上加大了美元的强势劲头。

从去年开始,美元显示出了升值的迹象,但究竟是不是真的进入了人们所认为的强势周期呢?美国的经济确实是在复苏的过程中,但从五、六月份的经济数据来看,复苏的劲头并不如市场想要得那么大,还要静观七月份的经济数据才能对美国经济现状得出结论,只有房价的回升是远远不够的。而欧洲的经济数据近期内则渐好,所以回答上述问题还必须走着瞧,目前尚不能盖棺定论。

美联储是否会在九月开始退出QE,目前前景并非清楚。当然,如果九月不退,会不会在仅差一个月就要新官(新任美联储主席)上任的十二月开始退呢,还是等新官上任后的两个月的明年三月退?无论是今年十二月还是明年三月,都会有不同程度的风险。所有这些都使得美元在未来几个月里的走向变得不确定了。

美元的强势的命题对于还在量化宽松的货币(日元、澳元)是成立的;但对于经济同时也在复苏的国家的货币(新西兰元、欧元、英镑),美元可能在一定区域内呈震荡状态。

(本文作者介绍:现任ING美国投资管理公司衍生类产品资深交易员,拥有10多年华尔街各种衍生类产品交易经验,持有金融分析师资格(CFA)和高级北美精算师资格(FSA)认证。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。