文/新浪财经意见领袖(微信公众号kopleader)专栏作家 洪灏

中国短周期的回暖已逐步见顶,而长期的经济处于下行趋势。最近,较高频率的数据,如汽车销售等令人失望,零售增长和消费者价格指数疲弱。这些数据侧面证实了我们的模型结果。

中国经济短期回暖已见顶 长期仍处于下行趋势

中国经济短期回暖已见顶 长期仍处于下行趋势中国的三年库存投资周期

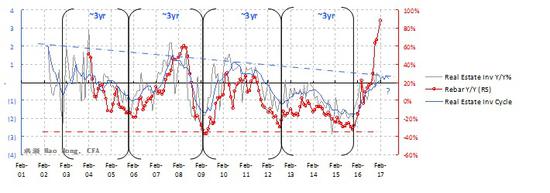

中国的库存投资周期具有清晰的三年周期,并呈现出长期向下的趋势。当前的三年周期已见顶。共识认为,中国经济周期已经见底,然而却鲜见详实的数据支持。让这些理论有臆测之嫌。我们认为,共识错把中国三年的库存投资周期内的短期修复当做新周期的开始。我们在焦点图表一中具体地展示了这一库存投资周期规律。我们可以看到,中国目前的周期内的修复其实从2016年初开始,与商品价格大幅上涨的开端相一致。这个时间点远早于美国总统川普的胜选。如果我们发现的三年库存投资周期规律继续成立的话,那么当前本周期内修复回暖的势能似乎已见顶,并很快将开始下行。且商品价格和债券收益率的上行的势能也将很快消退。

与此同时,我们注意到,在过去20年里,数据显示投资周期的趋势是向下的,每个周期的高点和低点都在不断地下降。这个下行的趋势其实不难理解:中国巨大的投资规模,以及快速增加的杠杆压抑了新投资的边际回报,局限了经济发展中进一步有效投资的空间(焦点图表一)。

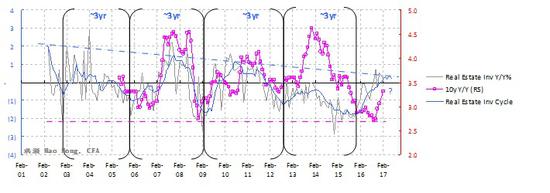

我们通过分析实际房地产投资增长数据与其长期趋势的偏差得出了我们三年周期的规律。这里共有四个半周期,包括四个非常清晰的三年周期:2003-2006年、2006-2009年、2009-2012年和2012-2015年,以及从2015年第四季度至今的半个未完成周期。然后,我们将三年周期与螺纹钢价格周期及中国利率周期进行比较,结果显示三年周期、大宗商品价格及利率走势密切相关(焦点图表一)。也就是说,三年的库存投资周期规律可以清楚地解释中国资产价格的波动。

焦点图表一:中国的三年库存投资周期和螺纹钢价格、长债收益率的对比。

焦点图表一:中国的三年库存投资周期和螺纹钢价格、长债收益率的对比。 焦点图表一:中国的三年库存投资周期和螺纹钢价格、长债收益率的对比。

焦点图表一:中国的三年库存投资周期和螺纹钢价格、长债收益率的对比。中国的三年周期实为房地产库存投资周期。即使中国的周期在图表中得到了清晰地表现,但仍有一个显而易见的问题亟需解答。那就是,为什么这个周期的长度是三年?答案很直观。我们认为周期的持续时间与建筑施工周期有关。比如,建设一座30层高的住宅楼,建筑完成时间约为9-12个月,水电安装需要3个月左右,再加上安全检查和各项审批的时间。完成时间约为1.5-2年。其后需要约1年时间消化房屋库存,使房地产的库存投资周期约为3年。

随着当前的投资周期逐步见顶,经济复苏的势头以及对商品的需求都会转弱。而随着通胀压力逐渐消退、以及避险情绪上升时对安全收益的需求,债券收益率上行的动能也将减弱。

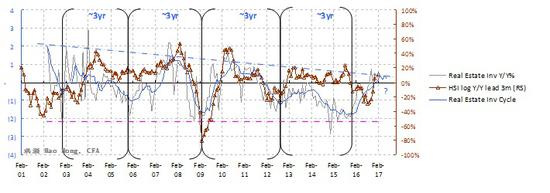

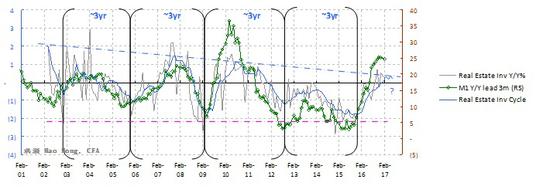

中国股市和M1狭义货币供应领先三年库存投资周期约三个月。实际上,中国股市反而往往领先库存投资周期约3个月,虽然两者在2015年股市泡沫期间呈现负相关(焦点图表二)。同时,我们可以展示中国M1狭义货币供应的增长与3年期投资周期之间有着更为稳定,约三个月左右的领先关系(焦点图表二)。对于股票投资者来说,我们的任务不仅是破译中国经济中的周期规律及其与资产价格的关系,我们还必须推出是什么领先着库存投资和资产价格周期,从而可以在股票交易获得优势。

焦点图表二:中国的股市周期和M1狭义货币供应领先三年库存投资周期约三个月。

焦点图表二:中国的股市周期和M1狭义货币供应领先三年库存投资周期约三个月。 焦点图表二:中国的股市周期和M1狭义货币供应领先三年库存投资周期约三个月。

焦点图表二:中国的股市周期和M1狭义货币供应领先三年库存投资周期约三个月。四个经济周期

周期模型用于发现拐点。“周期”一词代表规律性,意味着经济变量围绕长期趋势波动,并具有明确的长度和幅度。当然,实践中经济变量是变幻莫测的,而趋势也或许短暂多变。经过多次波动后最终形成可辨识的趋势所需要的时间,很可能比市场参与者短暂的记忆和许多市场专家的职业生涯还要长。而且即使周期形成后,其长度和强度也可能会有很大差异。

但这些挑战从来没有能够阻止经济学家努力从数据中破译经济周期和趋势。事实上,任何周期模型的意义在于发现趋势的转折点,尤其是从市场参与者的角度出发。掌握周期的高峰和低谷出现的时点意味着交易员是收获利润还是承受损失。周期出现的原因难以深究,对交易的作用也有限。但是在通常情况下,即使有明确的数据证据,在当对所谓的周期似乎没有确凿理论逻辑解释的时候,市场还是会将信将疑。

四个经济周期长度各异。理论上,经济里有四个周期。按照长度顺序,这些周期分别是:1)Kitchin基钦库存周期(3-5年);2)Juglar朱格拉投资周期(7-11年); 3)Kuznets库兹涅茨建筑周期(15-25年);和4)Kondratieff康波基本资本品周期。根据熊彼特(Schumpeter)的理论,1 个Kondratieff康波= 3 个Kuznets库兹涅茨 = 6个 Juglar朱格拉 = 12个 Kitchins基钦。这些周期是相互交织镶嵌的。“每个更高等级、更长的周期可以被认为是下一个较低等级、较短的周期的长期趋势”(熊彼特,1939年)。每个周期内的上升和下降是相对于趋势定义的。数据也可以在下降趋势里、在特定的月份或季度中出现上涨。我们在前面讨论过的中国的三年年房地产库存投资周期类似Kitchin基钦库存周期,而这个三年的周期正在见顶。

值得注意的是,对周期预测的准确度与周期的长度成反比。周期越长,经济数据中模糊和难以理解的细节将变得越来越多。因此,Kondratieff康波周期是最有争议的。萨缪尔森曾用一个脚注草草地埋葬了Kondratieff康波周期:“这些长期的波动是否只是因为发现新金矿、科技发明或者政治战争爆发等偶然事件,现在下结论还为时过早。

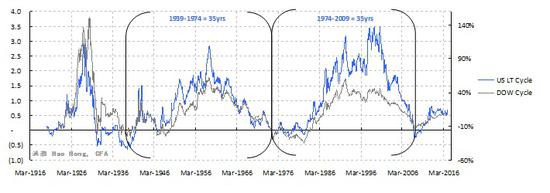

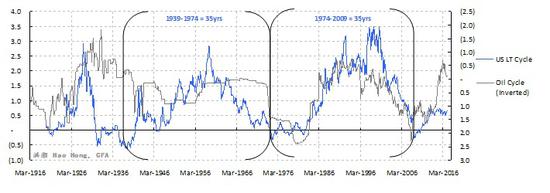

即使对于发现这个长周期理论的Kondratieff康德拉季耶夫来说,他在第一篇论文中对于这个长周期的表述也是充满犹豫的。他如是写道:“在上面的简述中,我们无意为长波理论奠定适当的基础”。当时,康德拉季耶夫认为这个长周期是资本主义制度内生的,而且当时正在开始进入上行阶段(焦点图表三)。这个预测和当时的“共产主义理想”相抵触,被认为是“反动的”。不幸的是,康德拉季耶夫未经审判就很快地就被放逐到西伯利亚,并单独监禁。

焦点图表三:美国经济的长期周期。

焦点图表三:美国经济的长期周期。 焦点图表三:美国经济的长期周期。

焦点图表三:美国经济的长期周期。在焦点图表三中,我们用过去100年的美国数据证实了Kondratieff 康波周期的存在。 由于缺乏长期的时间序列,我们无法在本报告中展示中国经济里的康波。但我们坚信它的存在,正如康波已经在许多其他国家的经济体系里被证明了一样。但这样的长期波动与短期交易并没有什么关系。事实上,即使是像Juglar朱格拉周期和Kutnets库兹涅茨周期那样趋于十年或以上的周期,虽然比康波短许多,也很容易超过许多投资分析师职业生涯的长度。如果这些周期被用于做短期的不到一年的择时判断,也可能是非常不精确的。当我们看到专家们用Juglar Cycle来解释近期重型卡车和挖掘机的强劲销售时,我们有点担心。就像用大炮打蚊子一样。

中国上游商品库存周期是长期领先指标

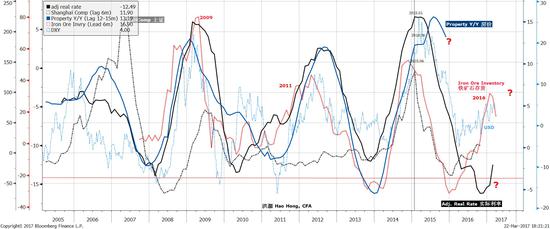

中国的上游库存周期是资产价格的长期领先指标。它也已达到峰值。我们的研究表明,中国的上游库存周期是资产价格的长期领先指标。它领先中国股市约9-12个月,而领先中国房地产周期则更长(焦点图表四)。这个库存周期已经持续了十多年,并持续地领先其他资产类别的价格周期(请参阅我们20170307发表的报告《再通胀交易早已落幕;准备开启防御性轮动》)。在我们在以前的几份报告中,我们详细讨论了中国的实际利率周期对于其他资产类别价格周期的领先作用。而中国的上游商品库存周期的领先效应甚至比中国的实际利率周期更早、更长(请参阅我们20160418发表的报告《周期的假象》。此报告预见了当时中国铁矿石和螺纹钢价格的阶段性顶部)。

焦点图表四:中国各类资产价格周期交互镶嵌。上游大宗商品库存周期是绝对的领先指标

焦点图表四:中国各类资产价格周期交互镶嵌。上游大宗商品库存周期是绝对的领先指标直观上说,上游库存对经济变化应该是最敏感的。这种敏感性使得上游库存周期具有长期经济领先指标的特质。由于生产者和经销商预期经济好转,他们便通过补充库存来表达他们对经济的预期。随后,他们的补库存活动将影响其他人,上游补存货效应向中下游行业传导,并启动良性循环。反之亦然。如果上游铁矿石库存周期维持领先9-12个月左右,并且在去年5月左右已经达到顶峰,那么现在的股票市场的上升势能将渐渐衰减。

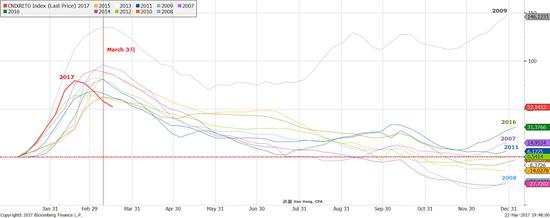

焦点图表五:上游大宗商品存货周期强烈的季节性已经见顶

焦点图表五:上游大宗商品存货周期强烈的季节性已经见顶上游库存已经清晰地见顶:我们的研究还发现螺纹钢的库存周期有很强的季节性。一般来说,每年的第一季度库存开始积累,然后库存在年内余下的季度里开始逐渐消耗(焦点图表五)。重要的是,在过去十年的十个年内库存周期中,只有2007年、2009年、2011年和2016年的周期里年底还囤积着一些没有完全耗尽的库存。在2016年之前,这些库存周期往往相隔两年,显示了周期持续的时间长度。 焦点图表五中的每个库存周期的高峰年份对应着焦点图表四中上游商品库存周期的高峰。2009年的上游库存周期是最不寻常的。那年的年末有大量的过剩库存。这很可能是来自4万亿刺激计划的影响。

经过了五年的静默后,2016再次迎来了一个大宗商品强势的再存货周期。一些投资者问之前5年的静默期是否意味着这一轮更强、更长的再存货周期。然而,我们注意到港口的铁矿石库存已达到新的历史高点。因此,即使库存水平可能继续上升,其上升速度也将减慢,商品价格的强劲势头也将会减弱(焦点图表五)。

中国周期性板块的相对强势也是长期领先指标

中国周期性板块的相对表现在去年夏天见顶;意味着防御性轮动已经开启。虽然关于再通胀交易的争论正变得更加激烈,但中国周期性板块的相对表现早在去年夏天已经见顶 - 与上游铁矿石再存货周期在2016年5月见顶的时间大致相同。这项发现与市场上普遍关于周期性板块表现至今仍然领先的认知相悖。由于周期性板块的相对强度与经济周期密切相关,周期性板块的相对表现早已见顶还表明所谓的“周期复苏”可能只是一种幻觉,而当下经济复苏的势头也将衰减。

焦点图表六:中国周期性板块的相对表现领先中美十债、美国周期性板块的相对表现约9个月

焦点图表六:中国周期性板块的相对表现领先中美十债、美国周期性板块的相对表现约9个月令人惊讶的是,我们的研究发现中国周期性板块的相对表现往往会领先美国周期性行业的相对表现,以及美国和中国十年期国债收益率大约9个月(焦点图表六)。中国周期性板块相对于防御性板块的表现隐含的是投资者对增长前景的预期。它相对于经济增长也领先大约九个月。当中国增长前景暗淡时,债券收益率和国际周期性板块应下跌。我们认为目前周期性板块价格的上升动能正在衰减。美国和中国十债收益率的上升势头也将如此。

(本文作者介绍:交银国际董事总经理兼首席策略师。CFA,毕业于北京对外经济贸易大学和澳大利亚新南威尔士大学。)

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。