文/新浪财经意见领袖专栏机构 新三板府

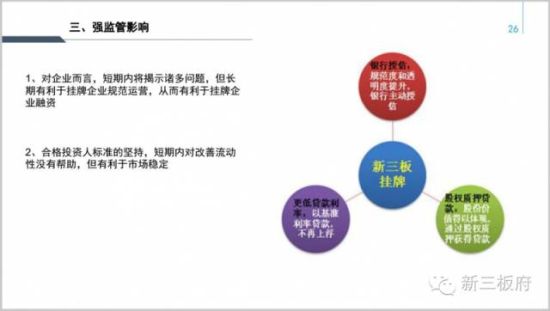

目前,包括新三板在内的证券市场的监管整体趋严。对于企业来说,这是痛苦的阵痛期,但是从长远来看,有利于挂牌公司的规范运营、整体估值的提升以及投资意愿的增强。

629亿新三板融资揭秘

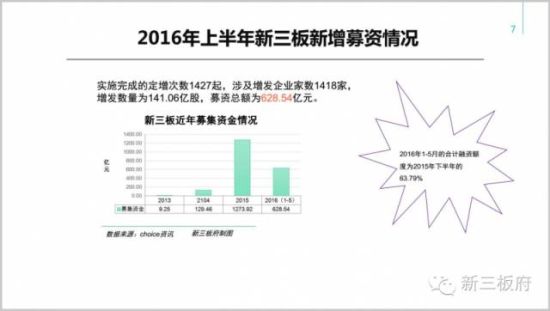

629亿新三板融资揭秘今年1-5月,新三板实施完成的定增次数共1427起,涉及增发企业家数1418家,增发数量为141.06亿股,募资总额为628.54亿元,募资额为2015年下半年的63.79%。

1

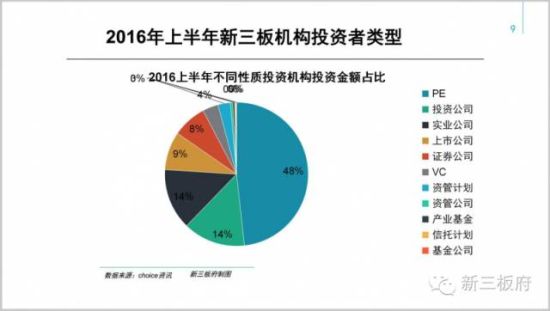

1PE占据机构投资半壁江山

2016年前5月,新三板融资资金76%来源于机构,剩下24%来自于个人,而在机构投资中,PE/VC投资占比52%。新三板府研究院对新三板机构投资者类型进行分类时发现,位列前三的分别是PE机构、投资公司和实业公司,分别占比48%、后两者分别占比14%,仅PE机构就占据了新三板投资市场的半壁江山。

2

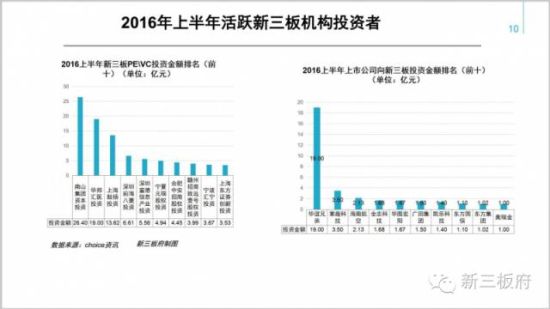

2据新三板府研究院整理分析,2016年前5个月,新三板PE/VC投资金额前十名的分别是:南山集团资本投资、华邦汇医投资、上海鼓扬投资、深圳前海八菱投资、深圳富德信息产业投资、宁夏元瑞股权投资、合肥中安招商股权投资、赣州招商致远壹号股权投资、宁波汇宁投资以及上海东方证券创新投资。

上市公司参股新三板引关注

而上市公司与新三板的竞合关系也受到市场关注。今年前5个月,参与新三板募资的A 股上市公司有301家,有A股上市公司参股(包含上市券商)的新三板公司有1178家。

这些投资新三板企业的上市公司中,最具典型代表的是华谊兄弟、掌趣科技、海南航空、金志科技、华图宏阳、广田集团、凯乐科技、东方国信、东方集团及奥瑞金。

3

3华谊兄弟19亿投资英雄互娱,成为后者的第二大股东,持股占比20%。双方不仅在资本上有合作,并且还会在业务和产业链上有战略合作。

新三板既是投资渠道,也是退出渠道

PE/VC运作的流程围绕四个字“募投管退”:“募”即充分利用资源,挖掘项目资源;“投”即慎重选择项目,“管”即投后服务,引进人才;”退“即退出机制。

4

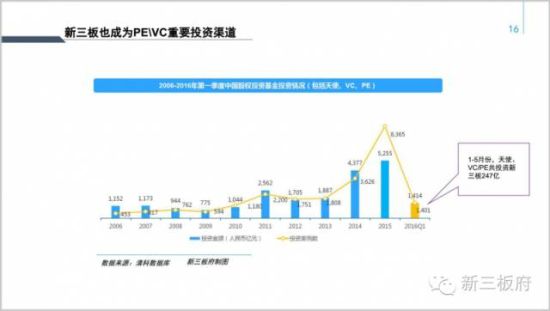

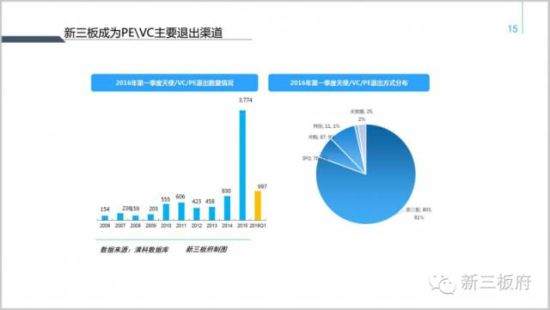

4根据10年来股权基金投资情况显示,新三板俨然成为PE/VC重要的投资渠道及退出渠道。

根据清科数据,今年第一季度,PE/VC共计投资了1401亿元,新三板也占据了不小的份额。

5

5根据清科数据,2016年第一季度,天使投资、PE、VC的退出方式中,新三板占据8程比例。但需要指出的是,企业成功挂牌新三板也被视作是投资机构将实现“退出”。

在新三板府研究院看来,新三板面临着长期资本充裕和短期流动性趋紧的问题。融资趋紧,企业股权质押也变多起来。截至5月31日,新三板股权质押融资公告1100起共出质90亿股,新涉及公司270家,涉及公司全部数目达535家。质押比例达100%以上者有75家,约占涉及公司总数的14%,质押比例达80%以上者有154家,约占涉及公司总数的31%。

6

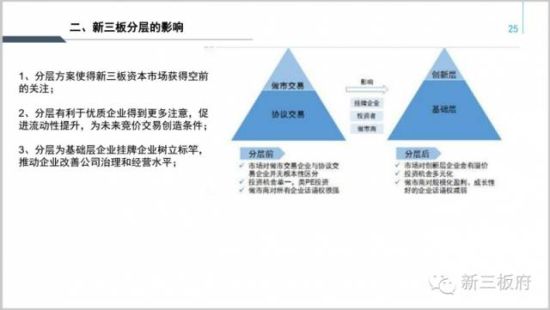

6不过研究院预计,分层有利于优质企业得到更多注意,促进流动性提升,为未来竞价交易创造条件,并为基础层企业挂牌企业树立标竿,推动企业改善公司治理和经营水平,这有利于新三板市场的进一步提升。

7

7目前,包括新三板在内的证券市场的监管整体趋严。对于企业来说,这是痛苦的阵痛期,但是从长远来看,有利于挂牌公司的规范运营、整体估值的提升以及投资意愿的增强。这对于新三板市场长期利好。

(本文作者介绍:新三板府是百筹金融旗下集资讯、研究、投融资三位一体的新三板资本服务平台,专注新三板资本市场,每日推送新三板行情、新三板动态、新三板投资、新三板基金等有料、有价值、有深度的原创专栏文章!)

责任编辑:骆珊珊 SF176

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。

新浪警示:任何收费预测彩票会员等广告皆为诈骗,请勿上当!点击进入详情