文/新浪财经专栏作家 洪灏

随着杠杆的不断增加,市场波幅将会加剧,监管机关也会有更多动作。证监会发现中国三大券商的两融业务违规,以及市场对消息的敏感程度恰恰显示了风险正在不断地积累,而监管部门已给予重视。上证必须有效突破3400点,方能最终踏入4200点泡沫化的通道。

上证必须有效突破3400点

上证必须有效突破3400点“一个狂热和超买市场的幻灭是简单、粗暴而残酷的。” ——凯恩斯

证监会[微博]公布进一步调查两融活动,上海股市再度在3400点遇到重大阻力,如我们在“中国市场的价格与价值:上证等于3400”及“2015 年中国的五个意外”中讨论的。随着杠杆的不断增加,市场波幅将会加剧,监管机关也会有更多动作。

期货交易额与现货交易额的比例跌向历史新低,暗示后市的阻力。金融及房地产等一度领先的板块的表现开始滞后。证监会发现中国三大券商的两融业务违规,以及市场对消息的敏感程度恰恰显示了风险正在不断地积累,而监管部门已给予重视。

如我们在上一份报告“两融调查引爆头寸;上证泡沫化点位=4200”中所提及,上证必须有效突破3400点,方能最终踏入4200 点泡沫化的通道。

我们尝试从一些已知的事实中推断今后监管部门的动作和市场的走势。

现在我们知道的是:1)违规融资活动近来非常猖獗,而伞型信托和其他工具则为两融提供了没有受到监管规范的流动性。证监会发现三大劵商的两融违规活动,以及即使有关两融调查的报导也令市场有如此大的反应,暗示了市场风险也经到达了足够引起监管机关注意的水平。

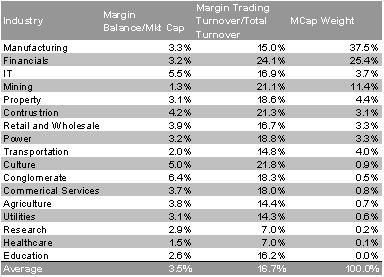

图表1:权重板块的杠杆水平更高。

图表1:权重板块的杠杆水平更高。2)金融、制造业、采矿和房地产等权重板块融资交易尤其盛行。整体来说,融资余额占市场总市值的3.5%,融资买入的成交量分别占金融和房地产板块总成交量的24.1%和18.6%。这些数字与国际市场峰值时期的水平相若,甚至更高(图表1)。

3)有许多其他方法可以很容易地加杠杆,例如期货和分级基金。当杠杆水平不断爬升的时候,投资者应预期市场波幅加剧,以及监管机关出手干预。事实上,上海股市的历史实际波动率已经达到了2009年11月以来的最高水平。

股指期货与现货交易额的比例跌向历史底部。历史上,这个情况往往预示市场面临阻力。过去几年,股指衍生工具交易在亚洲地区呈现爆发式增长。由于市场波动率被全球央行[微博]人为地压低,收益率不断下降,因此全球投资者不得不加杠杆来放大收益率。中国的一些商品期货交易所也经成为世界最大的期货交易所之一。而韩国KOSPI指数也不得不增加期货合同头寸要求以打压散户的投机交易。

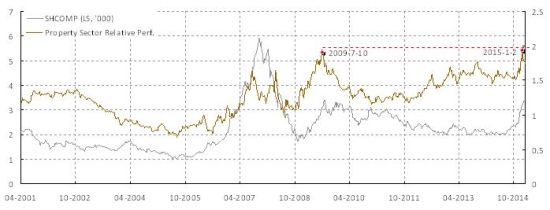

我们的数据分析显示,主力期货合约(即掌握头寸最大的合约)是明显的逆向交易者,它们往往在市场低位时相对于现货交易者的交易活跃性最大,而反之亦然。最近期的数据显示,指数期货交易额占现货交易额的比例跌向历史低点,而股指则升至前期的高位。

历史上,这个期货现货交易额的比例往往与股指现货的表现呈反向关系。虽然股指期货的历史数据不足四年,但上述指标接近历史极端水平的现象本身便已值得交易员注意(图表2)。

图表2:指数期货和现货交易额的比例跌向历史低点,市场面临强大阻力。

图表2:指数期货和现货交易额的比例跌向历史低点,市场面临强大阻力。金融及房地产等领先板块的表现开始滞后。利弗摩尔在其不朽的名著《股票大作手操盘术》中曾讨论过市场“领先板块”的重要性。他在书中提及“对市场的研究应集中在行情里那些表现最突出的股票的变动。如果你不能从领先的活跃股票上赢得利润,也就不能在整个股票市场赢得利润。”。

他沉思道:“这些股票的表现决定了大市的整体表现。”利弗摩尔在这本小众的著作中体现了他对市场敏锐的观察力。这本书在利弗莫尔1940年辞世前刊发的时候,第二次世界大战正酣,而股票市场交投惨淡。与他最有名的著作《股票大作手回忆录》相比,这本拥有许多璞玉的著作反而并没有得到世人应有的关注。

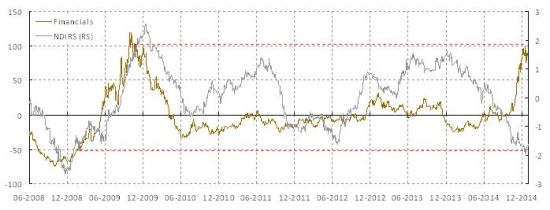

利弗莫尔许多大胆的操作刷新了投资者对市场的认知,使世人惊叹不已。利弗莫尔以惹眼的回报印证了他投机方式的成效。利弗莫尔的结论是正确的,我们亦已找到数据来支持他的判断。我们注意到,两大领先板块(金融和房地产)的相对表现正在减弱,以往这种走势往往预示着后市的压力(图表3-4)。

在我们的报告《2015年中国的五个意外》中,我们首次讨论了房地产和金融行业的相对强度即将逆转的可能性,并认为这种市场未来的走势将是市场共识意料之外的。当然,市场于2014年打破了许多过去多年行之有效的历史相关度,混淆了我们的视线。然而,我们也必须谨记,投资最危险的几个字是:“这回是不一样的”。

图表3:房地产业的相对表现正逐渐减弱,以往预示着后市阻力。

图表3:房地产业的相对表现正逐渐减弱,以往预示着后市阻力。 图表4: 金融业的相对表现开始见顶;NDIRS暴跌显示市场价格已反映宽松预期。

图表4: 金融业的相对表现开始见顶;NDIRS暴跌显示市场价格已反映宽松预期。(本文作者介绍:交银国际董事总经理兼首席策略师。CFA,毕业于北京对外经济贸易大学和澳大利亚新南威尔士大学。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。