文/新浪财经意见领袖(微信公众号kopleader)专栏作家 蔡凯龙

以高利率否定现金贷,最后的结局则是:民众,现金贷和监管三方都是输家,而高利贷者会破天荒的为监管这一举措拍手叫好。

最近,现金贷被推向了风口浪尖,承受重压。4月10日,中国银监会《关于银行业风险防控工作的指导意见》剑指现金贷业务,使之成为众矢之的。主流媒体和舆论一边倒地对其批判,其主要理由集中在:现金贷利率过高,为变相高利贷。这种以利率高为否定现金贷的理由,细究下实则站不住脚。

利息才是关键,而不是利率

利率,通俗讲,就是钱的价格。商品有价格,比如一斤苹果10元。借钱也有价格,比如银行借款年化利率6%。但利率只是计算借钱成本要素之一。真正的总借钱成本即利息支出,是由借款额度、借款周期和利率共同决定的。比如买2斤苹果最后支出是20元的总成本。向银行借2万2年,利息支付总额是2400元(2万x2年x6%)。

由于借款周期长短不一,不方便比较,因此金融行业约定俗成,在其他因素不变的情况下,把不同时间单位利率转化为年化利率,易于比较。

但是很多人忽略了年化利率转换的前提条件,简单粗暴地把市场上大多数现金贷的日综合利率转化为年化利率,给现金贷冠上“变相高利贷”而予以否定。然而,现金贷与其他普通贷款相比差别巨大,生搬硬套转化为年化利率比较只能以偏概全,忽略了本质。

什么才是本质?支出总成本才是本质,价格往往是表面现象。人们日常生活更加依赖总支出,比如钻石和煤矿同样是由碳元素组成,但是钻石只用克拉计价,煤则用吨为单位。从来没有人把钻石价格转化为以吨,算出天价和煤对比。因为小小钻石足够用,人们有能力支付以克拉计价的钻石。

同样的道理,利率是表象,利息支出才是消费者最关心的。现金贷额度小,周期短,因此借款用户的真正总成本没有想象中的高。据统计,现金贷平均借款额度在2000元,时间在7到30天,以年化利率100%计算,用户借2000元在14天只需要支付57元的总利息成本(2000x14x100%/365 ),这差不多是从北京国际机场叫出租车回市区的费用,这比跟朋友借钱欠个人情以后还要请吃饭还划算。

现金贷市场快速增长的事实证明,民众对这样小额短期,虽然利率高但利息不高的金融产品是很欢迎的。

现金贷的成本

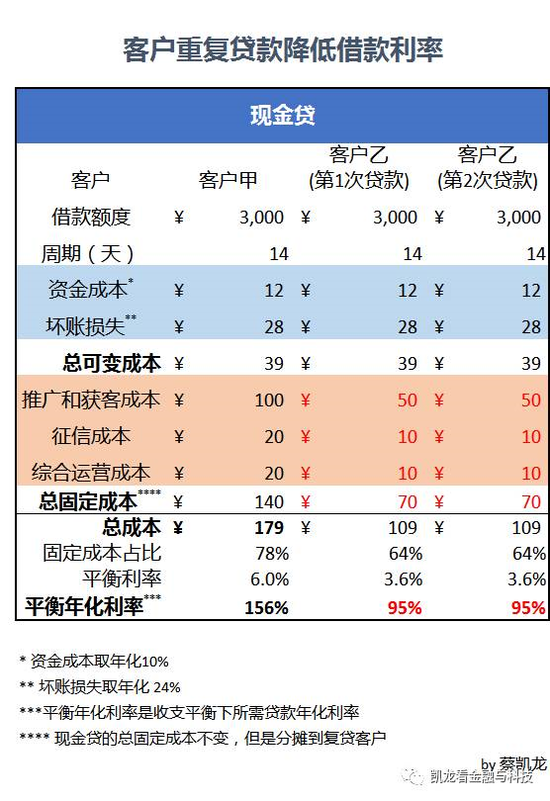

因为现金贷被冠上“变相高利贷”的恶名,顺理成章,现金贷被看成是暴利行业,理由貌似简单:银行6%的年化利率都能躺着赚钱,现金贷则几十倍高于银行年化利率肯定暴利。其实不然,银行与现金贷在放贷对象和放贷规模不同,造成成本上差别极大。如下图所示,现金贷的获取每一个客户完成每单交易的成本类别,主要由可变成本和固定成本组成。

可变成本包括资金成本和坏账损失,两类成本会根据借款金额和时间长度而变化。而获客,征信和运营成本属于固定成本,为获取和服务一个客户,这些成本是固定支出,不会因为借款金额和时间变动。

通过对比可以看出,现金贷和银行个人贷款在可变成本上差距很大。现金贷企业的资金成本和坏账损失分别是银行的5倍和12倍左右。资金成本较高源于现金贷不属于正规金融机构,无法像银行吸收存款,因此只能通过市场筹集资金,加上现金贷企业规模不大,因此资金成本相对比较高。

现金贷坏账成本畸高有两大原因:一方面现金贷客户的信用和收入不佳,造成坏账率高。另一方面是现金贷的客户多头借贷造成。部分客户利用现金贷无法信息互通也没有接入统一征信体系的漏洞,在多个平台同时借贷,引起借款人还款负担远大于承受能力,造成较高坏账率。

现金贷和银行个人贷款在可变成本上的差距虽然大,但还不足解释为何两者整体贷款利率差别达数十倍。其根源在于固定成本的比重。如上图的单笔交易案例计算显示,虽然两者固定成本绝对数额相差无几(为了演示方便,假定两者一笔交易总固定成本一致为140),但是因为现金贷额度低,周期短,固定成本在总成本比重凸显,构成了每笔贷款的绝大部分成本来源(78%,对比银行相应的10%)。

企业并不是慈善机构,而是要以盈利为目的。现金贷企业必须在这笔交易里收取必要的利息来覆盖成本,至少达到盈亏平衡。由此推算出来现金贷必须收取高达156%的年化利率,是案例中银行收取年化利率的35倍(4.5%). 利息收入等于借贷金额、周期和利率相乘。借贷金额少,周期短,必然迫使利率高。

这个道理并不难懂,现实中也有众多类似的场景。笔者曾经手机没电又没带充电设备,这时候在路旁看到投币收费手机充电站,一次20元。如果按照用电成本算,充电一次耗电费用1分钱不到,收取20元简直就是千倍的暴利行为。然而,我却觉得非常值得。它不仅救急,而且总成本也不贵,最重要的是,我偶尔才需要用它。况且,设充电站也需要投资设备和场地等固定成本,而用户使用频次低,收取20元完全是良心公平价。我真心感激有这样的服务。

我们能容忍甚至感谢千倍暴利的手机充电桩,为什么不能接受利率看起来高而利息却不高的现金贷呢?

业者对策:“砍头利息”和回头客

由于舆论对高利率片面理解造成的反感一时难以改变,现金贷企业通常把固定成本从贷款额度中扣除,降低了名义上的利率,同时也造成给客户的实际贷款数额和原申请额度不同。以同样的案例如下图所示,客户甲借3000元,实际拿到手是扣去140固定成本后的2860元,而名义年化利率则从156%剧减为34%,但是综合年化利率还是156%不变,只不过换了一种表述方式。

有专家以“砍头利息”抨击现金贷企业这种做法。笔者认为这需要区分对待,如果现金贷企业以虚假和片面的信息(比如只宣传贷款利率34%)诱使客户贷款,那是应该受到监管的处罚。如果现金贷企业对客户公开透明,宣传上不仅体现贷款利率也体现综合利率,这种从贷款金额中扣除费用做法无可厚非。

笔者在北京多年,丢了不下5张市政交通一卡通卡(俗称地铁卡,用于各种市政交通)。每次办新卡,充值50元,拿回来的卡里只有30元,因为地铁窗口同志就先扣除20元新卡费。以我使用寥寥几次就丢一张交通卡来计算,我坐地铁的“综合票价”高得出奇。但是我觉得收20元可以理解,不能叫“砍头卡费”来反对。关键在信息透明公开,让消费者或者借款者事先了解所收的费用和所造成的影响。

除了以费用的形式名义上降低贷款利率,现金贷企业还能通过增加回头客的方式来实际上降低贷款利率。利率高的最主要原因是每单交易固定成本比重极大,如何降低固定成本是降低利率的关键。

企业无法增大贷款额度或延长贷款周期,因为坏账风险会急剧上升,同时也不符合现金贷额度小周期短的特性。但是企业可以通过增加客户重复贷款的次数,来分摊固定成本。如下图所示,通过对客户乙两次贷款,分摊了固定成本,能把收支平衡下的年化贷款利率,从156%降到95%。

在笔者调研中发现,很多现金贷企业由于市场竞争,监管和舆论原因,他们一般以低于单笔平衡年化利率(单笔成本)来设定贷款利率,因此借款人的首次现金贷往往是企业亏钱在做,只有借款人重复贷款到一定次数,他们才真正盈利。因此现金贷企业普遍把发展现有客户作为重中之重。

民众需要的金融才是普惠金融

谁没有着急用钱一时半会儿筹不到的时候呢?特别是低收入者:农民要根据节气播种的急需借钱买种子;刚毕业大学生借钱交租房押金;老百姓看病急需用钱。古今中外,低收入者的现金需求一直都普遍存在,甚至早于银行。古有当铺,今有国外的盛行的薪金贷(Payday Loan).

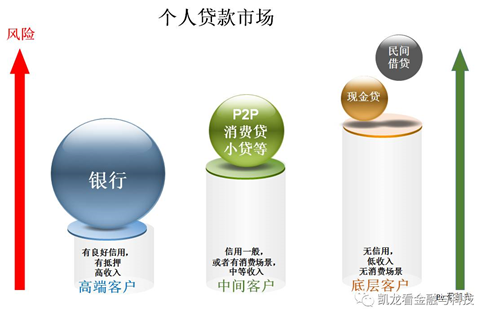

而低收入者的金融需求,长期以来得不到正规金融体系的服务。现有的个人借贷市场中,银行作为主体,服务的是高端优质客户, P2P、小贷和消费贷服务的是中间客户。清华五道口金融学院院长、中国人民银行原副行长吴晓灵称:“对于低收入人群来说,有融资的机会,远比融资价格重要”。而低收入者无信用,没有具体消费场景,在现金贷出现前,只能依靠利率畸高且没有任何保障的民间借贷(或称地下金融或高利贷)。

现金贷的出现,提供了一种不用抵押、不用担保等繁杂手续,可以立刻到帐,灵活方便的金融服务。现金贷满足了很多正规金融机构服务不到的、急需现金临时周转的广大群众的金融需求,同时让地下金融阳光化,成为成熟金融体系必要和有益的补充。据统计,现金贷在短短3年内,规模已经发展到6千亿左右。单单从交易过亿的频次上看,足以显示出现金贷广阔的市场需求。

普通老百姓需要的金融,才是普惠金融。现金贷有其现实存在的意义和价值,是普惠金融必不可少的一部分。

如何监管?两头抓,中间帮

现金贷在短短几年高速发展,很多不良企业大举进入该领域,造成一定的负面影响,出现了众多不可忽视的问题,需要规范。笔者认为问题在于贷前和贷后:贷前信息不透明,用欺骗营销诱导贷款者;贷后出现坏账,激进式利滚利,窃取用户个人隐私,非法甚至暴力催收,这些都亟待监管。

而对于贷款过程中的利率,监管不应该一刀切,更不应该限定最高利率,对高利率只能疏不能堵。由于行业特性风险高,产品特性成本高,现金贷的利率不得不高。很多专家并不同意,称蚂蚁金服和京东金融的现金贷产品利率只有在18-25%。

笔者认为这是因为企业和服务对象不同,这些有电商基因的互联网金融企业,自身规模大,服务的是平台上有购买历史的优质客户,在资金、获客、征信、坏账控制和运营方面能极大发挥自身特点从而降低成本。

客户不是傻瓜,如果能轻松借到利率20%的贷款,谁会去借100%利率的贷款呢?电商出生的互联网公司和现金贷公司,本身实力差距巨大,服务的是截然不同的客户群,无法作为参照。

各地监管目前倾向于设定36%年化综合利率作为现金贷的利率上限,表面上是保护消费者,却事与愿违。即使在美国金融服务健全,资金成本较低的金融环境下,薪金贷都已经存在20年,而且年化利率都达到300%左右。这样不考虑实际情况,强行行政干涉的后果,必然逼迫目前现金贷企业退出低收入客户市场,或者进入中间客户市场重新做回原来P2P,或者沉入地下成为民间高利贷,彻底消失在监管的雷达里。

而低收入者的金融需求依然还在,有需求的民众不得不转向民间高利贷。这以普惠金融背道而驰。

监管者对高利率并不是毫无办法,相反监管能发挥主导作用帮助业者降低利率。业者最大的问题在于借款者多头贷款,造成坏账率居高不下,监管如能够牵头发起行业协会,或者让现金贷业者接入征信机构,这样就能防止多头借贷,降低坏账成本,同时能减少业者的征信成本,双管齐下降低借款利率。

其次,监管应该鼓励更多优质公司涉足现金贷,增加行业竞争。致力于推动普惠金融的国际扶贫协商组织CGAP(The Consultative Group to Assist the Poor)在2008年年报提出:“最有效的降低小微金融利率的机制是竞争… 在很多充分竞争的市场,随着效率提升,小微金融利率随之下降”. 竞争能使风控不佳,成本过高的企业,因为利率太高而逐渐被淘汰出市场。

如今金融监管整体趋严,但是加强监管和支持创新是可以共存。加强监管也不能成为普惠金融倒退的理由。设定利率上限一刀切的监管方式,虽然看似简单直接。在监管者眼里,高利率不存在了。但实际上群众被迫把需求转入地下,真正失去了正规金融服务的权益。

《人民的名义》里达康书记在为金山县修路,出了人命,他顶住压力,坚持把路修完,造福了整县,老百姓都感激他。区书记孙连城,懒政不作为,只求自己不出事,却害苦了当地老百姓,被人痛骂。监管在出台对现金贷相关规定的时候,应该多想想政策出台所引发的真正后果,特别是应当多听听底层低收入人民的声音,因为他们的声音最微弱,且最不容易被听到。

以高利率否定现金贷,最后的结局则是:民众,现金贷和监管三方都是输家,而高利贷者会破天荒的为监管这一举措拍手叫好。

(本文作者介绍:点石资本创始人,财经专栏作家。)

责任编辑:冯梦雪

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。