文/新浪财经意见领袖(微信公众号kopleader)机构专栏 盘古看宏观 作者盘古智库宏观团队郑联盛、肖立晟、王宇哲、杨晓晨、周济

由于欧元区经济复苏速度缓慢,结合欧央行一贯谨慎的作风、以及考虑到欧洲大选带来的诸多政治风险,我们认为欧央行更有可能采取慢节奏的渐进式退出路径。

欧央行短期内不会退出宽松货币政策

欧央行短期内不会退出宽松货币政策随着欧元区经济复苏的迹象逐渐显现,市场上要求收紧货币政策的呼声渐高。关于何时、如何退出宽松的货币政策,成为市场关注的焦点。

以Lautenschlaeger(欧央行执委)、Weidman(德央行行长)为代表的鹰派主张尽快退出超宽松的货币政策,认为通胀稳定上升的先决条件都在,若等到通胀回升确定无疑,可能会导致过度宽松。荷兰央行行长Knot预计首次利率上调为2018年初,5个月内资产购买额减少到零。

以欧央行主席Draghi和执委Praet为代表的鸽派则认为,短暂的通胀上升主要由能源价格带动,政策制定还需放眼长期经济走势。如果过早地解除刺激措施,通胀上行趋势则可能停滞甚至逆转,欧元区仍需要大量的刺激支撑中期内的整体通胀。并坚称仍将维持APP期间的低利率政策。

市场预测分析也分为两派。激进派类比美联储量化宽松的退出路径,认为欧央行今年内减少资产购买额的可能性较大,并可能在退出量化宽松前开始加息。保守派指出欧央行当前的经济预测可能过于乐观,对比上一轮宽松政策过早退出经济再次下跌,认为欧央行在今年内仍会维持现有的宽松政策。

一、欧央行宽松货币政策的主要内容

2017年3月9日欧洲央行召开例行货币政策会议,决定维持欧元区三大关键利率不变,主要再融资利率0.00%,边际贷款利率0.25%,边际存款利率-0.40%。非常规货币政策方面,4月起扩张性资产购买计划(APP)的购债速度从每月800亿欧元调整600亿欧元,一直延续到2017年12月。

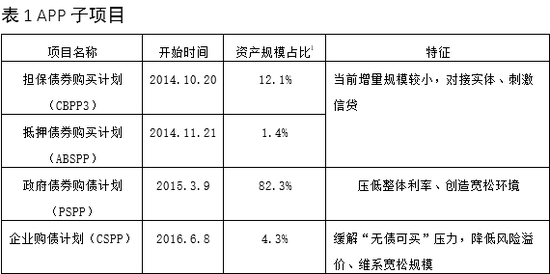

APP是欧央行量化宽松的主要手段,旨在通过直接购买特定债券的方式将欧元区通胀提升到2%,经过几次调整后,目前由四个部分组成:担保债券购买计划(CBPP3)、资产抵押债券购买计划(ABSPP)、政府债券购债计划(PSPP)、企业购债计划(CSPP),其中PSPP体量最大,占比超过80%(见表1)。

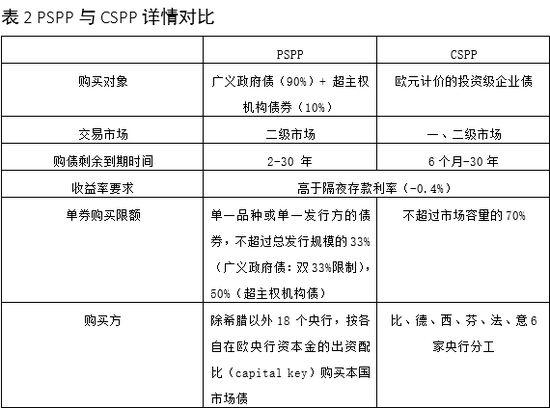

其中,PSPP、CSPP开始较晚,当前增量较大,相关约束条件较多,具体规定如下:

由于PSPP占APP比重超过80%,而其中90%都是广义政府债,关于广义政府债的3条限制是制约当前APP的主要因素。

一是,在当前的出资配比限制下,各国的购债配比与需求不匹配,德国、法国在欧央行的出资比例分别为26%、20%,但资金需求并不迫切,国债发行规模也较小,相反意大利、西班牙等国的购债幅度仅为起市场总量的9.6%。

二是,在双33%和收益率的限制下,德国、芬兰等国很可能在2017年12月前陷入“无债可买”的局面,这些缺陷在一定程度上限制了APP的可持续性。

相比之下,CSPP不受制于个别地区债券池存量,扩大规模尚有空间。但企业债购面临债券评级风险,如果经济快速掉头向下,评级下降,央行届时要为大量垃圾债兜底,故而扩大购买存在一定风险。

二、欧元区量化宽松效果显著,欧洲经济逐步回暖

理论上,量化宽松对经济的促进作用如下:降低利率,促进投资与消费,促进增长创造就业;降低汇率,刺激出口。最终达成欧央行的核心目标:将通胀稳定在中期2.0%。我们可以从利率、GDP增长率、失业率、汇率、出口额、通胀率等几个角度分析欧央行本轮量化宽松的效果。

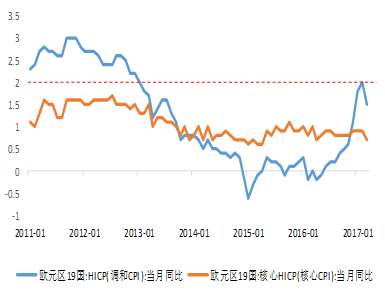

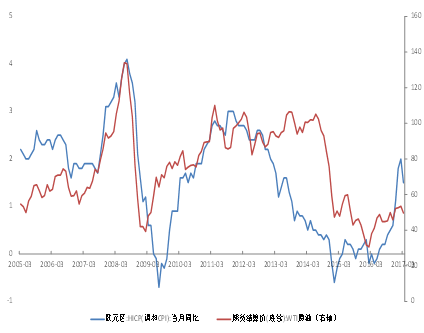

通胀止住下跌势头,回升动力仍待观望。欧元区通胀率从欧债危机爆发后逐步走低,一度跌至-0.6%,从2015年1月宣布量化宽松政策后开始企稳,2016年4月起开始回升。今年2月首次达到2%的目标。但其中能源价格的提升占主导因素,核心通胀仍低于1%,随后3月份通胀率跌回1.5%,核心通胀跌回0.7%,为2016年4月以来的最低值。

图1 欧元区通胀率与原油价格 数据来源:wind,下同

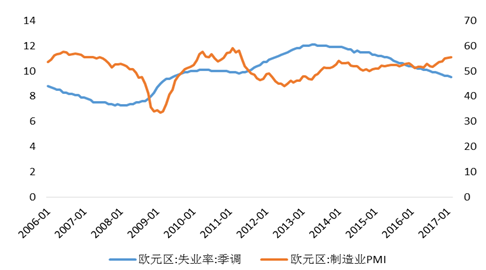

图1 欧元区通胀率与原油价格 数据来源:wind,下同经济总体缓慢回升,基本面向好发展。欧元区GDP增长率在量化宽松实行以来基本稳定在2.0%上下,与金融危机前近4%的水平仍有差距。失业率从金融危机起开始升高,一度增至12.1%,2015年量化宽松开始后下降速度增快,2017年2月失业率9.5%,为2009年以来最低水平。同时制造业PMI保持小幅缓慢增长。

](http://n.sinaimg.cn/yd/transform/20170424/jChO-fyeqcac1640976.png) 图2 欧元区GDP增长率[2](2006-2016,季度,%)

图2 欧元区GDP增长率[2](2006-2016,季度,%) 图3 欧元区失业率和制造业PMI(2006-2017,月度)

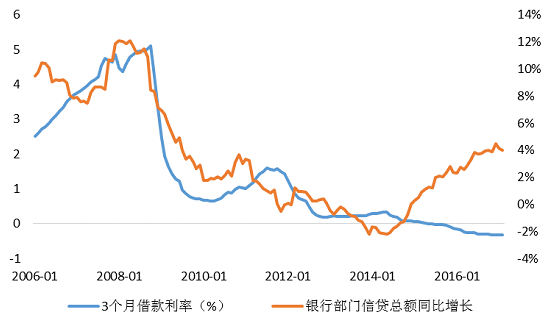

图3 欧元区失业率和制造业PMI(2006-2017,月度)融资成本不断下降,企业借贷意愿逐步上升。从2015年5月起,3个月贷款利率跌至负利率并不断下降。银行信贷总额从金融危机起增速大幅放缓,2015年后企业借贷意愿增速缓慢回升,2017年2月增速4.0%,脱离了2014年信贷收缩的困境。在超宽松货币政策下,欧元区融资成本下降,开始逐步推动实际经济增长。

图4 欧元区借款利率与信贷增长(2006-2017年,月度)

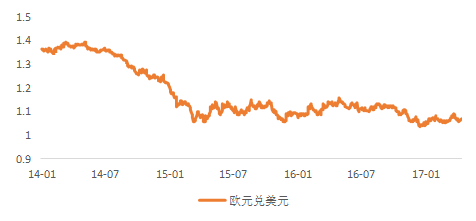

图4 欧元区借款利率与信贷增长(2006-2017年,月度)汇率环境较稳定,对出口刺激有限。欧元兑美元汇率从1.4跌至1.1,但贬值在2015年量化宽松开始之前就已基本完成,之后保持在1.1附近徘徊。同时对外贸易差额占GDP比重仅有微幅增长,汇率贬值对出口促进作用不大。汇率方面主要是受美联储加息影响,大量资金重新涌回美国。此外,欧元区以区内贸易为主,整体对外出口贸易额较小,同时出口品多以美元计价,价格粘性大,调整速度慢,因此量化宽松对汇率和出口促进作用有限。

图5 欧元兑美、日元汇率走势(2014-2017)

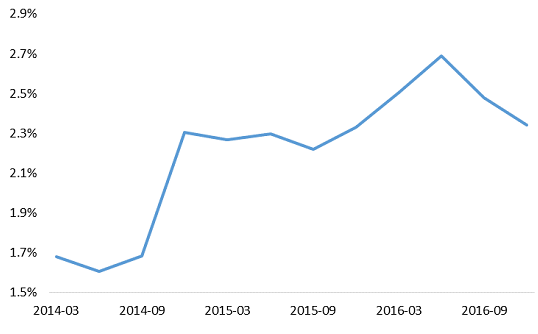

图5 欧元兑美、日元汇率走势(2014-2017) 图6 欧元区贸易差额占GDP比重(2014-2016,季度)

图6 欧元区贸易差额占GDP比重(2014-2016,季度)总的来说,欧央行宽松货币政策在促进经济增长、创造就业、拉高通胀方面已逐渐成效,但是否能在中长期保持上升趋势仍有待观察。在促进投资、消费、出口方面提振效果有限,货币政策还需配合实际改革,将金融支持转化为经济动力。

三、未来欧央行宽松货币政策或将平稳渐进退出

由于欧元区经济复苏速度缓慢,结合欧央行一贯谨慎的作风、以及考虑到欧洲大选带来的诸多政治风险,我们认为欧央行更有可能采取慢节奏的渐进式退出路径。我们预计欧央行将在今年法德大选期间沿用现有宽松政策、维持市场稳定。

预计今年9月调整风险评估结果后,欧央行会延长APP至2018年并逐月减少购债规模,2018年中期调整利率指引,年底退出量化宽松,2019年一季度起开始加息。

另外,由于当前PSPP的3项限制(“双33%”、资产购买配额、收益率),德国、芬兰等部分国家的可购债量受限,可能会“无债可买”。因此,在欧央行延长APP的同时也将调整购债规则,拓展债券购买空间。

可能放宽的方面有:一是再次放宽单支债券的购买上限,或至50%;二是取消按核心资本贡献率分配的资产购买配额(capital key),将购债额度分配给购债需求较大的国家;三是增加可购买债券品种,比如无抵押金融债等。

总的来说,当前欧元区经济虽有所回升,但欧元区政治、经济局势存在较大不确定性,短期内需继续实施宽松的货币政策。

四、对中国经济的潜在影响

目前市场认为欧洲经济逐步回暖,如果不出现政治上的黑天鹅事件,欧央行未来会稳步退出量化宽松货币政策。在偏乐观的市场预期下,欧元汇率下跌空间有限。这有助于中和美元指数上涨趋势,缓解人民币贬值汇率预期。人民币兑欧元的贬值则有利于促进对欧洲的出口贸易。

[1] 截至2017年3月底APP项目下的各计划规模占比,数据来源:ECB

[2]欧元区:GDP:不变价:季调:当季同比

(本文作者介绍:盘古智库宏观经济研究中心致力于为市场提供持续的、客观的、系统的和有新意的宏观经济与金融分析。我们依托于目前新兴的独立智库——盘古智库,试图整合盘古智库的其他优势资源,实现强强联合。)

责任编辑:冯梦雪

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。