文/新浪财经意见领袖(微信公众号kopleader)专栏作家 沈建光

美元大概率的走弱对我们是有利的,而此时允许大幅人民币贬值,可能会助长市场恐慌情绪,成为支持美元重新上涨的助推器,笔者认为政策要谨慎,自身策略选择不当会造成更加被动的局面,得不偿失。

此次加息后美元走弱概率更大

此次加息后美元走弱概率更大2015 年12月16日,美联储终于开启了时隔近十年后的首次加息,有媒体称之为"历史性加息"。那么此次加息对于当前脆弱的全球金融市场而言,意味着什么?由于早在加息靴子落地之前,全球金融市场特别是新兴市场国家已然遭受了一轮资本流出浩劫,此次加息之后,全球资本市场是将迎来暂时的平静,还是更加猛烈的冲击?

加息之后美元的走势无疑是判断的关键变量。实际上,笔者早在去年3月《美元周期与金融危机逻辑与应对》的文章中,便提到了美元周期与全球金融动荡的密切联系。特别是从美元升值的角度,上世纪80年代的强势美元与同期拉美危机相伴,而90年代末的美元走强又恰是亚洲金融危机的导火索。从这个角度而言,加息之后的美元走势影响深远。

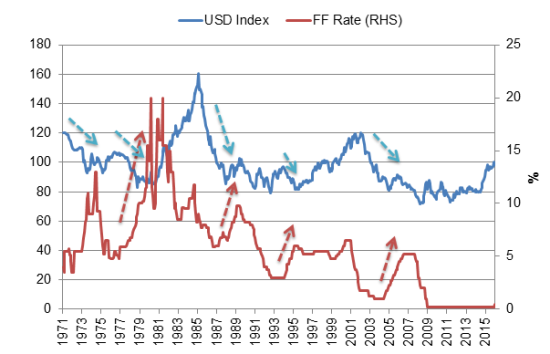

当然,从利率平价理论而言,美联储加息将从息差变化的角度影响资金流入,推高美元指数走势,在此基础上,2016年美元将继续走高是当前市场的主流判断。然而笔者通过梳理美联储历年来加息后的历史数据发现,自上世纪70年代以来的7次加息周期开启后,美元呈现出的是四次走弱、一次区间震荡,虽也有两次走强,但亦有特殊背景,即与当时里根政府和克林顿政府主导的“强势美元”战略密切相关。从这一意义上说,此次历史性加息并不必然导致美元走强,相反,笔者结合历史经验来看,美元走弱或是大概率事件。

美国7次加息后美元表现

具体回顾一下过去40年来的7次主要加息背景和同期美元动向,其中,四轮加息后美元指数走弱的情况分别是:

图1

图1第一轮为1973年1月~1974年5月,基准利率从5.5%上调至13.0%,美元指数从100.14下跌至93.58,其间一度降至83.07。背景是 美国经济1972年和1973年呈强劲增长,GDP同比分别达到3.3%和5.2%。为防止经济增长过热,美联储在1973年初开始加息。但不久便爆发了 第一次中东石油危机,1973年10月第四次中东战争爆发,12月欧佩克石油输出国组织的阿拉伯成员国宣布收回原油标价权,并将其基准原油价格从每桶 3.011美元提高到10.651美元,进而引发了二次世界大战后最严重的全球经济危机。由于高达两位数的通胀率使得美国迫于通胀压力迟迟没有降息,直到 1974年5月才结束加息周期以对应经济衰退。

第二轮为1976年12月~1980年3月,基准利率从4.75%上调至20%,美元指数从

106.19下跌至99.77,期间一度降至92.91。背景是1976年到1979年美国保持了GDP增长5.4%、4.6%、5.6%和3.2%的好 成绩,同时也面对着两位数的高通胀压力。虽然1978年伊朗动荡引发了第二次中东石油危机,但为应对高达14%的超级通胀,美联储连续将基准利率升至 1980年3月的20%。但之后又在经济严重衰退的状况下,于同年4月将基准利率大幅下调到11.5%。

第三轮为1994年2月~1995 年2月,基准利率从3%上调至6%,美元指数从95.59下跌至85.93,期间一度降至85.69。背景是1990~1991年日本房地产泡沫破灭,美 国经济也陷入衰退并引起失业率高企,加之通胀偏低,美联储将基准利率削减至3%以应对衰退。1993年克林顿总统入驻白宫,美国经济开始了强劲复苏,在私人消费开支和固定资本投资劲升的刺激下,实际国内生产总值同比从1991年的0.1%负增长恢复到1992年增长3.6%和1993年增长2.7%。而同时,债券市场担心通胀卷土重来,十年期债券收益率从5%升至8%,美联储为应对通胀预期将利率从3%提高至6%,使通胀得到控制。但此次加息也被认为是导 致此后1997年爆发亚洲金融危机的诱因之一。

第四轮为2004年6月~2006年6月,基准利率从1%上调至5.25%,美元指数从

88.9下跌至85.93,期间一度降至85.16。2001年IT泡沫破裂后开始的大幅降息,帮助美国经济从2003年下半年开始强劲复苏,但同时需求快速上升拉动通胀抬头,超低利率刺激房地产泡沫初现。2004年美联储开始收紧基准利率,连续17次分别加息25个基点,直至达到2006年6月的 5.25%。

除以上四次外,在1988年3月~1989年2月的加息周期中,基准利率从6.5%上调至9.75%,美元走势并未大幅变动,而是呈现区间震动。背景是美联储为应对1987年的股灾而紧急降息救市,由于救市及时,股市下跌对经济影响有限。1988年经济开始恢复,通胀抬头,美联储收紧货币政策开始加息。而紧缩性政策导致的经济增长放缓,以及1990年8月份开始的第一次海湾战争和油价上涨,再次使货币政策转向宽松。

7 轮加息周期中,还有两次小的加息操作,对应的则是同期美元走强,分别为1983年5月~1984年8月将基准利率从8.5%上调至11.75%,美元指数从122.39上升至140.33;1999年6月~2000年5月将基准利率从4.75%上调至6.5%,美元指数从102.28上升至108.74。

然而,仔细分析可以发现,虽然这两次加息期间美元兑一揽子货币走强,但值得注意的是,美元走强并不是因为加息而出现上升拐点,只是其处于一个长时间的持续上升区间、保持了走势。且这两次加息之后都被证明为政策失误,比如1999年6月~2000年5月的加息戳破了2000年的IT泡沫,纳斯达克指数崩溃后美国经济再次陷入衰退。

此次加息后美元走弱概率更大

那么,回到当前,本轮美联储加息究竟会出现大概率的加息后美元走弱,还是出现小概率的美元强势上涨呢?在笔者看来,前者的可能性更大,支持笔者判断的,除了概率上的因素,基本面分析也起到很大作用。

第一,本轮加息与历史上两轮加息后美元持续走强的背景有所不同。可以看到,1983年和1999年的两次加息并未对同期美元走强态势有所扭转,是因为同期美元指数正处于1979~1984年以及1998~2003年两个历史最长的持续上升区间中,背后是当时里根政府与克林顿政府主导的“强势美元”战略。对比当下,强势美元并非美国政治诉求,相反,考虑到当前美国非能源贸易逆差比金融危机时还差,过强的美元难免打压美国企业出口,增加通缩压力,影响经济复苏,与美国政府策略不符。

第二,历史上美联储加息大概率是对应高通胀、经济过热抑或是泡沫出现。然而,当今美国并未出现通胀加剧的迹象,相反,在原油等大宗商品价格暴跌的情况下,全球面临严峻的通缩压力,特别是一直被视为全球贸易晴雨表的波罗的海干散货指数(BDI)目前跌破478,比次贷危机时509点的低点还低,且创1985年 1月该指数创建以来的最低水平,预示着2016年的全球经济困境。而近日美联储会议纪要传递了鸽派信息,通胀问题已成为影响加息的重要变量,美联储对 2016年加息进程的口气也并不硬朗。

第三,前期加息预期透支。在笔者看来,历史上加息后美元指数反转走弱的例子更多,有很大一部分原因在于加息预期的提前透支。而当前的情况是,美联储自推出量宽政策后,便与市场对启动加息的可能性进行了充分沟通。而美元指数自去年3月以来,便从不足80一 路上涨至如今的100左右,涨幅高达25%,期间资金回流美国更是引起了全球金融市场的巨幅动荡,新兴市场遭受洗礼。可以说,加息预期得到了充分消化,甚至有超调的成分,因此2015年12月加息落地后,美元指数没有持续上涨。

如果上述判断成立,美元走弱,对于人民币而言是个利好。然而,自去年12月以来,人民币对美元贬值3%,汇市动荡引发市场预期混乱,值得我们反思。其中,中国央行并未像去年9月人民币贬值压力增大时那样采取及时干预,反 而对待贬值态度模糊,这是导致此次人民币大幅贬值的催化剂。而去年12月超过1000亿美元的外储下降,显示减少干预未必会降低成本,反会加剧市场恐慌,引发更大幅度资金流出。

从这一角度而言,美元大概率的走弱对我们是有利的,而此时允许大幅人民币贬值,可能会助长市场恐慌情绪,成为支持美元重新上涨的助推器,笔者认为政策要谨慎,自身策略选择不当会造成更加被动的局面,得不偿失。

实际上,笔者认为,去年8、9月美元走强态势更明朗,中国所面临的外部环境更加不利,而当时中国央行尚能通过稳定汇率防范金融风险,为经济企稳与改革赢得良 好的外部环境,如今相对来说情况更为有利,美元走强压力减轻,我们切不可混乱市场预期,自酿风险。

(本文作者介绍:经济学博士,现任瑞穗证券亚洲公司董事总经理, 首席经济学家。复旦大学经济学院客座教授,中国新供给经济学50人论坛成员。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

责任编辑:贾韵航 SF174

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。

閺傜増姘拃锔俱仛閿涙矮鎹㈡担鏇熸暪鐠愬綊顣╁ù瀣兊缁併劋绱伴崨妯肩搼楠炲灝鎲¢惃鍡曡礋鐠囧牓鐛ラ敍宀冾嚞閸曞じ绗傝ぐ鎿勭磼閻愮懓鍤潻娑樺弳鐠囷附鍎�