文/中金公司研究部主管 梁红

十八届三中全会提出的改革蓝图如果一一得以实施,将会给非国有企业带来更多的投资机会并提升其投资收益率,同时国有企业的经营效率也会得到改善。我们认为新一轮国企改革的红利有望陆续释放,许多国企上市公司将为投资者带来令人振奋的投资机会,尤其是那些估值大幅低于净资产的企业。

我们预计新一轮国企改革也会释放出相似的改革红利。

我们预计新一轮国企改革也会释放出相似的改革红利。我们比较了过去20年来国有企业与非国企的相对表现,发现:非国有企业目前在固定资产投资总额中的占比已达约67%,在工业企业利润总额中占比约75%,并且创造了几乎所有的新增城镇就业机会。

非国有的工业企业的杠杆率在过去20年间,及2008年后大幅下降,而国企杠杆率近年来大幅上升。另一方面,1998年上一轮国企改革的确曾使国有企业盈利能力显著提升且杠杆率下降。我们预计新一轮国企改革也会释放出相似的改革红利。

与20世纪90年代末上一轮国企改革时相比,目前非国有部门规模与实力已得到大幅提升,而全球经济增长环境也更为有利。因此,虽然改革依然任重而道远,但经济增长和企业业绩面临的宏观风险可能低于当前普遍的悲观预期,即目前中国股票估值中所反映的风险溢价过高。

市场近来有关中国经济增长前景的担忧主要集中在担心投资需求可能硬着陆。许多投资者担心产能过剩将继续困扰老经济中的周期性行业,而基建与房地产投资也可能因信贷紧缩而放缓。尽管这些担忧不无道理,但是我们需要针对当前国内投资需求的主导因素进行更为深入的分析,这样才能对宏观经济面临的风险与机遇做出客观的判断。

我们将国内企业划分为国有企业和非国有企业两部分,并比较了两者过去20年间的相对表现。我们的分析揭示了以下几个重要的趋势:

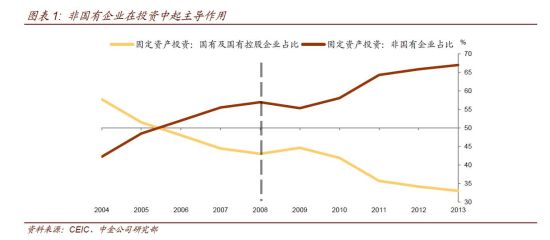

1. 非国有企业在国内投资需求中越来越起主导作用。非国企在固定资产投资总额中的比例从20 世纪90 年代初的不到10%扩大至1997 年的30%左右,并进一步上升至当前的67%(图表1)。非国企在固定资产投资总额中的比例在10 年前突破了50%,2010 年后加速上升。换句话说,2008 年后政府主导的大规模投资非但没有扭转非国企在总投资中比例上升的趋势,反而加速了这一变化。

图表1:非国有企业在投资中起主导作用

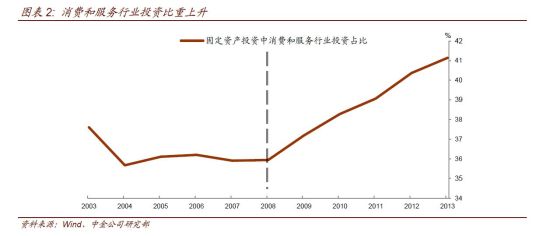

图表1:非国有企业在投资中起主导作用非国有企业主要投资到了哪些领域?尽管宏观经济数据中没有包含不同所有制企业在各个行业的详细投资信息,但中金策略组发现2008年以来A股市场募集资金主要流向了非国有企业,银行的信贷也开始加大了对非国企的支持,这些投资主要流向了代表“新经济”的医疗保健、大众消费领域、以及自动化与特种设备等新兴制造业中(图表2)。

图表2:消费和服务行业投资比重上升。

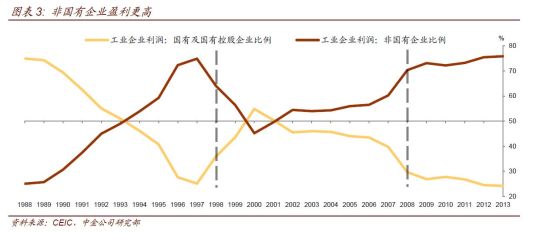

图表2:消费和服务行业投资比重上升。2. 非国企在工业企业利润总额中的比例从20 世纪90 年代初的25%左右上升至2000年的45%,2013 年突破75%(图表3)。

图表3:非国有企业盈利更高。

图表3:非国有企业盈利更高。耐人寻味的是,过去20年非国企净利润占比并非直线上升:国有企业的利润比例在1998-2002 年期间明显回升,之后在高位水平上基本持稳直到2007年。我们认为这期间国企盈利能力的上升前期反映了上一轮国企改革释放出的改革红利,后期主要由于大宗商品价格的上涨支持了大量上游行业里国企的利润。新一轮国企改革是否也会带来相似的改革红利?我们认为答案是肯定的。

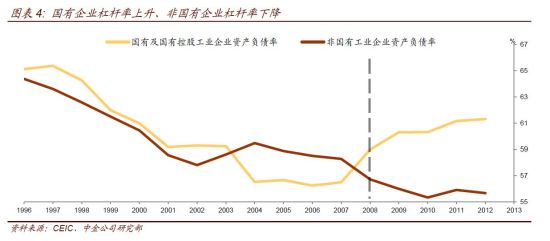

3. 另一方面,非国企的杠杆率在此期间大幅下降,而国有企业的杠杆率显著上升!(图表4)同样耐人寻味的是,国有企业的杠杆率经历了2003-2007 年间的下降之后,于2008年再度大幅攀升,而非国企的杠杆水平则恰恰相反。

图表4:国有企业杠杆率上升、非国有企业杠杆率下降。

图表4:国有企业杠杆率上升、非国有企业杠杆率下降。如图表4所示,笼统地讲中国企业部门应该去杠杆的观点可能并不正确,因为私营部门资产负债状况依然稳健而其杠杆率正处于历史低位,未来存在上升空间。非国企显然亟需更好的金融服务, 而妥善推进的利率市场化改革可能有助于加快信贷资源向更多的非国有企业倾斜。

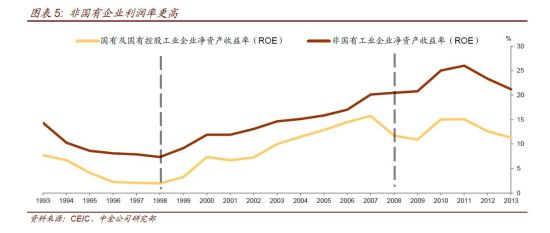

4. 非国企净资产收益率一直明显高于国有企业。虽然近年来国企与非国企净资产收益率双双下滑,但国企杠杆率上升,而非国企杠杆率在2007 年后大幅下降,目前存在上升空间。另外,图表5也证实国企净资产收益率在上一轮国企改革后确实显著上升。

图表5:非国有企业利润率更高

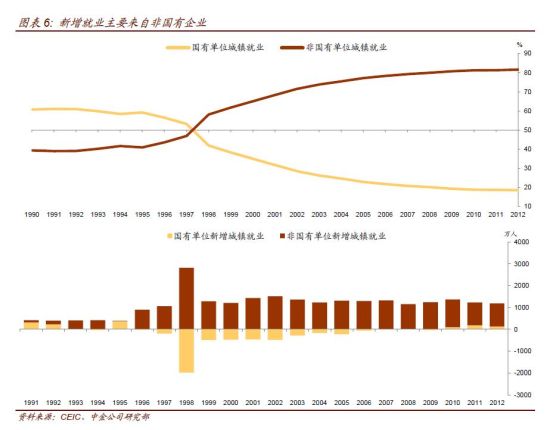

图表5:非国有企业利润率更高5. 过去20年,非国企比国有企业创造了更多的就业岗位,目前非国企从业人数占到全部就业人口的50%以上(图表6)。按新增就业人口计算,1997 年以来国有部门为经济创造的新就业岗位数量几乎为零!国企占用了大量的金融及其它资源(80%左右的新增银行贷款流向了国有部门),但在创造就业方面如此令人失望的成绩单应该是中国经济资源错配的又一佐证。

图表6:新增就业主要来自国有企业

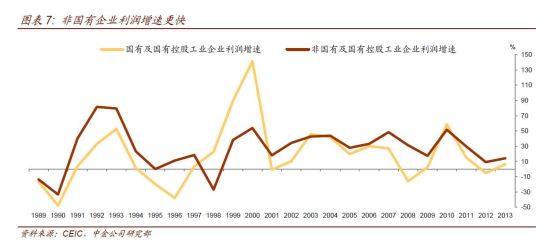

图表6:新增就业主要来自国有企业6. 2013年最新数据显示国企和非国企利润增速可能均呈回升趋势。国企业绩改善主要得益于成本控制以及非核心资产的剥离。(图表7)

图表7:非国有企业利润增速更快

图表7:非国有企业利润增速更快十八届三中全会提出的改革蓝图如果一一得以实施,将会给非国有企业带来更多的投资机会并提升其投资收益率,同时国有企业的经营效率也会得到改善。90年代末,上一轮国企改革曾使国有企业的经营效率大幅提升,这是2003-2007年期间股市整体收益率提高和市场走强的主要推动因素。我们认为新一轮国企改革的红利有望陆续释放,许多国企上市公司将为投资者带来令人振奋的投资机会,尤其是那些估值大幅低于净资产的企业。

综上所述,中国经济的基本面已经发生了巨大的变化,非国有企业作为整体不但杠杆率不高,而且已经在投资需求和创造就业方面起到了主导作用。

换言之,当前中国在重组国有企业并解决其各种问题时所面临的整体背景与1998-1999 年相比显著不同:今天非国有部门的规模与实力已大幅提升,并且全球经济增长环境更为有利。因此,虽然改革依然任重而道远,但其对中国经济增长和企业整体盈利的负面影响可能低于当前普遍的悲观预期,即目前中国股票估值中所反映的风险溢价过高。

(本文作者介绍:中金公司首席经济学家)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

(由新浪财经主办的“2014新浪金麒麟论坛”定于2014年11月22日在北京JW万豪酒店召开,本届论坛主题:变革与决策。聚焦改革深水期的中国经济的转型与挑战。 报名入口》》》 2015,决策下一步,等你来!)

闁哄倻澧楀顔炬媰閿斾勘浠涢柨娑欑煯閹广垺鎷呴弴鐔告毆閻犳劕缍婇。鈺伱圭€n亜鍏婄紒浣靛妺缁变即宕ㄥΟ鑲╂惣妤犵偛鐏濋幉锟犳儍閸℃洝绀嬮悹鍥х墦閻涖儵鏁嶅畝鍐惧殲闁告洖銇樼粭鍌濄亹閹垮嫮纾�闁绘劗鎳撻崵顔芥交濞戞ê寮抽悹鍥烽檮閸庯拷