文/华泰首席策略分析师 徐彪

近期总理亲自主抓的金融政策,都是围绕加杠杆展开,或者说是围绕可以更好地加一轮杠杆而展开。《国务院办公厅关于多措并举着力缓解企业融资成本高问题的指导意见》不仅是降低实体经济融资成本的官方文件,更是深层次解决银行惜贷问题的战斗檄文。

新三板是下一场资本盛宴的诞生地

新三板是下一场资本盛宴的诞生地2014年三季度,股权融资四个字,忽然开始具备前所未有的战略性意义。

新常态的含义,经过一段时间的宣传科普,只要你还没懒到或者清高到不屑于查看人民日报,一定明白新常态对经济增速的要求:7.5%左右增速通道。我们在不久前的《中国经济加杠杆股市去哪儿?》一文中曾经明确提出以下看法:

“7.5%左右的增速通道,想实现目标就必须加杠杆,也就是借钱。盛松成曾经做过一个测算,哪怕按照7%增速,连续干三年的话,14、15和16三年,对应固定资产投资所需的新增贷款将高达24.5万亿。到2013年底,非居民贷款余额大约占比三分之二强,也就是52万亿。这意味着,政府和企业的贷款余额将增加近50%! 很有可能,无论盛松成的推算,还是我的补充,都有不足和值得商榷的地方,但是7.5%增速通道的潜在要求则是明白无误而且明确无误的:必须再加一轮杠杆。”

以上逻辑推断,绝非臆想,我们可以清晰地看到,近期总理亲自主抓的金融政策,都是围绕加杠杆展开,或者说是围绕可以更好地加一轮杠杆而展开。《国务院办公厅关于多措并举着力缓解企业融资成本高问题的指导意见》不仅是降低实体经济融资成本的官方文件,更是深层次解决银行惜贷问题的战斗檄文。

加杠杆,实在是不得已而为之。因为,你借的钱,最终都是要还的。一旦还不上,就是大规模倒债,就是经济危机与社会危机。上世纪90年底末三角债和东北老工业基地关停并转的事儿,想必大家还历历在目吧。

有没有借钱不还的路子呢?有的,股权融资,不用还。

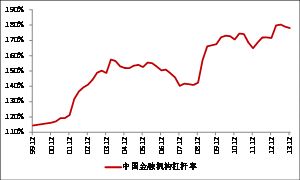

在全社会债务问题凸显的时候(金融部门杠杆率已经高达180% !),你又想维持一个较高的经济增速,必须大规模增加股权融资的比例。

金融体系杠杆率(资料来源:Wind, 华泰证券研究所)

金融体系杠杆率(资料来源:Wind, 华泰证券研究所)但是,大规模增加股权融资的比例,谈何容易?以2013年为例,股权融资募集总资金仅为4016亿元,债券融资90274亿元,贷款融资126292亿元,股权融资占比仅为1.8%。说句不好听的话,有他不多,没他不少。哪天资本市场完全丧失融资功能,至少大家日子照过不误。

你看,这就是我们的资本市场。肩膀稚嫩,但前程远大,而且必须远大。

千里之行始于足下,要提高股权融资比例,第一步要做的就是恢复连续的融资功能,办法是坚决搞注册制。以往在审核制下,从资本市场融多少钱,表面上看证监会[微博]说了算,但你把这些年数据翻出来仔细看看,很快会发现事实上融资规模市场说了算。下跌到一定程度,资本市场的融资功能就会被人为关闭。所以呢,你会发现,中国股市的IPO融资能力是时断时续的。进入注册制后,反正都是市场说了算,你就是再差的市况,只要公司质地足够好,都不愁找到买家。内地市况差的时候,只要你敢发行,股民就敢骂你圈钱。香港市场无论牛熊天天IPO,有听见股民出来骂人的么?

所以,整个新国九条都围绕“注册制”展开,管理层的期许,昭然若揭。

但是,理想很丰满,现实很骨干。摆在我们面前的资本市场,境遇堪称尴尬。

因为主板注册制,进度太慢。

2013年底三中全会提出要推进注册制改革。主板的进度,比蜗牛也好不到哪里去。姑且不论制度建设,就说注册制之前必须完成的那件事——消化存量——到目前为止,依然步履蹒跚。审核制下还剩总共大约600家企业,到今年底才消化100家,明年能解决剩余500家么?我不知道,但从今年的情况看,有点悬。

主板靠不住,就只能靠新三板。

新三板的确是注册制,但是,新三板也有问题。最大的问题就在在于:没有交易。

2013 年, 新三板总计成交989笔,成交股数2.02 亿股,总金额8.14 亿元,相对于新三板1400多亿的总市值,换手率才千分之六,简直低的令人发指。新三板试点运行以来,60%的股票没有交易。今年8 月初以来,只有不超过10%的公司进行过交易。

你可以想象一下这个恐怖的场景:961家(截至14年8月11日)存量的三板挂牌公司,每天都像干尸一样挂在城墙上,晃啊晃。

为什么会出现这种千山鸟飞绝的一幕呢?答曰交易制度缺陷。在引入做市商制度之前,你想买新三板的股票,就只能协议转让。协议转让的要求,估计你看完一定会满头汗:

1)买卖双方在交易之前须明确身份、商定交易价格并委托营业部安排过户。这一制度安排大大抬高了交易的搜寻成本,致使买入和卖出都较为困难,且缺乏清晰的估值定价体系。

2)除机构投资者外,个人投资者仅限于原发起人股东,致使参与者寥寥。

3)投资门槛较高,以30000股为基本交易单位。

引入做市商制度后,个人投资者500万以上即可参与,只要这家公司背后有券商做市,你就不用担心想买买不到,想卖卖不出的问题。

这是一个里程碑式的变化。

做市之前,新三板是一个基本丧失融资能力的市场。主板公司只要上市,就完成了融资。三板和主板不同,除非有人协议转让,否则你上市,是真的“挂”在那里,仅此而已。有一组数可以说明问题,由于缺乏流动性,2014年总挂牌数量961家,再融资规模才区区74.95亿。

做市之前,新三板是一个没有盈利模式的市场。主板参与者为啥要兴冲冲的跑来打新股给上市公司送钱?因为他们知道,我打中的股票,一上市就能获取百分之几十甚至更高的收益,这是打新者的盈利模式。没打中新股的投资者为啥要兴冲冲跑来高位接你手中的新股?因为他们中的市场派在漫长的交易过程中发现,新股炒作比老股容易。因为他们中的价值派在漫长的交易过程中发现,好公司一定要在第一时间下手,牢牢握在手中,当年易方达买入苏宁就是这么干的。你看,这是炒新者的盈利模式。这一切的一切,都建立在你有流动性的基础上。

做市之后,新三板不再是挂在城墙上的僵尸,它活过来了。

第一步,第一批被做市公司的股价,出现大幅重估。新三板公司平均PE15.1倍,远低于创业板60.4倍。要知道,新三板企业(12%)的平均净资产收益率比创业板(9%)还高!之所以如此便宜,皆拜流动性折价所赐。辞旧迎新后,怎么可能还趴在洼地上?

第二步,打新盈利模式诞生,融资功能恢复。由于做市公司的股价被重估,财富效应显著。大家忽然发现,做市是个好事情。产业资本会蜂拥而至找还没被做市三板企业做定增(低价买入),谈妥后就推动券商来做市(高价卖出),流动性折价到溢价的套利游戏正式起航。八月五日,证券时报报道了一则消息,做市商制度推出在即,定向增发企业股份抢手,隐约间,我们已经可以看见新三板的打新模式浮出了水面。

第三步,炒新模式诞生,融资功能大踏步发展。很快,大家会发现一个更有趣的盈利模式:升板。国务院发布的《关于全国中小企业股份转让系统有关问题的决定》就已经明确要求“建立不同层次市场间的有机联系。在新三板挂牌的公司,达到股票上市条件的,可以直接向证券交易所申请上市交易”。也就是说,理论上,你三板企业只要符合股票上市条件,就可以自动“转会”。

注一,主板上市条件:需要股本在5000万元以上,公开发行的股份达到公司股份总数的25%(股本超过4亿元的,这一比例是10%);

注二,创业板上市条件:股本总额不少于3000万元,公司股东不少于200人。

考虑到创业板的估值高高在上,估计没有几个三板公司会对主板感兴趣,但对升入创业板一定兴致高昂。3000万元总股本的要求,一点儿也不高。真正的门槛在哪儿呢?200人。

今年5月19日,证监会主席对全国媒体表示:“支持尚未盈利的互联网和高新技术企业在新三板挂牌一年后到创业板上市”。有一年时间,在做市商制度下,找够200个股东,简直轻而易举。

你看,一年时间,不用考虑企业本身的盈利增长,仅仅转板一项,就能带来最乐观平均3倍的上涨(PE15倍到60倍,考虑到三板估值会上升,创业板估值或许会下降,三倍是最乐观的估计)。你说,各路资金会不会为之疯狂?

当然,以上推论,都只是“理论上”。事实中,证券法修订完成之前,大规模转板恐怕依然还是水中花镜中月。证券法什么时候能修订完成呢?中国证券网报道,修订草案拟于今年12月初审。我个人认为,这个时间是比较靠谱的。因为证券法修订打通转板渠道只是顺手而为,最重要的工作还是为注册制铺路。而注册制改革,恰恰是今年年初确定的年内60项重点改革任务之一。

草案出来后,明年某个时点正式通过。多完美的节奏,恰好一整年。资金从不休眠,所以资本市场可以跟着预期走。明年新证券法出炉,勤快点的,今年就会先搞起来。

码字至此,不知不觉已经凌晨两点,窗外细雨纷飞,屋里笔者却热血沸腾,我仿佛看到一场资本盛宴正悄悄拉开序幕。我给投资者的建议分为三类:

一类,立马开始着手新三板直接投资,哪怕你不会游泳,没关系,先进游泳池。联络产业资本,联络券商,募集资金,没有你想的那么难。尤其是现在,挂牌公司们眼巴巴等着解放军来的时候你不去精挑细选,等将来三板大热的时候,想定增人家也未必要呢。

二类,去买各家机构成立的新三板产品,比如说宝盈基金[微博]年初就成立过“宝盈中证新三板1期”资管产品。

三类,做生不如做熟,二级市场精挑细选投资标的。大概来说,包含两个方向,要么你选券商股,要么你选创投及园区公司。券商受益最直接,但是呢,恐怕空间有限。华泰非银的测算,新三板做市商制度对整个券商行业利润的增厚,大约在15-20%之间。真正要讲故事,还得看创投和园区。

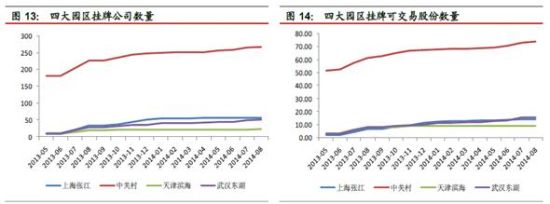

近期展望,根据全国股转系统公司相关领导的讲话2014年将新增1000家的挂牌企业。

远期展望,多层次资本市场,意味着未来OTC市场规模将远远大于主板市场。到目前为止,新三板挂牌上市公司961家,总市值才1422亿元,远远低于创业板1.9万亿的规模,未来空间巨大。事实上,5月份证监会表示,估计未来在新三板挂牌的企业数量可达上万家。

你可以想象一下,新三板从1000家扩容至10000家的过程中,蕴含的投资机会简直浩若星汉,创投公司就是淘金大赛,新三板大发展的过程也就是他们大发展的窗口期。

除此之外,近水楼天先得月,谁是最近的人呢?毫无疑问,是园区。只要二级市场再融资圈一笔钱,园区企业们分分钟可以成为中国最牛的创投。

因为一般来说,挂牌新三板之前企业都会选择一家园区投靠,一方面为了享受税收优惠,另一方面也是为了背靠大树好上市。园区第一时间掌握并了解企业的情况,这种先发优势是任何创投所不具备。

四大园区图表

四大园区图表好了,总结一下,基于新三板做市商制度,我们推荐的标的列表如下:

园区:中关村(4.990, 0.07, 1.42%)、张江高科(27.800, 0.82, 3.04%)、东湖高新(9.510, 0.01, 0.11%)、南京高科(7.090, 0.03, 0.42%)、海泰发展(3.050, 0.02, 0.66%)

创投:鲁信创投(12.220, 0.25, 2.09%)、大众公用(3.980, 0.02, 0.51%)

券商:长江证券(6.430, 0.02, 0.31%)、西部证券(8.080, 0.01, 0.12%)、东吴证券(7.950, 0.02, 0.25%)、齐鲁证券、广发证券(15.420, 0.05, 0.33%)、海通证券(10.410, 0.00, 0.00%)、中信证券(27.360, 0.00, 0.00%)

(本文作者介绍:华泰证券首席策略分析师,欢迎关注微信公众号:fenxishixubiao)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

新浪警示:任何收费预测彩票会员等广告皆为诈骗,请勿上当!点击进入详情