安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

原创: 最伟大的交易员 华尔街情报圈

——投资者数以十亿美元的赌注,都在押注危机情形。

本周,债市警铃大作:

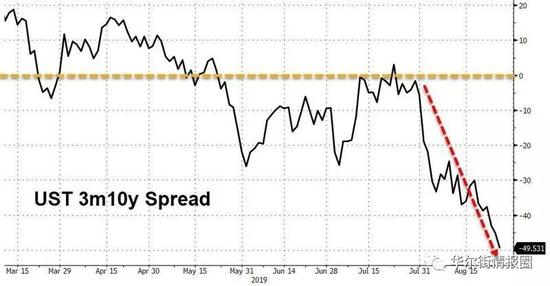

周二,2年期-10年期美债收益率与3 个月期与10年期美债利差扩大,倒挂加剧。

周三,又出现了另一个衰退信号——美国30年期国债收益率创历史新低。

■ 2年期-10年期美债收益率利差,降至负5个基点,为2007年以来的最低水平。

■ 3个月期-10年期美债利差扩大

这种不断恶化的收益率曲线倒挂,明确证实了经济衰退在不远的将来会出现。

野村宏观和量化策略师Masanari Takada 预言,因为市场情绪没有任何改善的迹象,本周美国股市可能会出现雷曼式崩跌。

■ “道琼斯(44627.5898, 71.25, 0.16%)指数”已登上Google搜索的热门关键字

与此同时,本周又出现了另一个战场。

就在一天前,美联储前高官的一番言论引发了激烈的论战。

他的观点是——美联储应该拒绝降息,阻止特朗普的全球贸易战。因为美联储进一步宽松政策,这反过来又使贸易战更加激烈。他甚至建议美联储推动经济陷入衰退,以防止特朗普再次当选。

这个建议人们大吃一惊。

■ 按照常理,如果贸易战损害美国经济前景,作为回应,美联储应放松货币政策。但美联储的宽松政策促使特朗普进一步升级贸易战,进而加大衰退风险。

如果一般人说说也就算了,但这个人的身份很不一般。

他就是前纽约联储主席杜德利,2009年开始担任纽约联储主席,2018年中(提前半年)卸任。

他的身份很不一般,拥有众多重要头衔:

1)纽约联储主席,纽约联储在美联储系统中作用很关键,除负责辖区内经济和金融机构监管外,还负责美联储的公开市场操作,具体执行美联储货币政策;

2)美国联邦公开市场委员会副主席,具有永久投票权;

美国联邦公开市场委员会,是美联储最核心的机构。

我们通常所说的“美联储加息、或美联储降息”严格来说是不准确的,而是由联邦公开市场委员会投票决定的。它是联储体系中最重要的部门,每年在华盛顿特区召开八次货币政策会议(都是北京时间周四凌晨公布最终政策结果)。

这些投票权掌握在12个人的手里:

7位(固定投票):联邦储备委员会成员,包括美联储主席及副主席,专家、学者或名人组成的委员5名,

1位(固定投票):纽约地区联储主席。

4位(轮流投票):11位地区联邦储备银行主席轮流拥有投票权。

3)是前美联储主席耶伦的密切盟友;

4)更早之前,担任高盛(668.15, -4.04, -0.60%)集团首席经济学家。

简单来说,杜德利是美联储当年的2号人物,是(经历过金融危机)美联储最高决策者之一。

这位前美联储2号人物,在写道,

美联储不应该出手解救一个在贸易政策上做出糟糕选择的政府。

如果货币政策的目标是实现最佳的长期经济结果,那么美联储官员应该考虑,他们的决定将如何影响2020年的政治结果。

这样做会有三重好处:

首先,通过增加特朗普政府的代价,来阻止贸易战的进一步升级;

其次,这样可以表明美联储政策的独立性;

第三,美联储将保存急需的弹药,以便在真正的危机来临的时候“有息可降”。

杜德利一贯的主张——美联储的职责不是消除市场的痛苦,而是遵循最大限度地实现可持续就业和价格稳定这一双重目标的货币政策。

这是有史以来美联储挑战总统最大胆的一次。

不过,美联储女发言人迅速回绝了杜德利的建议:

美联储的政策决定完全依据国会对其职责的要求所指引,即维持物价稳定和最大就业。政治考量绝未扮演任何角色。

白宫拒绝置评。

另一边,特朗普继续批评美联储:

我们的美联储已经错了太久了。

无论如何,激烈的论战已经开始了。从今天开始,特朗普遇到了另一些强大的敌人,美联储的加息路径可能真的会有改变。

市场目前预测,美联储降息25个基点的概率达到94%,更激进的降息50个基点的概率只有6%。如果美联储再降息25个基点,市场预计在明年年底之前至少还会出现3次降息。

早在2016年2月,达德利就精准的预测到了今天美国会面临的局面:

1)加息可能造成金融状况收紧(决策错误);

2)经济衰退的外部风险正在加大;

3)美元汇率出现飙升的风险。

如果美国经济真的开始减速,并且美元继续走强,这意味着美国经济真的出了大问题,现在这一切都成真了。

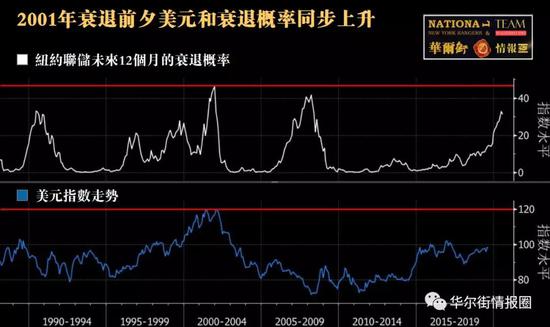

下面我们看一张图,美元飙升伴随着经济减速,会发生什么:

■ 在2001年衰退前夕美元和衰退概率双双上升(数据来源:洲际交易所(166.96, 0.46, 0.28%)、纽约联储)

每一次美元指数走强,伴随而来的是美国衰退概率上升。

两个月后,基本能够断定出上面的图表会走出哪种历史模式:

1)美元走弱,正如其在1990-91和2007-09经济衰退时期的表现。

2)继续走强,正如其在2001年经济衰退前夕、期间和之后的表现。

如今,纽约联储的指标显示美国经济未来12个月出现衰退的可能性超过30%。

换句话说,美元大幅升值,可能引发经济衰退。

1995年,时任财长鲁宾正式启动了强势美元政策,明确表示强势美元符合国家的最大利益,此后几年(1995-2002年间)美元升值了30%以上。

现在,美元已经成为自身成功的受害者。全球经济正挣扎于衰退的边缘,美元升值的问题尤为突出。

所以,特朗普和美联储的战争还在继续。

特朗普让美元贬值有两种主要手段:

第一种:指示美国财政部,动用汇率稳定基金。瞄准欧元、日元、人民币等特定货币贬值,而不是让美元全面贬值。但这样可能会招致其他国家的反击。

美国财长努钦上月曾表示,美国的汇率政策“目前”尚没有变化,但未来可能会考虑采取不同的立场。

第二种:让(施压)美联储正式启动降息周期。

对于特朗普来说,这是代价最小,最顺理成章引导美元下跌的方式。

美元的贸易加权汇率上周突破历史高点,越来越接近干预的可能。

摩根士丹利(140.69, -0.02, -0.01%)认为,美元是下一轮美国和全球经济衰退的潜在催化剂,推荐买入日元和瑞士法郎。

华尔街一些机构认为,美元的看跌周期将持续五年,为未来美元下跌25%做好准备。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:郭明煜

热门推荐

女子吐槽银行8个窗口6个不营业,银行:领导就给这些人,都上岗了 收起女子吐槽银行8个窗口6个不营业,银行:领导就给这些人,都上岗了

- 2025年02月20日

- 01:45

- APP专享

- 扒圈小记

15,397

15,397

网传“河北邢台一局长酒后砸店伤人”,官方通报:停职,纪委监委立案调查

- 2025年02月20日

- 01:47

- APP专享

- 扒圈小记

4,668

4,668

特朗普发文警告泽连斯基:“最好尽快行动,否则他的国家将不复存在”

- 2025年02月19日

- 22:41

- APP专享

- 北京时间

2,857

2,857

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

北京红竹今天 07:48:31

3、1.76万亿每天都保持1.5万亿以上,市场的活跃度很简单,该交易就交易,只是别激进,别追高,追着资金玩就行。上涨3377家,下跌1842家,涨停106家,跌停1家。情绪还是没问题的,掌握好节奏。这几天人形机器人(sz300024)大方向没问题,短期别追高,可以把目光放到DS上。特别是滞涨调整到20日线附近的,人形机器人(sz300024)如何出现洗盘,资金就有可能跷跷板,DS和人形机器人(sz300024)一来一回的。另外,咱们第三个方向铜缆指数即将新高,如果找不到DS里面的品种,可以看看铜缆。 -

北京红竹今天 07:48:27

2、创业板挺有意思恒生科技指数最有性价比,日线级别上涨段还没完成,波段反弹结束盯好5394点。科创50目前就是个中阴阶段,一个震荡结构,可上可下。排第三的就是这创业板了,假如它不新高,继续回落跌破2173点,也没什么波动反弹结束信号,直接进入三十分钟级别二买区间。这么说可能有同学不清楚怎么回事,晚上直播我拿图展示下,就清楚了。我要表达的意思,就是指数回落可以有,但还是洗盘,别太担心。 -

北京红竹今天 07:48:21

1、提示个洗盘预期我这里用的是洗盘,不是大风险。那个品种呢?当然是一直关注的品种,人形机器人(sz300024)这两天它绝对是每个人都谈论的话题,人声鼎沸呀,上周五高位股资金筹码松动,资金切换到了滞涨品种,这两天滞涨品种补涨,涨的是那叫一个欢。本周在小课中讲解的几个案例全部大涨,昨晚小课新讲解的领益智造(sz002600)盘中创出新高,上海电气(sh601727)盘中也碰了一下涨停。滞涨品种一旦也补涨到位,那就要注意获利了结的资金兑现,出现一波洗盘。还有个逻辑,就是人形机器人(sz300024)大级别向上没问题,也没有看到任何风险,只是五分钟级别上涨已经有2个中枢了,一旦三买形成并且跌破,洗盘一波还是可以有的。具体走势图晚上直播和大家讲解。大白话,洗盘可以有,大风险没有,别追高。 -

宋谈股经今天 07:47:05

【VIP直播间】教学个股继续上涨,还在支撑之上!想了解布局逻辑的,跟上节奏的!速戳抢购查阅〉〉【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

巨丰投资张翠霞今天 07:20:21

4小时运行结束,总结全天市场运行,1)沪指窄幅震荡一天,科创波动较大,但收盘基本都报收十字星,多空平衡信号,但对比昨日普涨修复,以及港股盘中大幅调整来看,今日震荡属于强势,明日又到周五,观察能否延续周五周一上涨规律,市场主线继续聚焦科技方向;2)量能,沪深两市今日成交额17915亿元,较上个交易日17492亿元增加426亿元;3)行业板块方面,以加权涨幅来看56家行业36家红盘,文教休闲、通用机械、医疗保健等板块涨幅居前;电信运营、船舶、保险等板块跌幅居前;4)市场延续结构型行情,题材热点快速轮动。详细解盘,可关注《翠霞首席课》的“热点直击”和“操盘指南”~~~ -

宋谈股经今天 07:14:32

【“黑嘴”误导AI大模型作为操纵市场新工具 近期5家上市公司“躺枪”】2月20电,本月以来,大量虚假的“利好消息”以AI问答截图形式在几大投资者交流平台传播扩散。一批账号“马甲”通过散布所谓“某公司入股DeepSeek”“某公司为DeepSeek提供技术服务”等谣言,误导AI大模型给出错误回答,将AI作为其构设“信息陷阱”坑骗股民的新工具。据财联社记者统计,近期已有慈星股份(sz300307)、华胜天成(sh600410)、并行科技(bj839493)、诚迈科技(sz300598)以及三六零(sh601360)等5家上市公司被“黑嘴”利用AI问答编造传播不实信息。截至目前,除慈星股份(sz300307)外,前述公司均已通过发布公告、在投资者互动平台回复等方式,对相关谣言进行了公开澄清。(财联社) -

宋谈股经今天 07:06:00

2月20日收评:沪指窄幅震荡微跌,AI眼镜概念股集体大涨1、沪指全天窄幅震荡,创业板指探底回升。AI眼镜概念股集体爆发,明月镜片(sz301101)、杰美特(sz300868)、博士眼镜(sz300622)、星星科技(sz300256)、水晶光电(sz002273)、瀛通通讯(sz002861)等多股涨停。机器人(sz300024)概念股继续活跃,双飞集团(sz300817)、三丰智能(sz300276)、中大力德(sz002896)、新时达(sz002527)等封板。有机硅板块走强,远翔新材(sz301300)、硅宝科技(sz300019)、宏柏新材(sh605366)涨停。AI医疗概念股再度走强,宝莱特(sz300246)、光正眼科(sz002524)、昭衍新药(sh603127)、国际医学(sz000516)等封板。下跌方面,DeepSeek概念股走势分化,每日互动(sz300766)跌超10%。个股涨多跌少,沪深京三市超3300股飘红,今日成交1.79万亿。截止收盘沪指跌0.02%,深成指涨0.2%,创业板指跌0.06%。2、板块概念方面,AI眼镜、机器人(sz300024)、有机硅、AI医疗等板块涨幅居前,保险、船舶、游戏、腾讯云等板块跌幅居前。3、两市共3169只个股上涨,103只个股涨停,1787只个股下跌,1只个股跌停,23只股票炸板,炸板率21%。 -

趋势领涨今天 07:04:29

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 07:04:20

DeepSeek大股东就是幻方,最近几年,幻方在股市赚了很多钱,但同时也造就了DeepSeek,DeepSeek现在估值在500亿元美元到1000亿美元之间,创始人有望成为国内首富,这个时候放开小散,不在股市收割韭菜,这才是男子汉的形象!AI眼镜概念今天大爆发,板块涨幅超过5%,伟达光电30CM、博士眼镜(sz300622)、明月镜片(sz301101)等多股出现20CM,这个概念昨晚的利好比较多,消息面上,近日,中国信通院泰尔终端实验室联合S-Dream Lab,从基本配置、音频、图像、防抖、交互、续航、安全隐私7个模块、超60个测试项,对RayBan-Meta Wayfarer智能眼镜的主要使用场景和功能进行全面、客观的功能、性能、可用性和可靠性测试。对这个板块构成利好刺激,但这个板块已经炒过很多次了,很多个股已经出现了几.倍的涨停,大家追涨还需谨慎。今天大盘虽然出现了探底回升,但市场有两个不好的现象:一是大盘量能没有出现明显放大,特别是沪市还是缩量的,无量当然就走不远;二是内资昨天流入不到140亿元,今天盘中最大流出近400亿元,下午虽然出现了回流,但最终还是流出近300亿元,市场量能萎缩,内资走向对大盘影响比较大;三是港股连续上涨以后,今天出现了大跌,港股如果连续回调,最终会影响A股,虽然港股上涨不能带动A股,但A股是跟跌不跟涨的。所以,我们认为大盘短期还有调整的压力,看回踩20日线附近吧,不排除这几天会有再次急跌。 -

趋势领涨今天 07:04:10

三个坏现象 小心大盘急跌今天大盘没有延续昨天的强势,两市大盘低开低走,盘中虽然出现了翻红,但整体走势比昨天弱了很多,盘面上,两市个股涨多跌少,AI眼镜、PEEK材料、人形机器人(sz300024)、有机硅概念、智能穿戴、混合现实、人脑工程、无线耳机、折叠屏、苹果手机、CXO概念等板块涨幅靠前;猪肉、中特估、远程办公、财税数字化、租赁同权、航运概念、鸡肉、租赁同权等板块跌幅靠前,两市近120只个股涨停,3只个股跌停,创业板走势与主板基本同步。早盘央行公布经济数据,2月份的LPR保持不变,1年期与5年期的LPR同样保持不变,货币政策没有收紧也没有放松,这个应该是在市场预期之内,但应该不是今天大盘走弱的主要原因,大盘走弱的主要原因还是近期港股大涨对A股造成了资金分流。另外,A股市场资金都涌向了科技股,科技股太拥挤,短期需要一次洗盘,所以,现在最好的走势就是拉升一些人气补涨的蓝筹股,比如券商、新能源、补涨科技股等,造成高低切换,清除一些不稳定的筹码,随后再上行,遗憾的是,今天券商有异动,但不成气候,人气少了很多。随着大盘走稳,两融余额规模持续上升。数据显示,截至2025年2月19日,A股市场两融余额达18724亿元,创出2025年以来的新高。两融余额的增长说明大资金在做多,同时也说明外部资金在加速进场。2024年10月8日,单日两融交易额一度突破4000亿元,此后逐渐下滑,至2025年1月上旬已开始跌破1000亿元,但随着近期市场的回温,2025年1月14日两融交易额重返千亿元大关,近日一度突破2000亿元。两融余额增加,说明大盘中期趋势走好,后期每次回调都是机会,但短期还是有调整的压力。中午市场有一个大消息,引发了市场企稳,有市场消息称幻方量化的管理规模极度缩水,降至100多亿元。对此,幻方人员表示,目前规模有200多亿元。谈及规模下降原因时,该人员表示,属于正常的规模变动。公开资料显示,幻方量化是国内头部量化机构之一,创始于2015年,旗下有两家百亿量化私募平台,分别是2015年6月成立的浙江九章资产和2016年2月成立的宁波幻方量化。