牛市来了?安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

无视美国经济数据的美股看似意气风发,殊不知背后一场大崩盘可能正在酝酿……

近期,美国股市特立独行,尽管美国一些重要的经济数据却接二连三地发出衰退信号,但美股却完全无视。

比如,美国的工业生产的年增长率正在下降,已经快要触及零;美国个人收入的年增长率也处于下降趋势。

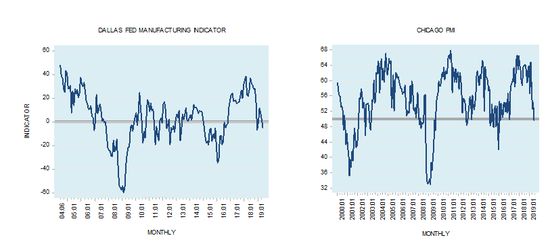

此外,还有达拉斯联邦储备银行和芝加哥采购经理人指数等各种制造业指标显示出疲软的表现。芝加哥采购经理人指数从去年5月的54.2和6月的63.8下降到6月的49.7。

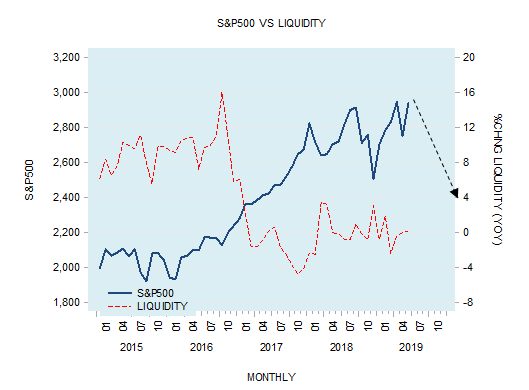

美股的走势与美国的经济基本面相互矛盾,导致这一怪异现象的主要因素就是货币流动性的变化。

要注意的是,流动性变化与资产价格变化之间存在时滞,例如股票价格的波动要滞后于流动性变化。造成滞后的原因是,当注入资金时,它不会立即影响所有个人,从而影响所有市场。

先前流动性上升对股市的影响可能继续掩盖当前流动性下降对股市的影响。因此,流动性高峰与股市高峰之间存在时滞。同样,先前流动性下降的影响可能继续掩盖当前流动性上升对股市的影响。因此,流动性低谷与股市低谷之间也存在时滞。

在历史上流动性变化如何推动股市走势?

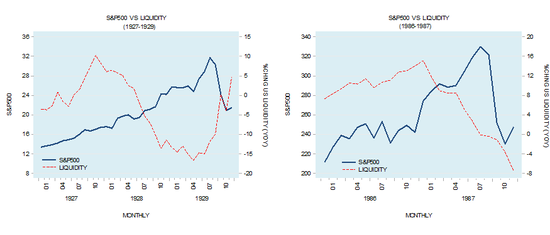

在美股的历史上,不乏货币流行性推动美股上涨的例子。比如在1927年11月,当时货币流动性的年增长率达到了10.2%,在滞后了22个月之后,标准普尔500指数在1929年8月达到了31.71的峰值。

还有在1987年,流动性高峰与股市高峰之间的时间差距要短得多。1987年1月流动性的年增长率高达15.1%,标准普尔500指数在8个月后变做出了回应,在当年9月达到329.9的高点。

流动性变化对美股的影响在熊市中同样管用,不过滞后时间要长一些。1929年5月的年流动性增长率为负16.6%。然而,标普500指数过了很长时间才对此做出回应。在流动性触底三年后,标普500指数才开始回升。1932年6月,股票价格指数跌至4.43。

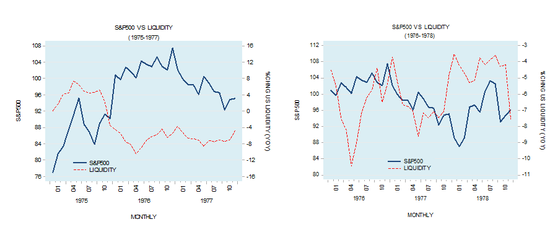

在1976年5月,流动性指标达到了负10.4%的低点。标普500指数在1978年2月达到了87.04的底部,从峰值下跌了19%,期间滞后了差不多22个月。

在最近的历史上,流动性触底与股市触底之间的时间差较短。比如,在2000年9月,货币流动性增长率为负5.7%。25个月后,标普500指数在2002年9月于815.28点触底。

2003年6月流动性的年增长率达到7.1%的峰值,之后标准普尔500指数在2007年10月收于1549.30后大幅下跌,标普500指数在2009年2月达到735.1,跌幅为52.3%。

2007年11月流动性降至负6%,随后股票价格在2009年2月达到了指数735.1的底部。

那么,目前的美国的货币流动性状况如何,标准普尔500指数走向何方?

目前,可以观察到2016年10月美国的流动性指标达到峰值16.1%,现在距离它达到峰值已经过去了32个月。在最近的一次股市崩盘中,即2007年10月,从之前的流动性达到高峰到股票崩盘,时间滞后了52个月。这引起了市场的担忧,从时间滞后的角度来看,标普500指数处于一个非常危险的区域。随着时间的推移,标普500指数崩盘的危险也越来越大。

来源:金十数据

责任编辑:郭明煜

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)