【线索征集令!】你吐槽,我倾听;您爆料,我报道!在这里,我们将回应你的诉求,正视你的无奈。新浪财经爆料线索征集启动,欢迎广大网友积极“倾诉与吐槽”!爆料联系邮箱:finance_biz@sina.com

中金:解析A股机构投资者:二级市场私募基金(王汉锋、周昌杰)

在本篇报告中,我们综合各类协会的官方数据、最新披露的上市公司中报等信息来源,从自上而下、自下而上等角度分析二级市场私募基金的动态和A股投资者结构的趋势。发现如下:

二级市场私募快速发展:2014年相关政策法规落地与国内股票市场走出阴霾成为二级市场私募快速发展的催化剂。2014年以来二级市场私募基金管理人和基金产品数量扩容了5-10倍,资产管理规模年复合增长~60%至 2.5万亿元。其中,我们估算股票类资产可能达到0.9万亿元。自然人和投资类计划及机构是二级市场私募最主要的出资人,出资比例分别为37%,33%。受限于国内股票衍生品市场发展尚处于起步阶段等因素,二级市场私募的交易策略相对单一,股票多头策略占据主导地位。

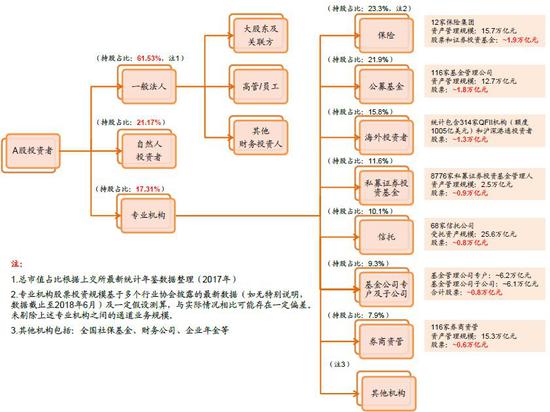

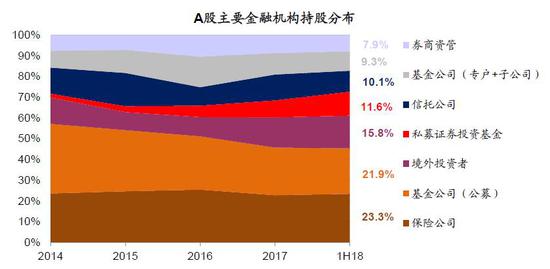

二级市场私募崛起是A股投资者结构机构化的重要推动力量:目前,二级市场私募可能是A股规模第四大的投资机构类别,占比达~12%。根据我们的测算,A股金融机构持股占比可能已经从2014年的15.0%提升至2018上半年的18.6%。对持股占比提升贡献最大的三个机构分别是二级市场私募(1.6%)、海外投资者(1.0%)、保险机构(1.0%)。往前看,随着国内机构投资者的逐步壮大,海外投资者的不断渗透,以及养老金等长线投资者进入市场,A股市场投资者结构机构化的程度有望进一步提升,缩小与美国、英国等成熟股票市场的差距。

从上市公司财报看机构行业配置风格:基于Wind整理的上市公司机构持股比例,我们自下而上汇总计算出各类机构投资者的行业配置比例。整体来看,a)二级市场私募的行业配置风格与券商资管、公募基金相对接近,与海外投资者(偏好大消费)、保险(偏好金融、地产)相差较大;b)二级市场私募行业配置稳定性在近几年有所提升,行业配置稳定性较高的机构包括保险和海外投资者。

二级市场私募仍有较大发展空间:在政策环境平稳的前提下,二级市场私募的高增长有望持续,原因在于:a)中国私人财富规模过去十年年化增长20%,但私人财富占GDP比重相比发达经济体依然较低,中长期中国私人财富可能保持中高速增长;b)居民资产配置意识加强,金融资产占总资产比重总体呈上行趋势。但存款和银行理财占比尚在高位,占居民总资产和金融资产的比例分别为21%和70%,存款搬家继续利好风险资产管理者,包括二级市场私募;c)资管新规要求去除通道、打破刚兑、期限匹配。在此背景下,具备较强主动管理能力的资管机构如公募基金、二级市场私募将明显获益。

开放进行时,资本双向流动:自证监会放开牌照限制以来,已经有超过13家外资机构在中国设立私募基金。其中,不乏贝莱德、UBS、桥水等不同类型的、在各自领域领先的资管机构。而中国二级市场私募在香港设立分支机构,申请香港证券投资牌照的情况亦不在少数。

行业中长期发展有赖于资本市场持续的改革:目前行业正处于高速发展阶段,规模高速增长的同时也暴露出在投资者保护、信息披露、风险管理等方面的不足。弥补这些不足一方面需要二级市场私募自身的努力,另一方面,基础性制度的市场化改革、监管的完善、上市公司治理能力的提升、金融衍生品的丰富也应当发挥重要的作用。

具体内容请参见中金公司正式发布的报告

图表1: 2014年以来,行业实现跨越式发展,资产规模年复合增长60%,基金管理人和基金数量也大幅上升

图表1: 2014年以来,行业实现跨越式发展,资产规模年复合增长60%,基金管理人和基金数量也大幅上升资料来源:基金业协会,格上研究中心,中金公司研究部

图表10: A股投资者结构概览

图表10: A股投资者结构概览资料来源:上交所,保监会,央行,信托业协会,基金业协会,万得资讯,中金公司研究部

图表11: A股投资者结构机构化可能在近年开始提速

图表11: A股投资者结构机构化可能在近年开始提速资料来源:上交所,保监会,央行,信托业协会,基金业协会,万得资讯,中金公司研究部

图表12: 私募基金在主要金融机构中的占比逐步提升

图表12: 私募基金在主要金融机构中的占比逐步提升资料来源:上交所,保监会,央行,信托业协会,基金业协会,万得资讯,中金公司研究部

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:依然

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)