中国基金报记者 米尔 泰勒

今晚一家上市公司披露2017年年报登场,经营业绩爆表:

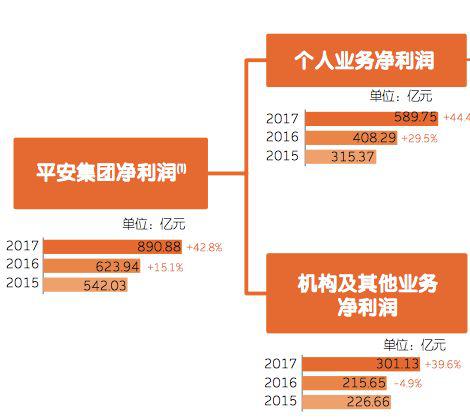

归属于母公司股东净利润890.88亿元,同比增长42.8%;归属于母公司股东营运利润947.08亿元,同比增长38.8%;全年净资产收益率(ROE)达20.7%。

派息大幅提升,拟向股东派发每股现金1.0元,全年合计每股派息1.5元,同比增长100%。

寿险及健康险业务的新业务价值同比增长32.6%,全年内含价值营运回报率(ROEV)为35.5%;代理人规模138.60万,较年初增长24.8%。

产险原保费收入破2,000亿元,市场份额提升1.3个百分点,综合成本率为96.2%,净资产收益率(ROE)为20.0%,处于健康水平。

银行零售业务营业收入占比44.1%,同比上升13.5个百分点;零售业务净利润占比67.6%,同比上升26.4个百分点;零售客户资产(AUM)增长36.2%至10,867亿元。

陆金所控股资产管理规模达4,616.99亿元,较年初增长5.3%;管理贷款余额2,884.34亿元,较年初增长96.7% ;并首次实现全年整体盈利。

平安好医生累计注册用户超1.9亿,已完成首次公开发行股票前融资,规模为4亿美元,投后估值达54亿美元,并已向香港联交所递交上市申请。

集团新孵化出平安医保科技和金融壹账通两家“独角兽”,并已完成首次融资,分别成功集资11.5亿美元和6.5亿美元,两家公司的投后估值分别达到88亿美元和74亿美元。

没错,说的就是中国平安。

平安年报一出,谁与争锋?股民被震惊了↓

这不是白马股,这是汗血宝马

买平安就是买BAT

日赚2.44亿秒杀99%上市公司

去年全年,平安集团实现归属于母公司股东净利润890.88亿元,按此来计算,平安集团2017年每天赚2.44亿元。

日赚2.4亿是什么概念呢,我们在A股中找找存在感。

截止目前,A股披露2017年年报的A股上市公司还未到400家,在这些上市企业中,还并未有如类似平安集团这样的巨头企业公布年报,所以咱们暂时以2017年半年报来简单做下对比。

据财汇大数据终端统计显示,截止2017年上半年,在3000多家A股上市企业中,只有工商银行、建设银行、中国银行和农业银行在净利润上能够对平安集团进行碾压,这四大行去年上半年的净利润分别为1536.87亿、1390.09亿、1105.49亿和1086.7亿,日赚分别为8.5亿、7.7亿、6.1亿和6亿。

曾被嘲笑股价趴窝

2017年股价上涨高达102%

在2015年6月,一篇名为“中国小散七问中国平安”的帖子曾引起市场广泛关注,业绩良好、热点占尽的平安为何一直股价“趴窝”是其中的一大热点问题。

2015年的股东大会上,中国平安总经理任汇川说,平安的“互联网+大蓝筹”的概念没有完全被市场挖掘。我们能做的是尽量做出这些价值,并尽量让市场认识到这一价值。大幕刚刚开启,好戏还在后头。

而在2017年3月举行的2016年报发布会上,平安高管团队已经释放出重构估值模式的信号。任汇川表示:“中国平安是少数A股比H股股价低的股票之一。”

如果当时看新闻的朋友买入平安,到今天盈利已经接近翻倍。

据汇大数据终端统计,截止到今年3月20日,中国平安的市值为1.35万亿,仅次于工商银行、建设银行和中国石油。在市值排名前20名的公司中,去年全年股价涨幅在100%以上的公司仅有4家,分别是海康威视、贵州茅台、美的集团和中国平安,涨幅分别为149.5%,111.9%、102.5%和101.5%。

而香港的投行给出的目标价如下:

个人业务“摇钱树”作用持续放大

在2016年的年报中,中国平安首次披露了综合金融模式下的个人客户价值,而从2017年报披露的数据来看,个人业务带来的价值正在持续放大。

报告期内,平安集团个人业务的利润贡献为589.75亿元,占比66.2%,同比提升0.8%。集团个人客户人均持有2.32个合同,较年初增长5.0%,实现客均利润355.85元,同比增长14.2%。

随着平安综合金融战略的不断深化,客户在各产品线之间交叉渗透程度不断提高。截至2017年底,集团个人客户中有28.5%同时持有多家子公司合同,同比提升4.5个百分点。

核心金融业务再创新高

除了个人业务的大放异彩,平安集团的核心金融业务也是年报的一大亮点。2017年,中国平安的寿险及健康险新业务价值大增32.6%,内含价值营运回报率35.5%;产险市场份额提升1.3个百分点;银行零售业务净利润占比提升至67.6%。

具体来看,平安寿险及健康险业务依托产品、科技两大核心竞争力,推动内含价值及规模持续、健康、稳定增长。2017年,尽管受到“134号”文件实施的影响,平安寿险及健康险业务的新业务价值仍同比大增32.6%至673.57亿元;代理人规模较年初增长24.8%至138.60万,创历史新高;代理人产能稳步提升,人均每月首年规模保费8373元,同比增长7.1%。

值得一提的是,期内,平安寿险及健康险业务的内含价值较年初增长37.8%,内含价值营运回报率(ROEV)达35.5%,同比提升8.5%。2017年,平安寿险实现净利润347.32亿元,同比增长42.1%,主要得益于剩余边际摊销的快速增长。

陆金所首次实现全年整体盈利

平安年报显示,2017年,在财富管理、消费金融、机构间交易等重要业务领域,陆金所控股继续保持快速发展,截至2017年末,资产管理规模达4,616.99亿元,较年初增长5.3%;管理贷款余额2,884.34亿元,较年初增长96.7%;首次实现全年整体盈利。

新增客户中四成来自联网用户

近年来,中国平安始终坚持以个人客户为中心,持续提升传统金融渠道和互联网渠道的服务能力。

截至2017年末,中国平安的个人客户数达1.66亿,较年初增长26.4%,新增客户数4630万,同比增长20.5%。其中,新增客户中有1872万来自于该集团互联网用户,在新增客户中占比40.4%。互联网渠道及传统渠道并重,已成为平安客户数量稳健增长的重要驱动力。

得益于持续构建多元化的核心金融产品线及互联网服务线,截至2017年末,中国平安的互联网用户较年初大幅增长26.0%至4.36亿,用户在各互联网平台之间的迁徙量为8123万人次,平均每个用户持有平安2.22项服务,较年初增长14.4%。同时,2017年月均活跃用户7356万人,同比增长18.7%,用户活跃度逐步提升;全年累计高活跃用户占比24.2%,用户黏性持续增强。

孵化四家“独角兽” 估值超400亿美元

平安除了深耕金融主业,科技转型已取得突破性进展。在平安2017年年报中,包括好医生、金融壹账通、平安医保在内的三家科技子公司首次披露估值水平,投后估值分别达54亿美元、74亿美元和88亿美元。连同陆金所控股在内,平安旗下四家“独角兽”估值总额已超过400亿美元。

2017年,平安确立了未来十年深化“金融+科技”、探索“金融+生态”的战略规划,以人工智能、区块链、云、大数据和安全等五大核心技术为基础,深度聚焦金融科技与医疗科技两大领域,帮助核心金融业务提升效率,降低成本,改善体验,强化风控,不断提升竞争力。此外,通过输出创新科技与服务,搭建生态圈与平台,促进科技成果转化为价值。

年报显示,2017年平安的专利累计申请数高达3030项,较年初增长262.0%,涵盖人工智能、区块链、云、大数据和安全等多个技术领域。过去10年,中国平安已累计投入500多亿元用于创新科技的研发与应,积累了两万多名研发人员。

中国平安董事长兼首席执行官马明哲表示,“未来,平安将依托技术人才、资金、场景、数据等方面的优势,借助众多全球领先的科技创新及应用,深化‘金融+科技’,探索‘金融+生态’,致力成为行业和科技的领跑者之一,让科技成为平安新的引擎和盈利增长点,给公司的价值带来飞跃式的提升。”

高盛近期发布的研究报告认为,投资者尚未将平安的科技对业务创造的价值考虑到估值中,“平安的护城河基于三大竞争优势:强大品牌溢价结合庞大客户群,金融全牌照,以及在科技投入与结合传统业务方面的先发优势。”

高盛指出,平安过去多年对于科技的投入,使其能更好地支持传统核心金融业务,带来高回报以及未来业务高增长的前景,因此该公司应得到更高的估值倍数。此外,随着科技投入及应用的逐步深化,平安的生态圈及平台的价值也将逐步凸显,这将为平安整体释放出更大价值和更多回报。

“

责任编辑:张海营

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)