文/新浪财经意见领袖专栏(微信公众号kopleader)专栏作家 洪偌馨

在市场环境变幻莫测、监管政策逐渐收紧的当下,“上市”不仅是提振行业的兴奋剂,也是不少企业自渡的救命草。当这种发展路径被赋予如此重要且紧迫的意义时,可能距离原本的目标也越来越远了。

新春伊始,市场和监管频频释放的一些信号让外界对于新金融企业上市的预期再度升温,一扫去年四季度以来笼罩在行业上空的阴霾。例证之一就是,几大新金融巨头即将上市的传言又双叒叕来了。

先来降降温,那些指望巨头们尽快上市拉动市场、提振行业的人们,可能要失望了。就现在的情况来说,相比其它中小型企业,上市这一步对于巨头们来说挑战更大、不确定性更多。

几个基本的预判:

✔ 相比去年大家一股脑地涌向美国,今年香港市场会受到更多的青睐。而A股利好新经济和高科技企业的政策,短期内对新金融企业可能并不适用。

✔ 今年继续会有一些中小型的新金融企业赴港、赴美上市(划重点:是“中小型”)。尤其,那些规模越小、名气越小的企业,上市速度可能反而更快。

✔ 中期内,上市对于新金融企业的价值有所下降,约束和压力则越来越大,突破盈利和增长瓶颈的难度也随之提升。

✔ 在线上流量红利殆尽、巨头之争日趋激烈的关键时刻,守住市场份额、巩固既有优势可能比冲击上市更为紧迫。这当口,如果要考虑财务上的表现,如何放手一战?新金融巨头们可能不会那么短视。

1

在2017年以前,新金融企业在选择上市地时的排序基本是美国—香港—内地。

这个结果倒也不难理解,毕竟,美国已有Lending Club、宜人贷(注册领红包)等先行者走通过上市这条路。香港呢,虽然一度因估值低而受到诟病,但毕竟离得近,市场成熟且包容度高。而内地,自从战略新兴板折戟之后,对于新金融企业来说一直也没有什么明确的机会窗口。

一直到2017年,这个排序出现了一个明显的变化,香港开始替代美国成为越来越多企业的首选。

一方面,美国P2P上市公司的股价大幅缩水、声誉和市值跌入历史低点;而率先在美国上市的中国P2P企业——宜人贷和信而富(注册领红包)也经历了漫长而曲折的上市过程,并且股价一度破发,美国资本市场并没有对新金融企业表现出太多的热情。

另一方面,蓄势已久的港交所希望抓住新经济崛起带来的机会,重新找回往日的辉煌。从去年初开始,不仅港交所高层频频放话向新经济企业抛出橄榄枝,甚至开始了久违的制度改革,希望彻底打开局面。

去年9月28日,李小加在众安在线上市时就曾公开表示,香港要为自己的市场结构做出努力,要夹缝里求生,一定要求变,在新经济中保持香港自身的市场质量,他希望能在未来几个月能够有比较大的突破。

果然,随后不久,港交所便放出大招,提出了包括:1、允许尚未盈利或者没有收入的生物科技公司来香港上市;2、允许同股不同权;3、突破第二上市限制等具有重要意义的制度变革,一旦落地将极大拓宽新经济企业在港上市的路径。

这轮改革也被李小加自己评价为:香港市场近二十多年来最重大的一次上市改革。

反观A股市场,最近似乎也有一些按捺不住了。毕竟眼看着包括小米在内的一大批互联网巨头都把目光投向了香港,这批企业是中国移动互联网时代的领军企业,不管是从市场影响力来看,还是从商业价值上考量,它们的IPO都意义非凡。

最近流传出一份A股上市快速通道的名单,将给予生物科技、云计算、人工智能、高端制造四个行业诸多优先待遇。尽管这一消息并没有得到官方认证,但也从一个侧面表现出了A股对于新经济企业的渴望。

国内具有代表性的部分“四新”概念“独角兽”名单注:名单未经官方认证,仅供参考

2

去年四季度的那一波新金融企业“上市潮”犹如一针兴奋剂极大地振奋了全行业,如果没有后来的趣店风波,可能这波“上市潮”还会气势如虹,延续大半年。

受整治现金贷业务、网络小贷公司等因素影响,原本计划去年末、今年初启动上市的一批新金融企业都受到了不同程度的影响。一方面,短期内的业务合规难度加大;另一方面,现金贷覆灭,这些企业的盈利情况都受到了不小的影响。

对于大多数新金融企业来说,在资本和市场预期下行的趋势下,上市不仅是它们迈入下一阶段至关重要的一环,也是在资本实力和品牌影响力上完成跃升的为数不多的一次机会。

但是,要注意的是,前面我们谈及的大多数利好政策都是针对泛新经济企业,尤其是高科技和互联网企业,具体落脚到新金融行业,这些政策和市场红利未必能够享受到。

其中,最大的变数来自监管政策的变化,以及行业整治的压力。

如果说现在很多新经济企业上市最大的挑战是让人们接受它们短期盈利难,但长期增长快、潜力大的故事。那么新金融企业还多了一重挑战就是:越来越完善且严格的监管政策正在扼杀它们的增速和潜力。

去年底,在谈及新金融“上市潮”时,我写了一句引起很多人共鸣的话:上市很近、上岸很远。那些终于挣扎上岸(上市)的企业似乎也并没有获得片刻喘息的机会,严格的信息披露机制让它们的资产质量和盈利情况一览无遗。

目前来看,结果显然不太乐观。资本市场对于这些企业的认可度并不算高。一位投资人朋友说的很直接,“现在几乎没有什么基金从这个行业赚到钱,大都亏了不少,短期内谁还敢进入。”

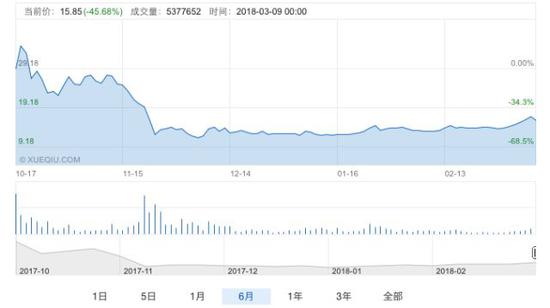

趣店上市后股价走势

趣店上市后股价走势未来一个多月,包括趣店、宜人贷、信而富、乐信、拍拍贷等一批在美上市的新金融企业会陆续披露财报了,拭目以待。

而在香港上市的众安在线、易鑫,虽然都是新金融概念股,但前者有互联网保险的牌照,后者属于汽车新零售(包含汽车金融业务)受这波监管整治的影响稍小。但身处在一个大行业里,业务多多少少也有关联,所以短期内的形势也难言太好。

3

3月5日,一家叫做维信金科的企业向港交所提交了上市申请材料,这也是2018年第一家提交上市申请的新金融企业。根据它们在A1材料中的定位,这是一家线上消费金融服务提供商。

估计看到这则新闻时,不少朋友(包括媒体和业内人士)都有些诧异,“这是哪家公司?”

的确,相较于此前一直传出启动上市的新金融企业,如点融网、量化派、用钱宝等等,维信金科的名气和规模都算不上行业知名,但跟去年在美国上市的和信贷(注册领红包)一样,它们的上市效率倒是出人意料的高。

2018年,这种情况应该会更延续。一些中小规模,甚至名不见经传的新金融企业反而动作更快。

一方面,它们的股东结构比较简单,没有多方利益博弈,行动起来反而快。另一方面,行业整治还在进行中,这类企业规模不大、合规难度小一些。当然,因为它们的融资规模也都不会太大,募资难度也低。

不过,眼下正处P2P备案的关键时刻,对于备案落定的时间,我个人并不是太乐观,“最后期限”大概率会被延后。那么,在此期间,监管部门和资本市场对于相关企业上市的态度如何?目前尚不明朗,但应该很快就可见端倪。

相较之下,比较无奈的应该是那些规模大、品牌强的行业巨头,它们正面临更大的上市阻力。因为这些企业不仅有极强的行业示范效应,其业务规模和影响范围之大也格外受到监管部门的重视。

此外,随着监管政策的变化,这些巨头多少都会涉及业务整改的问题,考虑到它们的业务体量,这个工作量一定不会小。

更重要也是容易被忽略的一点是,眼下正处于线上流量红利殆尽、线下流量重新收割的关键时期,这不仅关乎到短期内的市场份额,更是决定未来商业格局和巨头排位的生死之战。

在这紧要关头,巨头们都在忙着放手一搏,哪儿去找一张好看的财务报表。

(本文作者介绍:洪偌馨,资深财经记者、主持人,自媒体“馨金融”创始人。)

责任编辑:杨畅

欢迎关注官方微信“意见领袖”,阅读更多精彩文章。点击微信界面右上角的+号,选择“添加朋友”,输入意见领袖的微信号“kopleader”即可,也可以扫描下方二维码添加关注。意见领袖将为您提供财经专业领域的专业分析。