联想控股、拉卡拉、蓝色光标,这是下一盘大棋?

来源:并购汪 小汪说

现下的A股市场二八分化日益加剧,资金集中度更趋严重,很多股票在二级投资者眼中已经避之唯恐不及,却受到了产业资本甚至产业集团的青睐。

历史上,A股上市公司一般作为并购的买方出现。眼下事情正在起变化。

作为并购标的,A股上市公司的价值正在越来越受到重视。

这说明什么?小汪@并购汪@添信资本认为,这一迹象说明,你至少需要密切关注两个方面的趋势。

第一个可能发生的小趋势,就是那些在二八分化中被弃若敝屣的股票,可能越来越接近估值底部。

大家谈论二级市场的估值低时,往往提及一个重要判定标准,那就是产业资本的认可程度。在这个维度里,有两个常用指标,它们分别是:

-

控股股东的增持或者回购

-

以上市公司作为标的的企业并购频发。

第二个可能发生的小趋势,就是并购重组的价值驱动逻辑,从“收购创造价值”转向“出售创造价值”。

众所周知的是,在海外成熟市场的并购重组事件中,市场表现的方向常常是,买方上市公司股价下跌,卖方上市公司股价上涨。

这是非常理性的。但与A股历史上的价值驱动逻辑极为不同。

在2017年以前,A股市场上的市场表现方向一般是:买方上市公司股价上涨;除了被当作壳,上市公司一般不卖。

现在在A股市场,市场表现越来越像成熟市场的并购重组价值驱动变化。作为买方,收购频频破发;作为卖方,受到产业资本青睐的上市公司股价却颇受瞩目。

比如海虹控股,比如蓝色光标。

1月底,蓝色光标的一则股权转让公告,于无声处听惊雷。

联想控股斥资9.26亿元,通过协议受让蓝色光标原联合创始人的1.32亿股,持股比例达到8.57%,成为蓝色光标第一大股东。

以联想控股的受让价格7元/股计,蓝色光标的对应市值约150亿元,较之前一天的股市收盘价略有溢价。就在两天前,蓝色光标对2017年的业绩预告是,同比下滑45.28% - 64.04%,盈利约2.3-3.5亿之间。

如果以这个业绩预告而言,联想控股的投资价格对应2017年动态市盈率约为45-65倍之间。仅以此看,委实不便宜。

这背后的逻辑是什么呢?

虽然公司公告称这是联想控股的战略投资。然而众多媒体给出了众多猜测,很多小伙伴们也在会员群里提出了有很多猜想。

小汪@并购汪@添信资本稍微一梳理,就发现至少有五种猜测。有的甚至脑洞大开……

第一种,有的媒体认为这是联想控股A股买壳准备回归。

第二种,有的小伙伴认为是联想控股准备并购蓝色光标的控制权,作为联想控股在公关传播和营销领域的并购基金。

第三种,有些营销行业的小伙伴觉得这是联想控股占蓝色光标的收入比例较大,未来可能投入更多营销费用,因此作为产业投资。

第四种,有些细心的小伙伴认为,从联想控股的收购主体结构来看,是拉卡拉董事长孙陶然准备入主蓝色光标。

第五种,有些脑洞大开的小伙伴认为,这是准备把拉卡拉注入蓝色光标嘛?

小伙伴们简直棒呆了,简直穷举任何可能。但小汪@并购汪@添信资本觉得,可能都不对,咳咳。

那么究竟是什么呢?且让小汪给你们细细梳理。

事实上,公告背后的信息究竟是什么,如何通过理解公告信息真正深度理解利益博弈,始终是我们普通投资人和投行人的基本功。欢迎大家加入并购汪会员,与我们日拱一卒、共同精进。

01

蓝色光标第一大股东易主

1996年,北大南门外,蓝色光标成立,联合创始人是赵文权、吴铁、徐志平、陈良华、孙陶然五人。

2008年,五人签署了一致行动协议,2010年,蓝色光标上市。此后,五个人用这样一种一致行动的方式控制蓝色光标,这种现代公司型的股权结构也一度被认为带给蓝色光标很大的优势与活力。

直到2016年3月。

五位创始人解除了一致行动协议,协议解除后,吴铁、徐志平、陈良华、孙陶然四人将自己持有的全部股份对应表决权委托给赵文权,蓝色光标实际控制人变为赵文权一人。

蓝色光标的控制权结构,变为了一种更为现代的表决权与收益权分离的两权分离模式。

解除一致行动协议后,陈良华、许志平、吴铁、孙陶然四人又通过参与重组分别认购了少部分蓝色光标股份,这一部分股份却没有再将表决权委托给赵文权。

1.1

第一大股东易主

2018年1月26日,蓝色光标突然发布公告宣布,五位联合创始人中的三位吴铁、徐志平、陈良华,准备将部分股份协议转让给联想控制的西藏耀旺。

转让完成后联想控股将成为蓝色光标的第一大股东。

早在2016年,联想控股通过旗下控制的东方企慧,就已经在蓝色光标收购蓝瀚科技的交易中,作为交易对手方获得了蓝色光标0.37%的股份。

刚进入2018年,从1月3日开始,联想控股控制的西藏耀旺,更是在二级市场连续十个交易日增持蓝色光标股份,增持价格在5.836元/股,耗资达3.35亿元,此时持股已达2.59%。

这意味着在协议转让公告发布前,联想就已经获得了蓝色光标2.96%的股份。

协议转让之后,联想旗下的西藏耀旺更是将持有8.57%股份,持股比例超越目前第一大股东赵文权。

1.2

表决权比例更加接近

看起来,协议转让完成后联想控股获得了8.94%股份,距离获得蓝色光标控制权相差还比较多。

但小汪@并购汪@添信资本仔细研究了一番之后发现,协议转让完成后联想控股控制的股份比例,和目前蓝色光标实际控制人赵文权持有的表决权比例,很可能仅仅只差约4%!

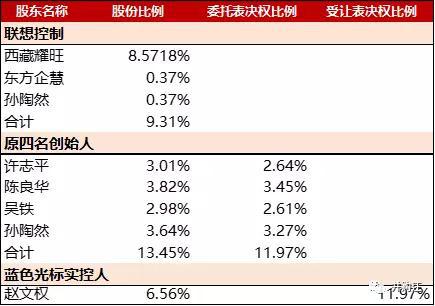

在本次协议转让前,孙陶然、陈良华、许志平、吴铁原四名创始人持股如下图所示。四人合计持股19.42%,将17.95%股份委托给了赵文权,未委托股份比例合计为1.48%。

赵文权直接持有蓝色光标6.56%股份,受让17.95%表决权,合计持有24.51%表决权,为蓝色光标实际控制人、第一大股东。

而在本次协议转让中,陈良华、许志平、吴铁三位创始人分别将1.99%的股份协议转让给联想控股控制的西藏耀旺,转让价格为7元/股,转让总价为9.2631亿元。

这意味着,西藏耀旺持股比例由2.59%增加到8.57%。而许志平、陈良华及吴铁三人的持股比例分别下降1.99%,相应的赵文权持有的表决权比例由24.51%下降至18.53%,蓝色光标将形成如下股权/表决权结构:

公告还披露,“西藏耀旺基于财务投资的目的,拟于未来十二个月内继续增持蓝色光标的股份,增持比例不超过5%。增持将基于对公司股票价值的合理判断,根据股价波动及资本市场整体趋势择机实施。”

假如增持5%,联想控制的蓝色光标股份比例将到达14.31%,距离赵文权的18.53%表决权仅差约4.22%!

02

联想控股为什么?

联想控股突然上位蓝色光标第一大股东,股权/表决权比例又和实控人赵文权如此接近。联想控股到底意欲何为呢?

是否真如联想控股在公告中所披露的那样,此次入股是一次财务投资?

针对联想控股入股意图,目前有三种猜测流传最广。

第一, 买壳借壳说。联想控股这一次是打算通过买壳借壳蓝色光标回归A股;

第二, 并购控制说。联想控股成为蓝色光标第一大股东,是准备将来收购控制权,对蓝色光标进行一次控股权并购;

第三,投资/战略联盟说。联想入股蓝色光标属于战略投资,是联想控股和蓝色光标双方进行的战略结盟。

在小汪@并购汪@添信资本看来,前两种说法委实有些天马行空。

联想控股在2017年上半年实现营业收入1424.82亿元,实现净利润26.87亿元。总资产规模是3174.34亿元,净资产770.24亿元。蓝色光标2017年上半年合计实现营业收入66.17亿元,实现净利润3.00亿元,总资产约为188.73亿元、净资产77.11亿元。

联想控股的营业收入、净利润的规模是蓝色光标的10-20倍,但目前联想控股的市值约为534亿元,蓝色光标的市值约为167.97亿元,联想的市值仅仅是蓝色光标的3倍。

联想控股借壳蓝色光标,Are you kidding me?

针对第二种猜测,联想控股入股蓝色光标,是筹划一次控股权收购。目前看来可能性也很低。

从联想控股本身的战略来看, 在本次入股蓝色光标的过程中,联想控股没有使用联想之星、君联资本、弘毅资本这三个财务投资的主体。而是通过自己旗下主体持有考拉科技51%的股份,这意味着此次投资对于联想控股而言不属财务投资。

在财务投资中,联想通过弘毅投资等主体,以并购基金的形式收购被投资标的控制权。而在战略投资中,联想控股才会以本身作为持股主体,对标的进行参股投资。

而且,在2017年5月份,蓝色光标刚刚完成了董事会的换届。蓝色光标的董事任期为三年,目前蓝色光标董事会换届刚刚约半年时间,改组董事会是不太可行的。

所以,本次联想准备收购蓝色光标控制权的概率是相当低的。

小汪@并购汪@添信资本认为,联想控股入股蓝色光标是一次战略投资,这样的说法也许相对具有更多的合理性。

目前联想控股采用“战略投资+财务投资” 双轮驱动模式。联想控股战略投资的策略,是布局于潜力巨大的行业,投资并长期持有其中有价值的企业。

在战略投资中,联想控股会通过参股形式帮助企业进行管理提升、品牌背书、金融支持,通过帮助企业发展赚取价值创造的收益。

目前联想控股的战略投资主要覆盖IT、金融服务、创新消费与服务、农业与食品以及新材料五大领域,具体投资项目如下:

• IT:联想集团;

• 金融服务:拉卡拉、汉口银行、苏州信托、正奇金融、君创租赁等;

• 创新消费与服务:神州租车、拜博口腔、增益供应链、上海德济医院、寻医问药网等;

• 农业食品:佳沃集团旗下的酒便利、佳沃葡萄酒等,覆盖饮品、水果、动物蛋白和品牌包装食品领域;

• 新材料:联泓集团。

事实上,联想控股并未通过君联资本、弘毅资本进行并购投资,就可知道其投资并非并购基金的控股性投资。

何况,大家都知道的历史是,蓝色光标最早是通过IT服务起家,联想更是其重要客户,因此这种大客户对蓝色光标战略投资,实在是再正常不过。

但是这种猜测,也只是更具合理性,在你看到了拉卡拉实际控制人孙陶然在西藏耀旺的参与程度后,这种猜测的合理性程度似乎也有疑问。

事实上,公告背后的信息究竟是什么,如何通过理解公告信息真正深度理解利益博弈,始终是我们普通投资人和投行人的基本功。欢迎大家加入并购汪会员,与我们日拱一卒、共同精进。

03

蓝色光标的投资价值

在这个第一大股东变化的背后,联想控股的意图是一方面,蓝色光标的投资价值是更重要的一方面。

就在两天前,蓝色光标对2017年的业绩预告是,同比下滑45.28% - 64.04%,盈利约2.3-3.5亿之间。

如果以这个业绩预告而言,联想控股的投资价格对应2017年动态市盈率约为45-65倍之间。仅以此看,委实不便宜。

我们可以更具体地算一算联想控股此次入股的价格。

本次协议转让中,联想控股的入股价格为7元/股。7元/股的转让价格,相比公告前一日收盘价7元/股是平价,但是相比1月23日收盘价5.92元,溢价约18.24%,转让价格对应市值约为154亿元。

根据蓝色光标的2017年业绩预告,蓝色光标2017年预计实现净利润2.3亿-3.5亿。这意味着联想入股的价格,对应蓝色光标17年的动态市盈率大概位于44-67倍之间。

这一价格看起来是相当高的,联想控股真的是钱很多吗?联想入股蓝色光标到底有什么样的战略与估值的合理性呢?

众所周知,蓝色光标是A股外延式扩张的典型。从2010年上市以来,蓝色光标2011年收购SNK、美广互动;2012年收购今久广告;2013年收购博杰广告、Huntsworth、WAVS;2014年收购了北联伟业等一系列公司。

通过外延式扩张策略, 蓝色光标的总营业收入快速增长。从2010年上市之初的5亿元,增长至目前的超过100亿元,同时总市值也由上市时不到50亿元,最高一度突破300亿元。

通过并购,蓝色光标用了七年时间,达成了三个目标。

第一,通过外延式扩张,蓝色光标成为第一家中国市场收入过百亿人民币的本土营销企业,营业收入由2010年上市之初的5亿元,7年内快速突破至100亿元,总市值也一度增长超过5倍。

第二,蓝色光标完成了从公关向数字营销的转型。2016年蓝色光标超过120亿的收入中,源自上市前公共关系业务的收入大约占比1/4,其余90亿均来自于并购,数字营销收入占比达到80%

蓝色光标旗下的蓝标数字成为了国内数字营销业务的旗舰品牌。多盟、亿动和Facebook 代理公司蓝瀚互动共同构成的蓝标移动是蓝色光标数字营销另外一块核心业务,也逐步进入稳定阶段。

第三,通过并购蓝色光标还实现了国际化,完成了从公关公司到国际化的数字营销公司的转型,成为唯一一个能够在全球市场为客户提供营销服务的中国本土企业。

蓝色光标的国际业务板块目前包括了总部位于加拿大的Vision7 集团、总部位于伦敦的We are social 公司,总部位于新加坡的Financial PR 集团,位于旧金山的Fuse Project 公司和位于香港的Metta公司等公司。

毫无疑问,蓝色光标是目前中国唯一的全球化数字营销企业,具有出色的行业地位。

04

中国版WPP:传播集团的并购路

蓝色光标的目标一直是中国版WPP,外延式扩张的策略也是学自WPP。

4.1

中国版的WPP

WPP(Wire & Plastic Products Group)是目前全球排名第一的广告集团,它的发展历史实际上就是一部并购史。

1985年WPP被Martin Sorrell收购,开始收购一些小型的广告公司,进入广告营销行业。1987年、1989年WPP完成了对智威汤逊和奥美广告的两次大并购,奠定了行业领先定位。

此后通过一路并购,WPP成长为业务横跨欧洲、亚太,北美、拉美、中东的全球第一。目前WPP在全球排名第一,2016年营业收入超过500亿英镑。

WPP有一句座右铭“WPP的成长,是可以购买的”。这与小汪@并购汪@添信资本常说的,“每一个伟大企业的成长史,都是一部并购史”不谋而合。

蓝色光标也正是向WPP学习了外延式扩张的策略。过去七年中,蓝色光标成功通过外延式扩张达成了营收破百亿、实现国际化、向数字营销转型三个目标,成为了中国数字营销行业的龙头。

4.2

软件/咨询公司入局,行业竞争加剧

但随着最近两年营销行业发生巨变,蓝色光标目前其实也遭遇了不小的挑战。

2015年,由于业绩未能达标的原因,蓝色光标对前期收购的博杰广告、今久广告计提了约9亿元的商誉减值以及无形资产减值,导致2015年净利润仅为0.67亿元,同比下降超90%。

2016年,蓝色光标的业绩似乎有所恢复,全年实现123.19亿营业收入、6.40亿归母净利润。但实际上净利润中有3.01亿元是转让部分少数股权投资确认的投资收益,有1.53亿元是由于人民币汇率波动带来的汇兑收益。

根据2017年业绩预告,蓝色光标2017年预计实现盈利2.3亿-3.5亿,将同比下降45.28%-64.04%,。

从各项指标来看,2016年以来的连续7个季度,蓝色光标的营业收入同比增速、净利润同比增速、毛利率、净利润率都在不断下滑。蓝色光标的总市值也由2016年底的203亿元下降至17年底的122亿元,总市值下降约40%。

其实蓝色光标所遭遇的挑战,与目前广告营销行业全球竞争格局的变化息息相关。

目前,大型软件公司和咨询公司正在展开积极地并购,进入数字营销领域。传统广告营销公司,如4A的竞争优势被显著削弱。

营销行业竞争格局已经从原来传播集团互相之间的竞争变成传播集团一方,互联网技术公司一方,大型软件公司和咨询公司一方的三分天下的格局。

根据Ad Age的统计,2017年全球营销公司排行中,埃森哲、普华永道、IBM 和德勤旗下的数字营销部门占据了TOP10中的 4 席。

在激烈竞争环境影响下,行业整体毛利率在下降, WPP的股股价大幅下跌,蓝色光标无疑也受到了行业竞争加剧的影响。

05

联想背后的拉卡拉?

看起来,蓝色光标虽然优秀,仍然在面临行业竞争越来越激烈的考验。

那么,本次联想入股蓝色光标,看起来很有可能是希望通过管理输出、提供更多订单等方式,帮助蓝色光标的实现业绩提升,这似乎是联想入股蓝色光标更为合理的解释。

但小汪@并购汪在此次协议转让中,却又发现了拉卡拉若隐若现的身影。

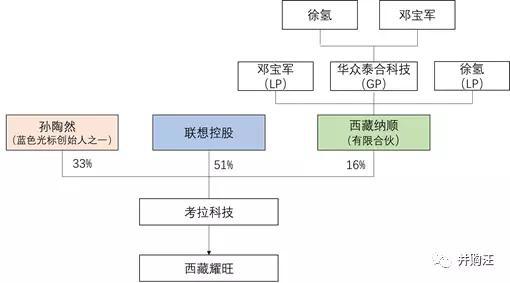

我们来看本次联想控股受让股份的主体西藏耀旺的结构搭建。

西藏耀旺是考拉科技的全资子公司。

西藏耀旺是考拉科技的全资子公司。考拉科技成立于2016年9月,在拉卡拉筹划借壳西藏旅游的交易时,拉卡拉剥离了小额贷款、信用评估、影业等十多项业务,考拉科技正是承接这些业务的主体。

原本考拉科技的股东为联想控股和孙陶然。在2017年10月份,考拉科技发生了股权变更,引入了西藏纳顺。股权结构变为如今的联想控股持股51%、孙陶然持股33%。西藏纳顺持有考拉科技剩余16%的股份。

西藏纳顺的两名股东/出资人分别为徐氢和邓宝军,均是拉卡拉的高管。徐氢是拉卡拉控股高级副总裁、考拉金服集团董事长;邓宝军也是拉卡拉的元老之一。

别忘了,拉卡拉壳是联想控股战略投资的项目,孙陶然不仅是蓝色光标的创始人,而且还是拉卡拉的董事长。

西藏耀旺的这一结构搭建,怎么看都像是一个蓝色光标、拉卡拉、联想控股三方的战略结盟。

因此,有的小伙伴脑洞大开,未来蓝色光标收购拉卡拉是不是也有可能?

俄……

小汪@并购汪@添信资本表示,这个脑洞略大……

06

小汪点评

其实不考虑本次交易中若隐若现的拉卡拉,仅从财务角度分析,联想控股此次入股蓝色光标也许是一笔好生意。

如果以EV/EBITDA计算,2017年前三季度蓝色光标实现的EBIT大约5.86亿元。我们可以假设:

(1) 蓝色光标2017年四季度其他财务费用保持在三季度水平,外加四季度蓝标转债将要付息约0.098亿元(总额14亿,利率0.7%),

(2) 2017年蓝色光标收购的子公司业绩全部达标,计提减值为0.

(3) 无形资产、固定资产等各项摊销保持在去年水平。

以2017年蓝色光标业绩预告下线2.3亿元净利润保守估计,2017年全年蓝色光标EBIDTA可能在8亿元以上,以8亿元计算,EV/EBIDTA在29.88倍左右。

过去对于蓝色光标重要的不是利润的增长,而是收入的增长以及在有限的时间窗口实现向数字营销的转型。

快速成长到百亿人民币规模,是蓝色光标最重要的战略目标。在这一过程中,利润的管理或多或少被蓝色光标牺牲掉了。

目前蓝色光标的战略发展重点已经转向提质增效,未来蓝色光标必然走向提质增效的过程,在收入继续保持较快增长的同时,依靠业务创新和业务协同重点提升业务毛利率。

2017年蓝色光标实施了两大提质增效的关键举措:KA(关键客户)和媒体集中采购。

通过向关键客户提供OTT,CRM,营销云等新型业务,多个业务单元同时服务,关键客户的黏性增加,预计关键客户未来收入有增长超过50%的空间。

而媒体集采是蓝色光光标另外一项重要并且长远的部署,蓝色光标的媒体采购量已经直奔百亿规模,通过集中采购加强谈判能力提升毛利空间势在必行。加强媒体采购的利润管理,是未来蓝色光标利润增长的重要切入口。

目前蓝色光标运营优化的效果已经逐渐开始显现。

在1月24日,蓝色光标发布了2018年一季度的业绩预告,业绩有了极大幅度的提高。根据公告一季度蓝色光标将盈利13,000万元–15,000 万元,比上年同期上升:61.00% 至 85.77%。

2018年业绩预增的原因为,“采取的运营优化调整措施效果开始展现,主要客户的市场投入预算逐步增长以及服务范围进一步扩展,公司预计各主营业务单元收入及营业利润相较去年同期将实现大幅增长。公司投资收益预期较去年同期有所增加。另外,随着人民币汇兑损益影响的减小,财务费用也将得到有效控制”。

随着业绩预增和股权转让公告的发布,蓝色光标股价两日上涨18.24%。

小汪@并购汪@添信资本认为,这也是联想选择在此时选择入股蓝色光标的原因。蓝色光标的大规模并购扩张阶段已经结束,随着经营管理的精益化,业绩有较大的改善空间。

毕竟,仅从收入计,蓝色光标的收入体量甚至略高于接近2000亿市值的分众传媒。极低的净利率下,运营稍微改善的业绩敏感性,是不容小觑的。

事实上,仅从蓝色光标迄今为止的股价表现和财务表现来看,联想控股的受让行为确实匪夷所思。

责任编辑:陈靖

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)