都在等A股开盘!10件大事周末无眠:美股“闪崩”,1号文件,质押股利好,千亿建仓,黄金大案

中国基金报

大家好,上周A股美股都给大家带了绿帽,明天A股又要开市了。基金君梳理十大影响周一A股开盘的消息,供大家参考。

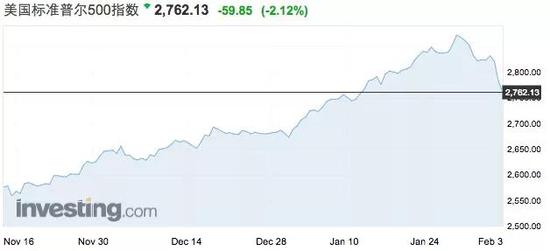

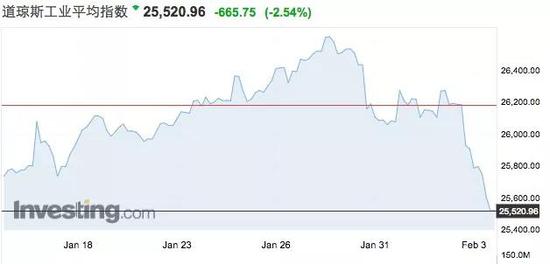

1、美股“闪崩”

上周A股个股现“闪崩潮”。就在上周五,仍享受着牛市甘霖的美股也突然闪崩——道指大跌2.5%(650点),这也是自2016年6月英国脱欧公投以来美股创下的最大单日跌幅。详见(黑色星期五!昨夜美股上演大屠杀,更恐怖的是:还有1000亿美金“蒸发惨案”)

有什么负面消息吗?财报不如预期吗?经济衰退了吗?交易员们都在思索。恰恰上述原因都不存在。相反,不少企业的最新财报都超出预期,美国经济仍在持续扩张中,上周五公布的非农就业人数上升20万人,远高于预期的17.7万,薪资增速逼近3%。

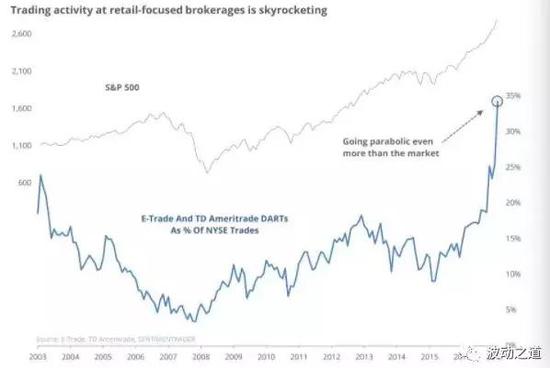

同时,美国也有个“韭菜”指数,零售券商的交易量基本反映了美国韭菜们的接盘侠行为热度,而目前该指数已到历史顶点。

面对此次闪崩,有观点认为,前期美股涨幅过高、估值扩张空间受限,而加息预期的升温成了压垮市场的最后一根稻草。

海通策略荀玉根认为:2月2日美股大跌,道指跌2.5%,源于就业数据好于预期,加息预期升温,美股大跌对A股的影响仍需观察,16年8月宣布陆港通全面开通后,A股与港股、美股的联动性已经明显上升。

美股对A股的影响需要继续跟踪,整体上,美国标普500指数、道琼斯指数目前PE(TTM)分别为23.8倍、24.2倍,处于2007年以来历史高位,美股回调也有消化估值的因素,而上证综指、沪深300目前PE(TTM)分别为16.6倍、15.5倍,均处于历史中低水平,A股整体的估值压力不大。

广发策略戴康认为:美股“黑色星期五”本质是经济增长更乐观引发的通胀担忧和加息预期导致的,而非基本面走弱和风险事件驱动,对新兴市场的冲击不会较历史更为猛烈。

美股市场周五三大指数单日跌幅均达到了约2%,创2016年9月以来最大跌幅,主要原因在于:(1)非农就业及薪资增速带来通胀预期抬升,进一步引发加息担忧;(2)国债长端利率从低位加速上升,美国收益率曲线由极度平坦转向陡峭化,加大美股波动幅度。

A股在陆港通开通后较之前更易受到国际市场的负面冲击,尤其会通过港股市场的波动传导。但我们认为此次冲击不会太大,因为当前美国经济仍处于复苏通道,美股的下跌将通过金融市场而非实体经济进行传导,并且A股的估值水平不同于美股,并非处于历史高位。

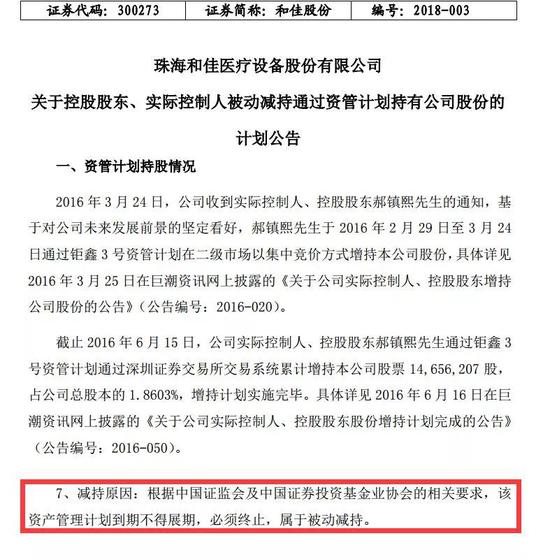

2、不需过分担忧资管计划清盘

上周午间,和佳股份上周中午发布了一份被动减持公告,减持原因提到:

根据中国证监会及中国证券投资基金业协会的相关要求,该资产管理计划到期不得展期,必须终止,属于被动减持。

公告发出后,和佳股份午后开盘直奔跌停,同时引发了部分市场人士对资管计划清理的担忧:“截至目前,存在资管计划的上市公司不在少数,总规模更是以百亿计,目前尚不清楚不符合现有规定的资管计划规模有多少,但上市公司若统统按照和佳股份的清盘方式进行被动减持,市场将承受巨大压力。”

2016年7月18日开始施行的《证券期货经营机构私募资产管理业务运作管理暂行规定》(简称《暂行规定》),里面的重要表述是这样的:

第一是,证券期货经营机构设立结构化资产管理计划,不得违背利益共享、风险共担、风险与收益相匹配的原则,不得存在“股票类、混合类结构化资产管理计划的杠杆倍数超过1 倍,固定收益类结构化资产管理计划的杠杆倍数超过 3 倍,其他类结构化资产管理计划的杠杆倍数超过 2 倍”的情形,不得存在“通过穿透核查结构化资产管理计划投资标的,结构化资产管理计划嵌套投资其他结构化金融产品劣后级份额”的情形。

第二是,为做好新旧规则衔接工作,确保私募资管业务平稳发展,《暂行规定》对结构化产品、保本产品、委托提供投资建议等方面条款实施“新老划断”的过渡安排,相关存续资管产品不符合规定的,合同到期前杠杆倍数不得提高,不得新增净申购规模,合同到期后予以清盘,不得续期。

其中第二个重点表述是引发和佳股份实控人减持动作的主要原因。

按照政策表述,并非所有到期的、不合规的资管计划都会马上做清盘处理。记者从业内人士处了解到,资管计划的受托人和委托人为两个独立的民事主体,双方可根据如何清盘、清盘时间做相关约定,并不一定非得立马清盘,如何清盘得看双方的具体约定情况。

3、并未一刀切存量1:2信托资金

上周放大市场恐慌的还有一条消息:

流通股中存在着大批的信托扎堆,2017年开启的金融去杠杆,对于证券公司、基金子公司等配资杠杆已经降至1:1,而信托仍在存量项目中存在1:2以上的杠杆,信托机构根据要求清理配资,降低杠杆率是大势所趋,叠加上银行对于委外业务的清理,信托资金来源受到抑制,在这种背景下,部分股票下跌接近平仓线,导致大幅抛售,从而导致股票异常表现。

据记者了解到的情况,此轮被监管部门叫停的是设有中间级的结构化证券投资业务,即夹层场外股票配资业务。此类业务一般在结构化证券投资信托产品中设置劣后级、中间级和优先级三层,并将中间级实质上归为优先级处理。

事实上,这并不是结构化证券信托第一次被“规范”。据悉,2016年3月,银监会向各银监局下发了《进一步加强信托公司风险监管工作的意见》,其中明确,信托公司应合理控制结构化股票投资信托产品杠杆比例,优先受益人与劣后受益人投资资金配置比例原则上不超过1:1,最高不超过2:1,不得变相放大劣后级受益人的杠杆比例。

所谓夹层,某种程度上是信托公司为了规避两倍杠杆的规定,推出了含有中间级的结构化产品——在优先级、劣后级中间加入一个中间级,间接地通过中间级再次放大杠杆比例。这种信托产品显然与当前降杠杆的要求严重不符,被监管层叫停也是应有之义。

据悉,虽然叫停了新增的设有中间级的结构化证券投资业务,但对于存量部分,监管并未“一刀切”处理,而是根据各家公司现存业务规模,要求不同的信托公司在不同时期内完成自查清理。有私募机构透露“没有接收到任何存量1:2业务降杠杆的通知”。

4、质押股触及平仓线不会被立即平仓

上周多家上市公司拉响了股权质押“警报”,股权质押风险开始暴露,包括科融环境、神雾环保、千山药机、天夏智慧、顺威股份等多家上市公司股权质押风险较大,“质押”、“平仓”、“补充质押”、“延期购回”成为上市公司公告的热门关键词。

在沪深交易所最近联合举办的股票质押式回购业务的培训会上,监管层向各券商分管股票质押业务的高管和合规人员,梳理了场内股票质押式回购业务存在的主要问题,明确“新老划断”原则以及新规过渡期间的衔接安排,并要求各家券商排查风险隐患,在过渡期间参考新规展业,不得趁机实施“规模冲刺”。

此次培训会上,监管最新明确不少于这十个重点问题:

1、明确“新老划断”原则以及新规过渡期间的衔接安排;

2、证券公司不得作为质权人参与场外股权质押;

3、 禁止证券公司为场外股权质押提供第三方服务;

4、 质押股触及平仓线不会被立即平仓,券商不会立即处置,而是会与客户积极沟通;

5、如果股东无力追保,质押实际逾期,券商要按流程办理;

6、券商平仓应遵循减持最新规定,通过竞价减持的,在3个月内不超过总股本的1%,大宗交易不超过总股本的2%;

7、在过渡期间参考新规展业,不得趁机实施“规模冲刺;

8、通过定向资管计划参与场外股权质押的,质押人应登记为委托人;

9、明确要求严禁新增大集合参与股票质押交易,存量业务融资规模不得增加;

10、质押比例超过50%个股,存量场内质押到期可继续展期,回购期限不能超过3年。

5、北上资金连续三周成交破千亿,中小创获逆势加仓

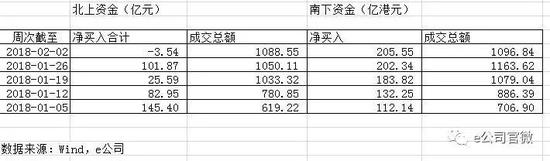

数据显示, 1月29日至2月2日,沪、深股通出现今年来单周首次净卖出,金额近4亿元。相比去年12月初最近一次52亿元净卖出,力度并不大,而上周北上资金交投活跃,总成交金额再度刷新了历史纪录。

同期,南下资金成交额维持千亿量级,并维持连续7周持续递增式净买入,上周以净买入206亿港元,创下单周最高金额。

进一步来看,北上资金已经三周增配A股标的,持股比例环比增至0.51%,而上周A股大盘深度调整,中小创指数创下近两年来单周最大跌幅,但北上资金逆市加仓。据e公司推算,北上资金持有中小创板块平均比例环比增幅最大,期间持仓市值逆势增加了32亿元。

中小板公司海康威视和三花智控获北上资金加仓力度最大,分别达6.36亿元和5.32亿元,创业板中,北上资金持有东方财富对应市值增加1.49亿元,已连续两周领先其他创业板互通标的,最新持股比例达1.83%。

相比,金融板块被北上资金出货。作为龙头股,中国平安前两周罕见19亿加码,上周北上资金“变脸”减持,持仓市值缩减12亿元,建设银行、兴业银行、浦发银行、招商银行等均被“出货”。

6、中央一号文件全面谋划新时代乡村振兴

6、中央一号文件全面谋划新时代乡村振兴《中共中央国务院关于实施乡村振兴战略的意见》4日由新华社受权播发。按照产业兴旺、生态宜居、乡风文明、治理有效、生活富裕总要求,对统筹推进农村经济建设、政治建设、文化建设、社会建设、生态文明建设和党的建设作出全面部署。

一号文件对资本市场影响几何?我们还是看看券商研究报告如何说的:

安信策略研报指出,整理2004年至2017年的数据发现,农林牧渔板块在一号文件发布之前上涨概率不高,涨跌幅表现也较弱。但是在一号文件发布后涨幅和上涨概率都有大幅的提升。发文一周内,板块在超过半数的年份中实现上涨。一号文件发布后1个月内,农林牧渔板块上涨概率100%。

按照今年中央一号文件内容,哪些农业板块及龙头将会受益?机构们连夜进行了解读。

中泰证券:沿着乡村振兴战略发展措施的思路和鼓励方向寻找投资机会,主要是两方面:一是拥有较强研发实力和整合实力的企业,重点推荐种子标的隆平高科,建议关注登海种业,节水灌溉标的大禹节水,动保行业的生物股份和中牧股份;二是重点推荐能带领当地农村发展的龙头企业,尤其是能够将产业技术教授予农民的生产模式,畜禽养殖行业中的温氏股份、牧原股份、正邦科技,以及饲料行业的海大集团、大北农、新希望等。

海通证券:精准扶贫是乡村振兴的重要内容之一,牧原股份、温氏股份、雏鹰农牧、正邦科技等上市养殖龙头公司近年来通过在贫困地区发展养猪产业,很好地践行了国家鼓励的产业扶贫,带动了贫困地区社会经济的发展和振兴,也有利于自身业务规模的快速发展壮大。

天风证券:土地流转市场空间广阔,足以诞生千亿市值公司。预计2017年至2018年有望是政策深化年,2019 年开始迎来土地流转的实际爆发,并助力土地流转龙头企业迎来发展机遇。重点推荐个股:

苏垦农发:土地经营效率高,盈利能力强,估值低,对应2018年估值不足21倍。

北大荒:土地面积最大(约1200万亩),改革弹性大。

象屿股份:公司资产价值高,市净率仅1.1,流转模式成熟。

辉隆股份:市值小,弹性大,业绩高增长,对应2018年估值仅22倍。

7、1000亿建仓A股

今年以来刚过1个月,偏股新基金的募集规模就逼近1000亿元大关,成为A股市场重要的新增资金来源。

从近期公布的基金净值走势来看,有不少新基金成立后建仓迅速,其中就包括发行时获得资金追捧的爆款基金。

Wind统计显示,截至2018年2月2日,今年以来已有61只偏股基金产品(含主动股票、混合、指数三类)成立,募集规模达到了983亿元,其中,募集规模超过20亿元的爆款基金达到12只,贡献了近780亿元的规模,贡献比例约八成。

8、本周399.62亿市值限售股解禁,环比下降40.24%

8、本周399.62亿市值限售股解禁,环比下降40.24%数据显示,本周(2月5日-2月9日)共有38家公司限售股陆续解禁,合计解禁量25.58亿股,按2月2日收盘价计算,解禁市值为399.62亿元,较上周解禁市值668.68亿元下降40.24%。

从解禁市值来看,解禁市值居前三位的是:康泰生物(58.21亿元)、中天科技(53.54亿元)、南京新百(44.87亿元);

从个股解禁量来看,解禁股数居前三位的是:中天科技(4.55亿股)、神州高铁(4.28亿股)、久其软件(3.33亿股);

从解禁股份占比来看,占总股本比例前三位的是:久其软件(46.83%)、数据港(35.71%)、康泰生物(30.44%)。

9、茅台集团举行会议出“大招”:确保茅台酒价平稳、供应有序

2月2日下午,茅台集团举行茅台酒市场工作会,传达中央有关部门的会议精神,要求从讲政治的高度,全力抓好茅台酒的价格稳定和市场供应。春节期间,茅台要求所有经销商必须把库存的茅台酒全部投放到市场,近期进货的市场投放率不低于90%。茅台销售公司要在春节前保证7000吨以上茅台酒供应。

10、团伙自制假金块,骗走工行邮储信用社190亿

2016年5月的一天,陕西潼关县农村信用合作联社(以下简称“潼关信合”)的职员们准备处置一批质押在银行的黄金。然而,令人震惊的一幕发生了,他们发现,这批黄金居然是假的!“金块”的外表虽然是黄金,但里面都是钨。

这些假黄金到底来自何处、来自何人?

今年2月2日,银监会的一则通告,让这起离奇案件水落石出。

原来,有人为了骗贷款,将这些假黄金质押给了多家银行。几年间,总额高达190亿元的贷款,就这样被假黄金骗走了。详情可点击(惊炸190亿黄金大案!工行等19家银行逾100人被罚,骗贷手法大揭密!)

银监会表示下一步将继续坚持依法监管、严格监管、公正监管、廉洁监管,坚决刹住乱象,坚决治愈沉疴,着力防范化解银行业风险,引导银行业回归本源、专注主业,坚决打好防范化解重大金融风险攻坚战。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)