沪港深基金遭遇选择难题 银华嘉实东吴三产品暂“垫底”

来源:证券市场红周刊 作者:张桔

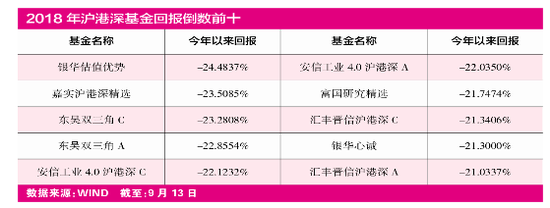

港股的大幅回调也让鏖战香江的内地机构们叫苦不迭,特别是沪港深基金。Wind资讯显示,截至9月13日收盘,陆港通基金(内地)中,若将A、C类分开计算的话,今年以来回报低于-20%的产品已经达到19只,今年以来回报在-10%~-20%区间的产品达到124只,另外还有129只目前的年内回报为负值;而年内回报为正值的产品仅有24只。在这份榜单中,银华估值优势、嘉实沪港深精选、东吴双三角暂时排在了倒数前三位。

接受《红周刊》记者采访时,中邮基金相关人士分析,在港股方面,沪港深基金上半年明显增持了保险、医药和石化行业,重仓股票也主要集中在腾讯、友邦保险、石药集团、中国生物医药等大市值企业;而沪港深基金近期的配置思路一定是尽量避开手机设备、汽车等首当其冲受到贸易战影响的行业,多配置一点在防守性的公用行业上。

开年迄今沪港深基金收益惨淡

2017年全年,香港股市气势如虹,沪港深基金也因此获益而赚得盆满钵盈。但2018年,港股的大幅回调让多数沪港深基金措手不及。沪港深基金所重仓持有的品种都出现大幅回调。如腾讯控股开年以来的下跌幅度已经超过了20%,融创中国、碧桂园等去年领涨的内房股均出现了较大幅度的回调。

再比如一度是东方红系沪港深基金所独家青睐的重仓股品种的复星医药,今年基金一季报时,复星医药(AH)还同时位列于东方红沪港深的十大重仓股之列;然而该股A股和港股开年迄今分别跌幅已经超过了35%和40%。当然“受挫”复星医药某种程度上只是拖累东方红系沪港深基金的一个缩影,去年年终排名居前的沪港深基金今年几乎遭遇集体滑铁卢。例如,中海沪港深价值精选2017年凭借全年44.33%的净值增长率在同类基金中排名居前,但2018年迄今净值增长率却仅为-13.18%;富国沪港深价值精选的情况稍好,去年全年的净值增长率约为41.59%,但2018年迄今净值增长率却仅为-9.58%;嘉实沪港深精选去年全年的净值增长率约为51.43%,杀入年终十强,但今年迄今净值增长率约为-23.51%,其在281只同类基金中仅仅排在了第221位。

有趣的是,《红周刊》记者注意到,2017年一度因为少配或者零配港股遭遇诟病的沪港深基金,它们今年的业绩也是一样满目狼藉。例如创金合信沪港深研究精选,从去年三季报到今年二季报的四份季度报表显示,公司十大重仓股未曾出现过一只港股,2017年,该基金全年实现净值增长率仅约为2.90%,在同类基金中排名靠后;而2018年迄今,该基金的净值增长率仅为-15.17%,其在同类基金中的排名同样在千名开外。

当然,也确有沪港深基金因为轻仓或空仓而表现稍强。如前海开源沪港深汇鑫和前海开源沪港深优势精选躲过了今年的调整,两基金股票仓位分别为0.65%和0.09%,其大部分资产投资于债券、银行存款上。

此外,《红周刊》记者也注意到,泰康兴泰回报沪港深对股票投资也比较保守,但是二季报中还是持有20%左右的仓位;从行业上看,其主要配置了食品饮料、医药生物、家用电器等防御性较好的板块,但是基金主要收益来源还是在今年以来不断增配的利率债和高等级信用债上。

“榜尾”基金缘何业绩不佳?

从目前的榜单来看,银华估值优势、嘉实沪港深精选、东吴双三角暂时排在了倒数前三位,而这三只产品今年以来净值增长率下跌均超过了22%,三只基金业绩落伍的原因实际各不相同。

嘉实沪港深精选基金的现任基金经理是张金涛和张丹华,而2017年基金的业绩亮丽很大程度上是沾了港股走牛的光,从去年三季报以来的逐季季报看,在基金重仓股中出现过的港股包括了中国粮油控股、中国太平、腾讯控股、瑞声科技、广汽集团、比亚迪电子、中国软件国际、中国东方航空、工商银行、新华保险等等,可以说港股投资占据了其中相当大的份额。

值得注意的是,在该基金经理今年一季报总结中表示:“H股跟随美国的调整幅度有所超出我们的预期,叠加港币的弱势也对投资港股资金的收益率造成了一定的不利影响;而港股经过调整后,估值吸引力重现,尤其是大金融行业。”照此逻辑分析,二季报中,中信银行、紫金矿业、中国软件国际、工商银行、中国东方航空、中国太平、新华保险等7只港股仍然齐刷刷地出现在重仓之列;但在二季报总结中,基金经理未再对港股的投资逻辑和投资得失发表只言片语的见解。

有鱼基金高级研究员王骅对《红周刊》表示,就该基金调仓分析,在二季报的前十大重仓股里,已经找不到腾讯控股、瑞声科技的身影,取而代之的是华东医药、中国东方航空股份,同时格力电器获得了大幅增持;但基金的股票仓位却有所减少,从一季度末的91.28%降至二季度末的85.21%。调仓的思路是对前期涨幅较大的个股及时获利了结,港股中的腾讯控股和瑞声科技都是属于这种情况。不过,基金持仓的整体逻辑并没有变化,重点仍在低估值的价值股和稳定成长的消费和医药股。

对比来看,东吴双三角的情况则并不相同:从成立时间上推测,这只成立于2017年12月5日的次新基金或许仅在建仓期赶上了港股牛市的末尾而已。值得注意的是,从今年的两份季报来看,该基金在港股重仓股的选择上发生了较大转变:一季度,瑞声科技和腾讯控股进入了十大重仓之列;而二季度,虽然这两只股票退出了十大重仓之列,但结合该基金半年报来看,上半年该基金曾买入蒙牛、五矿资源、比亚迪、腾讯、瑞声科技、紫金矿业、周黑鸭等港股,累计买入这些股票的金额均超出期初基金资产净值的2%。

对此,有不愿具名的基金分析师向《红周刊》记者指出,从净值走势上看,东吴双三角在建仓后便经历了腾讯的大跌,随后虽然减持了腾讯在内的港股,但基金经理几乎没有踩中过任何的热门板块,仅打新而来的深信服获得了明显收益。

沪港深基金配置难题如何化解?

那么,对于内地的沪港深基金来说,接下来面对的首要难题就是如何在三个市场中合理地配置资源了。

接受《红周刊》记者采访时,新浪仓石基金策略设计师戴彤彤建议,首先可以在基金约定的投资比例范围内,适当降低或平衡配置内地和香港市场的股票;其次就是要加大对上市公司基本面的研究,香港市场和A股上市公司主体虽然大体相同,但两地的投资者结构差异明显。香港市场基本以境外机构为主,是非常看重基本面的;虽然也会有内地的资金参与、有一些短期机会,但中长期的投资逻辑还是要重点看公司的营收增长、管理层、治理结构、竞争壁垒和行业景气程度等等。

而在沪港深基金上发力较早的富国基金则对此持有类似的观点。接受记者采访的某位人士指出,对未来市场整体环境,H股与A股是可以联动看待的。目前,市场受制于中美贸易摩擦及国内宏观经济走弱两大因素压制,但估值层面的“便宜”仍然给予了一定的“安全垫”。这两大因素对市场产生压制,但从绝对估值上看,目前是足够的便宜,无论是PE、PB均处在历史低位,港股恒生指数PE估值处在历史中枢负一倍标准差的位置,故目前对市场整体观点偏中性。对未来行情的判断,需要更多的信息出现“更可测性”后再做动态调整。

“在市场震荡、波动性增加的情况下,需要适当控制仓位。就富国沪港深价值精选基金来说,2018年二季报显示,基金仓位69%,其中港股仓位40%左右,A股仓位29%左右。”他进一步向记者表示。

而相比上述两位的出言谨慎,前述接受采访的中邮基金人士则更具信心。“短期我们并没有过分看淡,配置思路方面,正如之前所说,配置仍偏向高股息和价值投资,主要投资行业龙头企业,为防止市场短期震荡做好保护;因为龙头企业占有率正在快速提升,环保成本提高了行业的门槛,资源和市场进一步向龙头集中。我们会完全避开川普关税有关的股票,行业方面以消费必需品、银行、公用股为主。”他向《红周刊》记者如是表示。■

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:常福强

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)