文/新浪财经洛杉矶特约撰稿人 周宇 [微博]

当音乐响起就要跳舞。这是华尔街的条件反射。在各大央行的歌声里,市场已然翩翩起舞。同时,宽松的货币政策重启了实体经济的杠杆化。虽然塞浦路斯救助带来的短期波动难免,但信贷扩张与风险交易的结合,终将推动这一轮牛市渐入高潮。只有当通胀重来,这场盛宴才将曲终人散。

随着道琼斯工业指数连创新高,今年以来,美股已上涨逾10%,为1991年来最好的同期表现。在债券市场上,作为避险天堂的10年期国债收益率逐渐攀升并一度突破2%。高收益债券延续了去年的良好势头,信贷息差持续收窄。市场的乐观情绪正与日俱增。

美国市场的红火,带动了全球风险交易的活跃。在欧元区、日本、和英国,虽然经济均处在衰退,但股市却大幅上扬。投资者们一反过去三年的恐惧与犹豫,义无反顾的涌入风险资产中。在他们眼里,似乎寒冬已经过去,春天正在来临。

在央行[微博]的歌声里

风险资产在短期内的大幅上涨难免令人怀疑投资者是否过度乐观。但回顾过去三年,从欧债危机到中国硬着陆再到财政悬崖,投资者面临着许多重大的宏观风险。但随着这些风险得到遏制或已经实现,市场所面临的宏观上的不确定性正在逐渐减少。

宏观风险的降低应该归功于各大央行的保驾护航。美联储每月850亿美元的资产购买,给了投资者十分明确的信号:美联储正尽其所能压低利率,刺激经济增长并鼓励风险交易。在欧元区,当德拉吉说将不惜一切代价保卫欧元时,投资者所恐惧的欧元区解体的可能性在未来数年内已经被排除了。至于日本与英国,在央行行长换人后,投资者对央行宽松政策的预期更是前所未有。

从强调维护物价稳定,到讨论设定名义GDP目标;从重申物价与就业的双重职责,到暗示容忍通胀短期内高于目标水平。各大央行在过去几年的言论表明,在当前条件下,经济增长的目标优先于未来通胀的考量。

当音乐响起时,你就要跳舞。这是华尔街天生的条件反射。随着宏观风险开始消退,而宽松政策仍在持续,投资者终于相信了央行的决心。在各大央行的春天的歌声里,市场已经翩翩起舞。

信贷扩张再起

除开央行的支持外,美国基本面的改善也是推动投资者信心的重要因素。在薪资税普遍上调后,美国经济复苏依然强劲。零售数据连续环比上涨并在二月份创下5个月以来的最快增速。二月份的就业数据显示,美国非农部门新增就业23万6千人,失业率降至2008年12月以来的新低。

带动经济回升的,是房地产市场的强劲复苏。从去年下半年开始,美国房市走出了多年的低迷,价格开始出现反弹。新屋开工数,房屋销售数量与价格均大幅攀升。拥有房产的家庭得益于房价上涨所带来的财富效应。美联储的一项研究显示,房价上涨对于消费的拉动平均而言是股价上涨的四倍。房价的反弹,加之股市的坚挺,抵消了财政紧缩带来的冲击。

不仅如此,房地产市场的回暖带动了建筑业的复苏。自从2009年下半年经济走出衰退以来,就业人数距衰退前仍有约300万人的空缺。其中建筑业的职位流失占了170万。在过去几个月,建筑业的复苏开始拉动就业。每月新增就业人数中来自建筑业的比例正持续上升。(图1)

图1. 美国建筑业新增就业在私人部门新增就业中所占的比重。

图1. 美国建筑业新增就业在私人部门新增就业中所占的比重。但问题是,家庭的财富效应在现阶段主要提振的是信心,而非现金流。在多数人的税后收入下降的情况下,消费增长又从何而来?在低利率的环境下,借贷就成了唯一的答案。去年四季度,美国家庭部门的负债在两年以来首次环比上升,从信用卡、车贷、到住房按揭贷款均出现增长。美国家庭部门的重新杠杆化,意味着新一轮的信贷扩张的开始。

趁现在享受好时光

在央行的宽松政策下,信贷扩张一旦开始就不会轻易的结束。随着消费者开始借贷消费,企业订单和雇佣将出现回升。存于公司和银行账上数万亿的闲置资金将逐渐流入经济体中,从而带来经济增长的良性循环。由此,信贷扩张带来的经济增长与风险交易的结合,将推动这一轮牛市继续攀升。

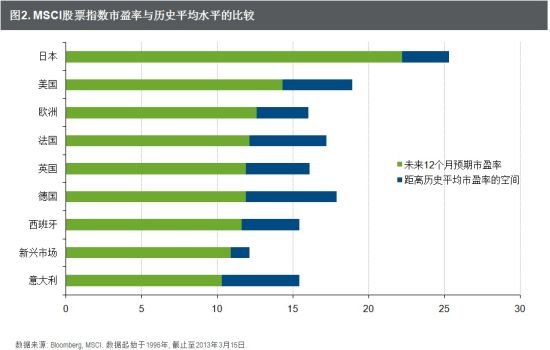

根据MSCI主要国家的股指的市盈率,许多国家的估值依然低于平均水平。当前风险资产的价格虽难说便宜,但也依然有上涨空间。(图2)鉴于低利率的环境,强健的公司资产负债表和充裕的现金流,公司债券违约率将继续处于低位,信贷息差可望继续收窄,而市盈率的进一步扩张并非不可能。

图2. MSCI股票指数市盈率与历史平均水平的比较。

图2. MSCI股票指数市盈率与历史平均水平的比较。虽然随着经济复苏,市场对于美联储提前收紧货币政策的担忧也在增加。但鉴于失业率依然高企,经济产出仍远低于潜在水平,且通胀压力在短期内尚未抬头,联储在现阶段并没有提前结束宽松,提高利率的理由。

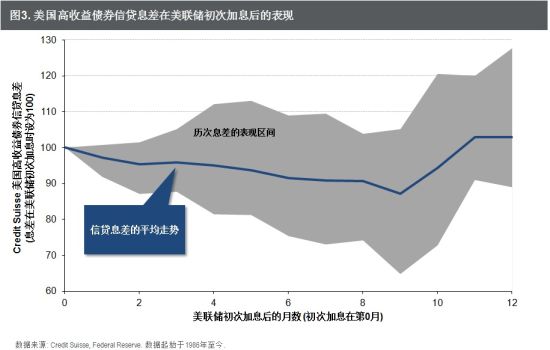

即便美联储开始放缓资产购买甚至结束宽松,也并不意味着牛市的立刻终结。在过去25年,美联储共有5次货币宽松时期。当美联储试图扭转政策开始加息后,风险资产并未立即掉头向下。以高收益债券的信贷息差为例,在过去五次美联储初次加息后,有四次信贷息差继续收窄。(图3)究其原因,是因为美联储若要收紧政策,则意味着经济在加速扩张。当经济表现良好时,风险资产仍将在一段时间内受益其中。

图3. 美国高收益债券信贷息差在美联储初次加息后的表现。

图3. 美国高收益债券信贷息差在美联储初次加息后的表现。当然,这并不意味着市场将直线上涨。眼下,波动性指数处于历史低点,保证金交易创下新高,还有许多技术指标均表明市场短期内上涨的动能已经疲软。宏观风险虽然减弱,但并未完全消除。市场的回调应该只是一个时间问题。然而,任何短期内的宏观风险,都将被央行进一步的宽松政策所抑制。回调并不会从根本上改变牛市的驱动力 - 宽松政策与信贷扩张。

道德风险

但与此同时,各国中央银行家的宽松政策正纵容着道德风险。与往次不同,这次纵容的不仅仅是投资者,还有各国政府和消费者。央行宽松政策的初衷,是买来更多时间让政治家施行结构性改革,让家庭修复自身的资产负债表。可如今,以往的结构性问题并未根本解决,但宽裕的流动性掩盖了一切。政治家们随着市场上涨开始松懈,消费者忘了先前的痛,开始重走借债消费的老路。道德风险正与日俱增。

是的,全球央行的春天之歌使得市场随之起舞,在流动性的盛宴中,市场的狂欢可能因为踏错脚步而停止。但只要音乐继续,风险交易的舞步终将重启并渐入高潮。好日子会一直持续。但当通胀最终来临,央行被迫紧缩时,市场在过去几年所担忧的结构性问题,恐怕又将重新浮出水面。正如巴菲特所说,只有当流动性退潮的时候,你才可以看得出谁在裸泳。届时,以往信心满满的中央银行家们,可能就不得不在保增长与反通胀之间做出痛苦的抉择。

题外话

塞浦路斯的救助

就在本文即将完稿时,欧洲领导人对于塞浦路斯的救助方案也正式出台。其中最引人注目的,是塞浦路斯政府对所有储户的存款立即增税以筹集资金。虽然塞浦路斯的银行系统充斥着来自俄罗斯富人的存款,但普通民众的储蓄同样也难逃厄运。

无论该议案最终是否表决通过,潘多拉的魔盒已经打开。塞浦路斯国内已经出现大规模银行挤兑。鉴于塞浦路斯的规模,其银行系统的动荡并不难平息。但如何使欧洲其他国家的民众,尤其是在同样负债累累的欧猪五国,相信他们的储蓄不会被课税,是欧洲领导人接下来要面临的大问题。

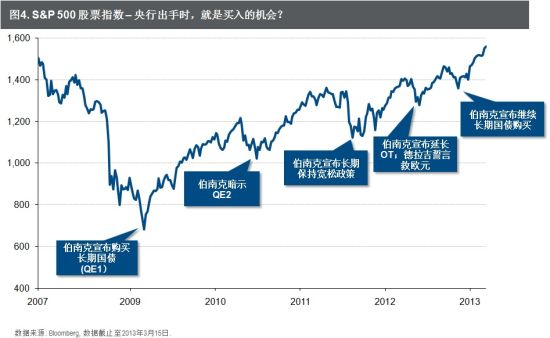

几乎可以确定,市场短期内将出现显著调整甚至动荡。在最坏的情况下,欧猪五国的存款将重新开始流失,政府债券收益率会再次飙升。然而,作为最后贷款人的欧洲央行终将出手。随着德拉吉扣动他拥有无限火力的火箭筒,市场的下跌最终又将被证明是一次买入的机会。(图4)

图4. S&P 500 股票指数 - 央行出手时,就是买入的机会?

图4. S&P 500 股票指数 - 央行出手时,就是买入的机会?值得一提的是,在过去几年,政府向储户课税的行为并不鲜见。在金融危机后,包括美国在内的许多国家已通过维持实际负利率的手段在隐性地剥夺储户的存款。归根到底,发达国家经济增长的模式离不开债务,以至于所谓的去杠杆化从来不可能通过紧缩或收入的可持续增长而实现。最终牺牲的只能是债权人,无论通过显性的违约,或是隐性的通胀。

本文仅代表个人观点,与其所在公司立场无关。本文中的信息和所表述的意见仅供参考,并不构成对任何人的投资建议。在任何情况下,本人不对任何人因使用本文中的任何内容所引致的任何损失负任何责任。

(本文作者介绍:就职于美国某大型资产管理公司,从事全球宏观经济和投资策略研究。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

文章关键词: 华尔街 塞浦路斯 货币政策