文/新浪财经纽约站记者 罗绮梅

日本在美投资失败是战利心理、对外管理困难、对本土和政治气候判断失误以及文化差异的综合结果。当年竞标洛克菲勒中心,三井、住友、三菱更是不惜一切代价哄抬标价。头脑发热地非理性投资最终导致全盘皆输。最近万达拿下的洛杉矶地产项目,竞标者包括恒大和某香港财团,竞争也十分激烈。中企在美会重蹈日本覆辙吗?

经济大背景似曾相识

70年代到80年代初,日本经济以制造业为代表产业快速发展,金融和贸易地位迅速上升。同期美国经济一蹶不振。自1971年之后,美国对外贸易开始习惯逆差事实,美国商品国际竞争力明显下降。而其中,主要的贸易逆差国就是日本。

80年代初,美日关系亲密,1985《广场协议》的签订使美元对日元和马克(当时德国货币)等主要的货币有序下调。一时间,日元大幅升值。

中国经济在21世纪头个十年仍处于高速发展状态,中美贸易也不断加深。根据美国相关部门数据,仅2005年,美国对中国贸易逆差达2016亿美元,激增24.5%。

根据2010年国内生产总值(GDP)数据,中国超过日本,已成为全球第二大经济体。此后,经济放缓和转型成为关键词。

而2010年前后的美国经济,则处在08次贷危机之后的迟缓复苏阶段。前所未有的货币政策实施(QE)虽为复苏打了强心针,但宾夕法尼亚大学沃顿商学院教授Sam Chandan对新浪财经表示,“目前美国经济恢复十分初期、十分缓慢。”

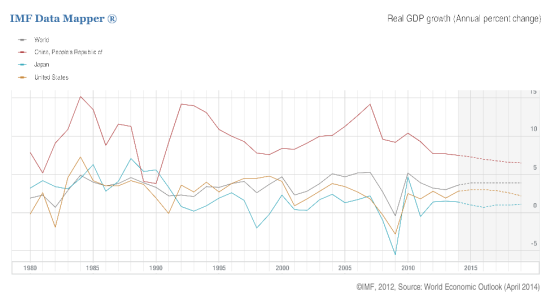

1980年至2014年全球(灰色)、中国(红色)、日本(蓝色)、美国根(橙色)实际GDP增幅比较图(图片来源:国际货币基金组织IMF)

1980年至2014年全球(灰色)、中国(红色)、日本(蓝色)、美国根(橙色)实际GDP增幅比较图(图片来源:国际货币基金组织IMF)不难看出,日本和中国“登陆”美利坚大陆投资的自我经济环境和美国当时经济状态有一定相似点,但不同之处仍在明显。

货币政策上,《广场协议》令日元大幅升值与QE推出使得美元大幅贬值虽方法不同,但所起作用堪称眼熟。这也是为什么众多人对美国会不会利用货币政策像“对付”日本般“搞垮”中国十分提防。

日本来美投资的失败

宾汉麦卡勤律师事务所合伙人村濑悟(Satoru Murase)在2011年发表文章总结日本在美投资失败经验为:战利品性质般的交易和错误心理、对在美业务的管理困难、对本土和政治气候的判断失误以及文化差异。

《广场协议》之后,感觉到“马上有钱”最明显的则是日本企业。当时,日本对美投资手笔之高调、数目之频繁,让老美吓了一大跳。而真正具有代表性的则为1989年的两单收购案:日本三菱房地产8.46亿美元购得纽约地标性建筑洛克菲勒中心及其拥有者洛克菲勒集团51%股权;索尼以34亿美元收购美国哥伦比亚电影公司。

日本企业之间的竞争心态也使得很多大手笔买卖丢失了理性投资的支撑。这一点尤其体现在洛杉矶和纽约的房地产投资上。美国著名财经作家迈克尔-刘易斯在《太平洋断裂》中就讲述了三井、住友、三菱三家日本企业如何在纽约房地产市场争夺购买地标建筑,好令对方难看、为自己涨脸。就拿最后洛克菲勒中心竞标价为例,三菱与三井在最后回合竞争中的报价相差超过4个亿美元。

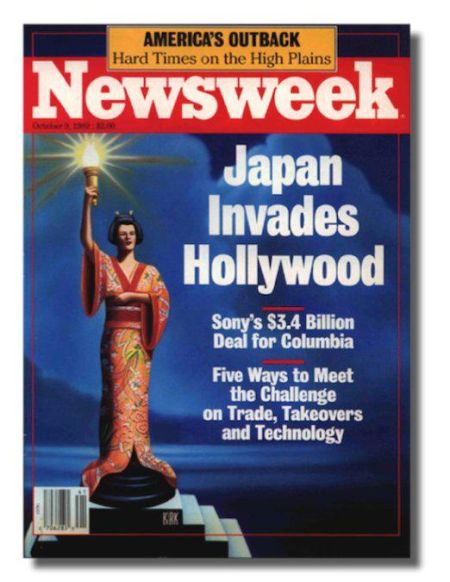

看似亲密的美日关系,在当时也让日本人轻视了本土政治气候的变化。当具有代表性的美国公司被日本企业收购,老美们心理着实难受。1989年下半年的《新闻周刊》的封面,代表美国精神的自由女神直接身穿和服,封面故事更以《日本入侵好莱坞》为标题,报道了哥伦比亚电影公司收购案。20世纪初欧洲国家为表达对东亚威胁其地位用了“黄祸”形容反感之意,而这一词语也开始在80年代的美国复苏。

1989年的一期《新闻周刊》封面,直接把自由女神像的服装改成了和服,并以《日本入侵好莱坞》为题作为封面故事报道哥伦比亚电影公司收购案。

1989年的一期《新闻周刊》封面,直接把自由女神像的服装改成了和服,并以《日本入侵好莱坞》为题作为封面故事报道哥伦比亚电影公司收购案。文化语言差异和管理风格冲击也为另一日本企业在美投资失败原因。日本为单一名族非移民国家,而美国为典型多种族移民国家。当日本高管进驻被收购的美国企业时,所产生的不适甚至适得其反不言而喻。笔者(新浪财经驻纽约负责人)去年仍在纽约中城日本银行办公楼前的街口目睹一位日本女职员反复180度鞠躬送老板离去的场景。

《广场协议》、日本自身内因等最终导致日本经济泡沫破灭。90年代起,经济通货紧缩出现,日本最终进入“失去的十年”,在美国的风光无限也随之一去不返。

中日来美投资差异

到底这几年的中国人与当年的日本人来美国投资有啥不同?中国企业来美能否避免日本遭遇的出现?

资深房地产顾问公司Rockwood Property董事长欧阳默(Omer Ozden)置身中美金融贸易多年。他向新浪财经表示,以纽约房地产投资为例,中日来美投资差异化十分明显。

欧阳默总结称,中国房地产来美投资源自草根作用:先是个人投资者,再是企业机构投资者。(相关阅读【哪些中国企业在纽约买楼了?】)这一点在日本来美投资潮中并未体现。80年代的日本投资者中机构投资者占绝对主导,且如前文所说,竞争时头脑发热,缺乏理性。

“他们当时是根本不削于与美国投资人和当地政府合作打交道。中国企业在这一点上十分聪明。一是以合资形式与本土企业建立合作,打起交道;另外眼光长远,考虑到世代作用,而不像日本人,当时只在乎一个经济周期内的表现。”

宾夕法尼亚大学沃顿商学院教授Sam Chandan专注房地产方面研究,他对新浪财经表示,“从目前看来,中国房地产在美投资商态度是谨慎小心的。但不排除中国企业之间的竞争开始激烈。

笔者(新浪财经驻纽约负责人)了解到,最近万达[微博]集团中标的洛杉矶比佛利山市威尔谢尔大道9900号项目就是和恒大以及另一香港财团一起竞标的,但各自开出的地价叫价差距不超过3500万美元。

另一方面,日本商人当时来美置业主打牌为不动产,尤其在洛杉矶跟纽约。但中国商人来美买房建楼新闻频频曝出之前,早就有能源、金融、建筑或其他实业上的参与投资。Chandan教授称,比起当年日本动则超过几亿或几十亿的来美收购动作,中国商人在美房地产的作为仍是不成气候。

中国企业在美投资注意事项

Chandan教授注意到,越来越多的中国房地产投资者希望进入美国市场,尤其是美国的大都会城市,如纽约、芝加哥、旧金山、洛杉矶等。仅就纽约地区而言,Chandan对新浪财经表示,“商用地产的要价上涨脚步远超美国经济复苏脚步,两个增幅的比例失衡有些令人担忧。”

同时,他观察到,再越来越多外国企业涌入美国大城市地产业时,美国本土开发商们却开始进入二三线城市。这些地区的投资回报比大城市可观,同时他们拥有“外来客”没有的资源:二三线城市的人力、物力资源。

目前,在美大多数中企投资房地产项目负责人均为华人,华人不集中城市吸引华人前去,恐怕难以做到。

但本土开发商的做法在给初来乍到的投资商们提一个醒:大城市房地产投资回报在被挤压。Chandan教授提醒,“融资难易程度通常决定项目施工进度,但置业收入的测算和准确预测将对投资收益其很大作用。”

从心理层面来说,日美关系一向亲密过中美关系。这与政治、文化和军事都有密切关系。一位在美国的华人教授这样形容,“日本的意识形态美国人是看得懂的。但对于中国,美国的态度还是有区别的。”

一方面,“雾里看花”使得美国人对中国资本有些“疏离感”,另一方面,过多“美国会像对付日本一般对付中国”的阴谋论也应克制。试问,日本人在1996年被迫卖出洛克菲勒中心的大楼时,难道为他们融资借贷的美国机构就没有受影响吗?这不简单是一个分国籍谈得失的时代。

Rockwood Property董事长欧阳默成功帮助鑫苑地产完成在纽约独立完成东河湾楼盘项目。他在对新浪财经分享成功经验时表示,在美国投资,一定要想清楚美国人需要什么。

比如之前参与的房地产项目有没有良好的美国客户会喜欢我们的项目是我们考虑的重点。没有中国家长想把自己的小孩扔进一个类似唐人街的圈子。“我们的考量是双赢的,既满足中国客户,又满足美国客户,”欧阳默表示。

“一定要想清楚美国人需要什么”还体现在村濑悟的报告中。他谏言,来美投资一定要想办法成为美国人的大雇主。换句话说,就是创造就业。

不管是之前的日本,还是现在的中国,能创造更多招聘美国人机会、带动当地经济的项目总是会得到或多或少的支持。这相当于是在帮政府和联储的忙啊,因为他们目前天天就在烦心这事儿。

(本文作者介绍:供职于新浪财经纽约站,“一周美股”主持人、制作人。美国纽约市立大学传媒文化系、经济系毕业。)

本文为作者独家授权新浪财经使用,请勿转载。所发表言论不代表本站观点。

《全球新闻眼》是一档由新浪财经全球记者和撰稿人团队为您呈现的原创专栏集。真相远比价值观更重要。敬请关注全球新闻眼微信公众号:全球新闻眼。扫码更方便。