如何在结构性行情中开展投资布局?新浪财经《基金直播间》,邀请基金经理在线路演解读市场。

来源:市值风云 作者 | 罗兰

流程编辑 | 小白

“

风云君非常怀疑金嗓子真实的债务水平以及偿债能力。

”

一、“金嗓子喉片,广西金嗓子”

当年有一句广告词特别火:金嗓子喉片,广西金嗓子。一到央视频道晚间黄金时段,这段广告就会循环播放,极为魔性。

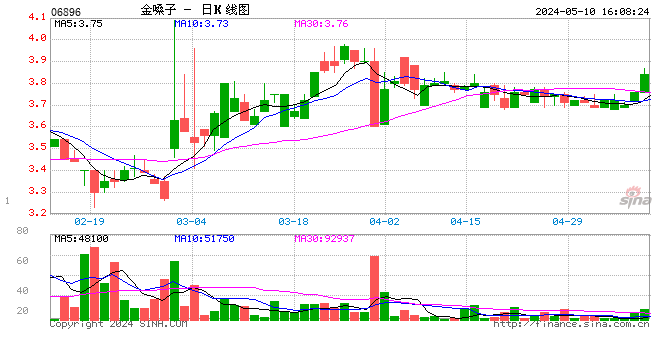

下面,风云君就和大家聊聊金嗓子背后的公司:金嗓子(06896.HK)。金嗓子全称金嗓子控股集团有限公司,是一家专门做润喉片的制造商,总部位于广西柳州市。

金嗓子的产品可分为三类:金嗓子喉片、金嗓子喉宝,及其他产品。

金嗓子喉片是公司的核心大单品,不过和大家日常的认知不同,金嗓子喉片并不属于食品,而是药品,并且已被国家食品药品监管局批准为非处方药,即OTC。

消费者无需处方,就可以在药店购买金嗓子喉片。

既然是药,那么肯定得有一定的疗效。根据金嗓子喉片的说明书,其主要用于:缓解因急性咽炎所致的咽喉肿痛、干燥灼痛、声音嘶哑。

成份有薄荷脑、山银花、石斛等。

金嗓子喉宝与金嗓子喉片虽然只有一字之差,但是前者是食品,后者是药品。

金嗓子喉宝是公司于2013年推出的无蔗糖成份的润喉糖,属于糖果类。细分一下,除了原味,金嗓子喉宝还有西洋参味、香橙味、罗汉果味等。

公司的其他产品主要指的是金嗓子草本植物饮料,也属于食品。

收入结构方面,金嗓子喉片一直是公司的核心大单品。2015-2019年,金嗓子喉片的收入一直占公司总营收的90%左右。

虽然金嗓子喉宝的收入占比从5.58%增长至8.41%,但比例依然很低。

至于公司其他产品,收入占比就更低了。

毛利率方面,公司整体的毛利率维持在70%左右,很高。

而较高的毛利率,就是靠金嗓子喉片拉动的。

对比一看,金嗓子喉片的毛利率在2015-2019年一直保持在75%左右,而金嗓子喉宝的毛利率则在60%上下。

也就是说,喉片的毛利率要比喉宝的毛利率高出近15个百分点。

二、不断提价的喉片

不管是金嗓子喉片,还是金嗓子喉宝,两者都是按盒来销售的,每盒净含量都是24g。

2015-2019年,金嗓子喉片和喉宝都在提价:前者从每盒5元增长到每盒6.4元,后者从每盒4.2元,增长至5.2元。

同期,单盒喉片成本以及单盒喉宝成本变动不大。

两者相比我们可以发现:喉片卖得比喉宝贵,但是成本却比喉宝低,这样就导致喉片的毛利率要比喉宝的毛利率高。

公司的销售方式以经销为主,因此,前面所说的价格并非消费者所购买的零售价格。

截至2019年12月31日,公司经销商数量超过550个。

由于金嗓子喉片贡献了公司收入的绝大部分,因此,公司的营收主要取决于喉片的销售量以及销售价格。

在2017年触底之后,喉片的销售量开始逐渐回升,在2019年达到1.13亿盒,不过这个销量仍然比2015、2016年的低。

同期的营业收入,从2017年的6.24亿元触底反弹,后增长至2019年7.97亿元,并超过2016年营收的最高点。

金嗓子的销售成本主要包括这么几项:包装材料成本、劳工成本、原材料成本等。

2019年公司营业成本里:46.5%是包装成本,原材料成本和劳工成本分别占比22.6% 、21.4%。

尽管金嗓子的毛利率一点也不低,但是Ta每年的销售费用很多,是占比最大的费用支出:2015-2019年,金嗓子的销售费用率保持在40%左右。

2017年的销售费用率更是已经接近50%。

按道理来说,金嗓子在渠道方面的支出肯定不会低,铺天盖地的广告可是需要白花花的银子的。

而且,金嗓子会在若干地区专门委聘一些推广商,做产品的推广与宣传。

同时,这些推广商还会帮助公司寻找地市级的分销商,并监督分销商的活动。

2018年10月,金嗓子首次在天猫平台开立金嗓子喉宝旗舰店,线上渠道的拓宽也是一笔不小的支出。

金嗓子的研发支出没有资本化的部分,研发费用先从2015年的229万元下降至172万元,后又逐渐回升至2019年的289万元。

同期研发费用率在0.3%左右。

虽然金嗓子主要做的是非处方药,但是和一般意义上的药企尤其是创新型药企不同:后者的研发费用率通常是比较高的,但是金嗓子的研发费用率,和普通的食品饮料行业差不多。

金嗓子每年都有一笔其他收入,金额不算小,主要包括政府补助、银行利息收入以及按公允价值计入损益表的金融资产投资收益等。

2015-2019年,其他收入占净利润的比例在15%-45%之间,显然其他收入不属于因经营主营业务而产生的收入,因此,我们需要对净利润做出一定的调整,即在原来的净利润基础上扣除其他收入。

不过,不管是调整前的净利率,还是调整后的净利率,两者的走势是基本一致的,都在2015-2017年间,经历了下滑,后来又都经历了V型反弹。

2018、2019年,净利率能够迅速回升,最主要的原因就是销售费用率大幅下降。

净利率在2016、2017年下滑的原因是不同的,2016年公司营收是增加的,只是销售费用增长幅度更大,导致净利润减少;而2017年的下滑主要系营收的减少。

销售费用从2015年的2.55亿元,增长至2016年的 3.19亿元,增幅约为25%,主要原因是公司在2016年向市场推出了新产品:草本植物饮料。

从目前的情况来看,这钱基本可以说是打了水漂,该产品并没有为公司带来多少收入。

相较于2015-2017年,经营性现金流净额和自由现金流在2018年均出现了明显的改善。主要是2018年公司的营收和净利润均有所增加,并且还对销售费用进行了严格的控制。

三、深陷诉讼风波,公司的负债究竟有多少?

风云君注意到从2015年到2019年,金嗓子账上的现金及现金等价物总体是减少的。

那么问题来了,公司把赚来的钱具体花在了哪里?

第一个去处是做投资。2016年金嗓子有一笔3.15亿元的可供出售投资。

具体投资标的是公司债券及票据。

第二个去处也是最主要的去处,就是购买固定资产。截至2019年末,公司物业、厂房及设备合计达到4.12亿元。

其中投入最大的是厂房。金嗓子在广西柳州市洛维工业集中区新建了一个药品生产基地,2019年上半年该工程基本竣工,并可于2019年年底进行投产,一旦全力开工可将金嗓子喉片的产能提升约57%。

根据金嗓子最新的业绩公告,受到疫情的影响,生产基地的生产工作被迫延迟。

算上新建的,金嗓子目前共有三个生产基地,但是公司并没有披露哪些基地关闭了,哪些又复工了或者还没复工。

金嗓子有少量的存货,主要是一些原材料和成品。

2015-2019年,金嗓子的存货周转率在3.5-5.5之间。

金嗓子每年都有非常多的应收账款及票据,数额在4个亿左右,其占营收的比例高达50%以上。

这也可以解释为什么公司的经营性现金流净额与净利润差那么多。

具体构成方面,应收票据是大头,占比超过70%,剩下才是占比20%左右的应收账款。

至于为什么有这么多的应收票据,金嗓子的解释是公司与客户交易的条款以信贷为主,信贷期限通常为3个月,主要客户可延长至6个月。

金嗓子的这种销售方式,实际上就是我们平常所讲的赊销,也即信用销售。

稍微科普一下,信用通常可分为商业信用和金融信用:

商业信用体现的是企业与企业之间,非金融类债权关系,在财报上对应的是应收、预收等项目;

而金融信用是金融机构对企业进行的贷款类业务,属于金融类债权。

赊销是商业信贷的一种,与金融信贷一样,都会产生利息,所不同的是,金融信贷产生的利息,是真正意义上的利息,在财务报表上写的也是利息。

赊销就不同了,企业延期支付货款时,会顺带多付一部分,这多出的“利息”全部算在商品的销售收入里,属于收入的一部分。金嗓子的应收票据是计息的,但是应收账款不计息。

这么多的应收票据,显然占用了金嗓子大量的资金。金嗓子没有长期负债,但是每年都有短期的计息银行借款,数额均不到1个亿。

计息借款中有的有抵押,有的没抵押,这近1个亿的短期负债,和账上6、7个亿的现金相比,貌似也不是很多?

别急,咱们可以看看金嗓子的中期财报。

2019年中期财报中,短期借款达到3.6亿元,占账上现金及现金等价物的比例已经接近50%,这个比例就不算低了。

而且这些借款中又有大约一半,是用应收票据质押给银行所形成的。

咱们再往前回溯发现,2015、2016年的中报,再次出现类似的异常情况。

2016年中报的时候,金嗓子已经成功上市,其短期借款为2.03亿元,而账上现金及现金等价物,只有2.85亿元。

虽然公司当时有一笔可供出售的投资,即价值4个亿的公司债券,但是这些债券已经全部质押给银行了。

2015年中报的时候,金嗓子还没上市,账上的现金及等价物只有0.93亿元,而短期借款已经达到1.43亿元,应收账款及票据更是高达2.59亿元。

基于以上数据,风云君怀疑可能存在如下情况:

临近年末或者半年末,金嗓子就会把大部分欠银行的钱还上,造成一种不是很缺钱的假象。但是实际上,公司是很缺乏流动资金的,否则Ta也不会在经营过程中找银行借大量的钱。而且,大部分还都是用应收票据质押。

应收票据分为银行承兑票据和商业承兑票据,前者由银行负责兑付,而后者是企业承兑,一旦该企业资金不足就无法按期兑付。显然,前者的质量更高,风险更低。

金嗓子说自己的应收票据全是6个月以内的,既没有逾期,也没有减值。

除了流动性风险外,金嗓子还涉及到或然负债的问题(备注:或然负债是指不会于财报上确认为负债的若干责任,但这些责任应于财报附注中披露)。

根据公告,牵扯到金嗓子的法律讼诉案有三件。

首先是金嗓子的子公司广西金嗓子食品有限公司(以下简称“金嗓子食品”)和上海星空华文国际传媒有限公司(以下简称“星空传媒”)的一宗官司。

2016年,为了推广和宣传新产品,金嗓子食品找到星空传媒,要求后者在节目中为其打广告,金嗓子食品先支付了1300万元,但因不认可广告效果,后拒绝支付剩下的尾款,星空传媒一怒之下将金嗓子食品告上法庭。

风云君从中国裁判文书网中了解到,法院的最终判决是要求金嗓子食品支付5167万元广告费给星空传媒。

官司败诉后,金嗓子食品竟然拒不执行。

于是星空传媒向法院申请冻结金嗓子食品的账户,却发现子公司账上只有100万现金,其余资产都在母公司名下。

2019年9月,金嗓子食品被列入失信被执行人名单,实控人江佩珍被列为限制消费人员,也即老赖。

江佩珍是金嗓子食品的实控人,也是上市母公司金嗓子的董事局主席。

而母公司的实控人、副主席曾勇,正是江佩珍的儿子。

在2018年的年报里,金嗓子因这场官司而确认的或然负债为5167万元,但是当时董事局认为自己有足够的理由胜诉,结果在2019年的业绩公告里,这笔或然负债完全消失了,公司提都不提。

2019年金嗓子的净利润为1.68亿,如果扣减0.52亿元的或然负债,净利润就只剩1.16亿元。

风云君很奇怪,为什么金嗓子宁愿让主席成为老赖,也不愿意还钱呢?

2019年公司账上的现金及等价物有5.77亿元,短期负债只有0.96亿元,按理说,完全有能力把5千多万的欠款还上。

另外的两宗官司,情况也差不多,都是子公司因拖欠广告代理商的广告费而成为被告。

前文说过,金嗓子是比较重视营销的,但是近几年的销售费用增长比较缓慢,难不成是由于公司经常拖欠广告费造成的?

四、总结

在2017年之后,金嗓子的各项盈利指标均出现好转,这主要得益于喉片价格的提升以及销量的回升。

但是我们也要看到,这家公司确实存在一定的风险,可疑的地方不少。

不管是流动性风险,还是公司到处拖欠代理商的广告费,这些数据与事实,让风云君非常怀疑金嗓子真实的债务水平以及偿债能力。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张海营

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)