抄底机会在哪里? 【立即开户,领取福利】

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

【中金策略|海外】美国大选结果对政策和市场的影响推演

来源: Kevin策略研究

美国大选追踪(4):大选结果对政策和市场的影响推演

经过了4天胶着的等待,大选结果在北京时间今天凌晨(金麒麟分析师)基本落定。美国主流媒体基于最新的选情情况,预判并宣布拜登基本锁定大选胜局成为新一届(46届)总统、并将于2020年1月20日宣誓就职。拜登随后在北京时间今天早上正式发表了胜选感言,但到目前为止特朗普总统并未承认败选。

针对大选选情的最新情况,我们点评追踪如下,供大家参考。

一、大选结果:拜登在宾州获胜意味着基本锁定胜局

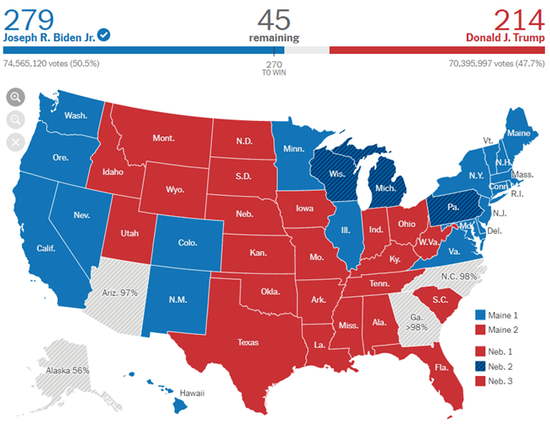

如我们在此前的一系列对大选的追踪中所分析(《美国大选追踪(3):选情依然胶着,“拜登交易”继续》),大选进入加时赛后宾州成为最后制胜关键。随着拜登基本锁定在宾州的优势(目前计票比例98%,领先3.7万票),大选结果也基本清晰。加上宾州的20票选举人票,拜登已经拿到了赢得大选的足够选举人票(279 vs. 特朗普的214)。在这种情况下即便剩下还未完全出结果的四个州(亚利桑那、北卡、佐治亚、阿拉斯加,总计45张选举人票)全部为特朗普所赢得,也不足以改变大局了。

正是因为如此,包括美联社(AP)、华盛顿邮报、纽约时报等主流媒体均宣告拜登赢得大选,将成为新一届第46届美国总统,其搭档Kamala Harris将成为美国历史上首位女性总统。

此次大选创下美国选举历史上多项记录。除了Kamala Harris将成为美国历史上首位女性总统外,此次大选的投票率(预估超过66%)为过去百年以来的最高,邮寄选票超过9000万张成为影响大选最终走向的一个关键因素,也是争议和分歧最大的地方。

二、是否还会有变数?目前来看完全逆转翻盘的可能性已经较为渺茫

目前特朗普总统仍未承认败选,同时昨天其官方竞(金麒麟分析师)选网站和共和党全国委员会发表声明表示,将在几个关键州寻求法律手段。但从目前的情形来看,完全逆转的可能性已经较为渺茫。

一方面,各州对于重新计票的门槛有一定要求,例如最关键的宾州要求差距小于0.5%的话会自动触发重新计票、佐治亚州也是差距小于0.5%可以申请重新计票,密西根和威斯康辛州则要求选票差距小于2000票或者1%以内可以申请或触发重新计票。目前看,佐治亚州务卿已经表示将重新计票,密歇根和威斯康辛由于票数差距较大不满足条件,最为关键的宾州目前差距也高于自动重新计票门槛(0.55%)。另一方面,现在特朗普团队尚未拿出非常明确的选票欺诈的证据(密歇根一个县由于软件错误将6000张选票算到拜登名下,但后来已经被纠正)。

因此,后续的法律纠纷依然可能存在,但对于市场而言,只要不出现非常大幅且系统性的选举投票欺诈证据,那么大选的喧嚣和不确定性可能也就将逐渐过去。

三、新的政治格局:最终可能性最大的组合将是拜登+民主党众议院+共和党参议院

众议院方面,虽然民主党失掉4个席位,但目前已经锁定215个席位(218为多数),因此大概率仍是民主党掌控。

相比之下,参议院结果最终结果可能要等到1月5日才能最终出炉,主要是由于佐治亚的席位没有任何一方获得50%以上的多数,因此需要在1月5日重新选举。不过目前北卡和阿拉斯加均为共和党领先,因此共和党继续拿下50甚至51席的微弱多数可能性相对较大。

因此,综合来看,目前较大可能的是拜登获胜,但国会维持当前分裂现状(D+D/R)的组合,即我们在《美国大选的五种情形推演》中给出的情形二。

四、短期市场如何反应?大选喧嚣逐渐过去后,不确定性下降;市场回归基本面逻辑

短期而言,不论最终结果如何,对于市场而言,只要结果能够尽快且干净的出炉,都是偏积极的。不确定性的降低有助于缓解市场担忧情绪,尽管政策前景依然存在诸多变数,但是市场至少可以回归原有的基本面逻辑上。潜在的尾部风险是后续出现大规模的示威游行和社会动荡、或者逆转性的选票欺诈证据。

实际上,过去几十年的大选历史经验显示,美股在大选后往往表现不差。大选投票日过后直到明年1月份新一任总统就任,市场平均来看都有不错的表现,除了危机的极端年份。而且实现正收益的胜率也相对比较高。

五、政策组合影响?友好的(财政刺激)仍有可能、不友好的(如加税和监管等)将受制衡

虽然新一届政府和国会要到明年1月20日正式就职后才能推进,但市场会先行博弈相关政策的预期。

相比“民主党横扫”总统和国会两院的情形,我们上文中提到的目前看可能性较大的政治格局组合(D+D/R)固然要在部分政策上收到共和党的制衡,但在一定意义上,这对市场而言未必是坏事。

原因在于,结合拜登的主要政策主张以及总统和国会两院在权利上的分界(总统在外交和贸易上具有更大的自由裁量权;内政方面涉及到财政预算税收等都需要众议院发起参议院通过;高官确认则是参议院的职责),这一组合可能意味着保留了拜登政策里相对友好的部分,而影响相对负面的部分就没那么容易实现了。例如,

1)缩小版财政刺激还是有可能,特别是“救急”性质的疫情刺激(参议院共和党领袖McConnell已经表示将把讨论新一轮疫情刺激作为新一届参议院到位后的首要任务),而拜登施政纲领里长期规模的财政支持方案(如包括2.2万亿美元左右的新能源气候计划)不确定性会增加;

2)拜登在对外关系和贸易领域表面上比较温和的姿态,也可能短期内降低地缘紧张情绪,甚至不排除调降关税,当然后续科技领域的分歧仍值得关注;

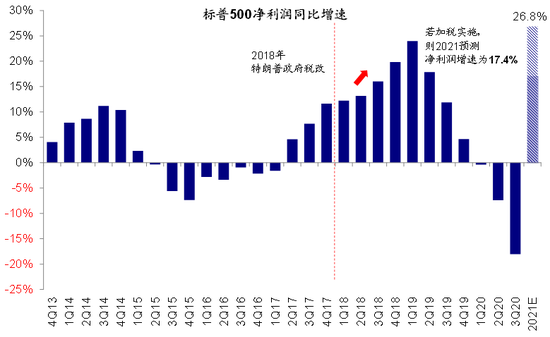

3)相比之下,相对不那么受市场欢迎的政策,例如大幅加税(我们测算,如果法定税率上调至28%的话,或拖累标普500指数2021年净利润7.4%,增速从当前市场预期的26.8%降至17.4%)、以及强硬的监管姿态(如提名Warren作为财政部长)则都可能受到共和党的制衡。

4)短期疫情可能是关注点。拜登在今天早上第一次胜选感言中已经表示将在周一任命疫情防控工作组。最新数据显示,美国目前日度新增确诊已经超过13万人,但庆幸的是死亡率依然不高,甚至低于8月份第二波疫情高点。与欧洲重新封城的严厉封城措施不同的是,目前美国疫情严重的各州尚未采取大规模复工逆转措施,因此对短期增长的相应可能比欧洲小,但持续时间预计比欧洲要长。

从资产价格角度,这一政治组合和政策主张,如我们在《美国大选的五种情形推演》分析,对风险资产并非坏事,缩小版规模的刺激预期和加税风险的下降,同时或将推升利率、并短期内压制美元。

但回到基本面逻辑,我们在《海外资产配置之库存周期:如果新一轮补库周期开启》分析,我们判断面临常态化疫情导致的库存低、供给慢、需求稳共振局面下,美国开启新一轮补库周期驱动的基本面修复大方向本来也没有假设以非常大规模的财政刺激作为前提条件,大选的不同结果区别更多体现在政策力度和修复斜率,是一个路径问题。因此,风险资产仍是我们的首选,建议配置顺周期方向、以及受益于美国需求+中国供给的中美联动逻辑市场和标的。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:陈志杰

![[可爱] [可爱]](https://n.sinaimg.cn/commnet/2018new_keai_org.png)

![[可爱] [可爱]](https://n.sinaimg.cn/commnet/2018new_keai_org.png)

APP专享直播

热门推荐

万斯大笑自曝白宫争吵原因:就是这一问激怒泽连斯基 收起万斯大笑自曝白宫争吵原因:就是这一问激怒泽连斯基

- 2025年03月04日

- 09:55

- APP专享

- 扒圈小记

5,541

5,541

吕国泉委员:建议每周上班不超44小时

- 2025年03月04日

- 11:32

- APP专享

- 扒圈小记

5,397

5,397

在白宫质疑泽连斯基着装,美国记者称遭死亡威胁

- 2025年03月04日

- 08:18

- APP专享

- 北京时间

4,157

4,157

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 12:10:51

【美元指数跌破106 创三个月以来新低】美元指数跌至12月10日以来的最低点106,跌0.5%。欧元兑美元涨至12月10日以来的最高点,至1.0543美元,上涨0.5%。 -

趋势领涨今天 11:03:04

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 10:16:30

【欧盟执委会主席冯德莱恩:欧洲准备大幅提高国防支出】欧盟执委会主席冯德莱恩表示,欧洲准备大幅提高国防支出;提议新的工具,将向成员国提供1500亿欧元的贷款用于国防投资,新工具可用于支持乌克兰。欧盟将提议激活稳定与增长公约中的国家免责条款。并表示,重建欧洲防御能力可能会动员近8000亿欧元,以实现安全和具有韧性的欧洲。 -

数字江恩今天 09:50:13

只是明日来说,关注3310位置,这个位置只要跌破,那么再次回踩就开始了。 -

数字江恩今天 09:50:02

5分钟图来看,大盘再3300区间的反抗如昨日预期,但今日的反弹力度明显弱于昨日。3300区间的反抗,无论如何都难以突破图上的3140-3220红色轮谷线,只能在之下震荡。而本周的回踩并未结束,震荡之后,还有一次回踩新低。【更多独家重磅股市观点请点击】 -

数字江恩今天 09:49:48

板块方面,昨日强势的新能源今日回踩最大,特别是电池类;而昨日特别弱的科技和机器人(sz300024)、军工今日则大多反弹。本周一二两日,再缩量的条件下,市场还是走得题材轮动,而没有连续炒作热点。 -

数字江恩今天 09:49:42

A股两市今日成交5687 + 8668 = 14355 亿人民币,持续缩量较为明显。大盘早盘略微探底后,缓慢反弹,只是反弹力度低,仅仅收涨7个点。个股方面超过75%的红盘收盘。 -

数字江恩今天 09:49:35

回踩仍未结束 -

北京红竹今天 08:19:38

3、缩量调整属于良性成交额跌破1.5万亿,全天成交额1.44万亿。还记得以前讲解过的知识点吗?大量资金铺在前,横盘整理必要看,只要资金不流出,后市拉升可期盼。可以看看现在的DS和人形机器人(sz300024),里面的滞涨品种,基本上大多数都属于这样的结构。日线级别上涨段确立,一笔反弹之后现在都是缩量回踩的。这一波市场调整,就是又给一次进场机会,现在需要做的就是等待,和提前选好你要玩的个股。一旦三十分钟级别二买确立,干就完了。 -

北京红竹今天 08:19:32

2、人形机器人(sz300024)大涨人形机器人(sz300024)依然是主线没问题,大级别上涨也没结束呢,只是从缠论上来说,它短期的调整没结束呢,今天的反弹也是修复。昨晚公开直播就有聊过,今天恒生科技、人形机器人(sz300024)都会有修复反弹,但就是调整结构的过程。之前判断要调整,就是因为五分钟级别2个中枢上涨,并且出现了三买,现在三买已破,对于以缠论为根的交易者,就要等待盘整之后再考虑进场,也就是再次回落一波,到最后一个中枢之内。