感知中国经济的真实温度,见证逐梦时代的前行脚步。谁能代表2019年度商业最强驱动力?点击投票,评选你心中的“2019十大经济年度人物”。【我要投票】

【广发策略】“抱团”调整去向何方? ——周末五分钟全知道(12月第1期)

戴康 俞一奇 广发策略研究 今天

报告摘要

●“抱团松动”,仓位挪向何方?

回顾2009年以来四轮大型抱团当中的四次“抱团”松动调整,历次重仓品种仓位下行都对应此前低估值、低持仓但出现正向变化品种的仓位提升。

● “抱团”行情松动调整,具备什么共性?

高持仓品种/低持仓品种的相对估值到达高位是“抱团”调整的基础,而“抱团”品种的基本面(预期)边际弱化或低持仓低估值品种出现确定性较高的边际强化是触发调整的契机。相对估值处于高位的组合,投资性价比对边际变化的敏感度相应提升,因此更易发生换仓调整,低估值底部加仓的弹性也通常更大。

● “抱团”回归重新聚集需要什么条件?

1)“抱团”品种盈利预期无虞;2)高-低估值剪刀差收敛至性价比重新合适;3)反弹品种难以形成趋势性力量,相对盈利增速差收敛或反超未持续。

● 历次“抱团”松动回顾。

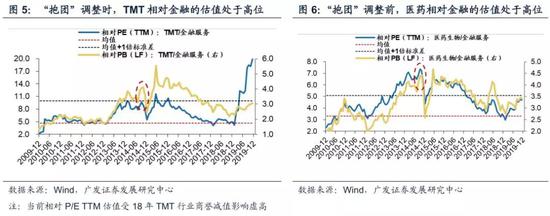

1)18H2,食品饮料/金融的相对估值和持仓均在高位,伴随对白酒业绩的担忧升温,以及信用条件、股权质押风险以及风险偏好三者修复,金融板块率先企稳获得超额收益,随后小盘股迎来上涨。但伴随白酒业绩预期企稳、盈利增速差继续走阔,仓位重回“抱团”。2)17年3Q,消费/周期的相对估值和持仓处于高位,环保限产周期品价格上行,周期盈利预期增强,仓位流出家电等消费流入有色等周期板块。之后工业品价格快速回落,消费类盈利稳健上行,资金重新流回消费“抱团。”3) 14年4Q,TMT和医药相对金融的估值和持仓处于高位,央行提供流动性支持带来金融板块盈利改善、风险下行的预期,TMT“抱团”松动,金融明显加仓。然而经济下行阶段金融板块的盈利修复持续性偏弱,成长板块则凭借外延增速进一步呈现逆周期特征快速上行,“抱团”修复重新聚集。4)2010年4Q-2011年1Q,必需消费“抱团”松动转向周期,仍为相对高估值、高仓位阶段。经济复苏预期+加息收紧流动性助推周期盈利改善并压制高估值,但之后经济二次探底复苏预期落空,11Q1重回消费“抱团”。

● 秋收冬藏,低估值如地产链龙头“三剑客”将受益于“抱团”资金溢出。

维持9.22《暖寒之间》以来的判断,A股仍处慢牛中的震荡期,配置低估值——猪通胀约束高估值继续“上拔”,而地产链韧劲、基建扩张预期升温、PMI超预期进一步助推高-低估值剪刀差收敛,优选地产链龙头“三剑客”(重卡/建材/工程机械),耐心等待高景气品种估值消化后中期布局的机会。本次“抱团”调整的修复需等待:1)高-低估值剪刀差收敛;2)地产链景气度韧劲不再或随后工业品补库存不及预期;3)猪通胀预期下降改善流动性预期减轻“抱团”品种估值水平的抑制。

● 核心假设风险:

经济下行超预期、盈利超预期波动,海外不确定性。

报告正文

1核心观点速递

1. 本周“抱团”品种依然表现较弱,我们自9月22日以来转向《暖寒之间》——率先提出“暖的时候别激进”,A股进入金融供给侧慢牛中的震荡期并调整配置顺序,首要关注低估值,市场表现基本印证。之后我们在10月13日《风格切换的动力和蓄力》等数篇周报中反复提示风格切换向“低估值”板块:高低估值剪刀差收敛是本,边际景气催化为辅,猪通胀约束流动性较难支撑高估值品种继续“上拔”,而地产链景气度有韧劲、基建扩张预期升温则将进一步助推高-低估值剪刀差收敛。本周市场表现地产链条继续领先。

回顾近几轮“抱团”松动,通常都对应此前低估值、低持仓但出现正向变化品种的仓位提升。相对估值到达高位是历次“抱团”调整的基础,而“抱团”品种的基本面(预期)出现边际弱化或低持仓低估值品种出现确定性较高的边际强化是触发调整的契机。2009年至今出现过四轮大级别的“抱团”行情,分别为07-09年的金融、10-12年的必需消费、13-16年初的成长、以及16年至今的消费。在几轮“抱团”行情当中,也曾多次出现过“抱团”松动调整。触发原因通常为:1)“抱团”品种的盈利预期边际弱化;2)或是政策、经济基本面、流动性环境出现变化,使得此前低持仓低估值的品种发生正向改变。“抱团”的回归修复,则往往伴随“抱团”品种盈利预期无虞、高-低估值剪刀差的收敛、以及逆袭品种在反弹之后并未形成趋势性的力量(相对盈利增速差无法持续收敛或反超)。当前我们维持对于低估值地产链条的推荐,兼具三重确定性的地产链龙头“三剑客”(重卡/建材/工程机械)将继续受益于“抱团”资金溢出。

2. 2018年6月-11月的“抱团”松动(食品饮料),始于市场对白酒板块三季报盈利增速不达预期的担忧升温,下半年“政策底”的出现则抬升了风险偏好,部分板块(金融、部分周期、小市值公司)迎来估值修复,消费板块的“防御”溢价相应下行。“抱团”品种与低配品种的相对估值达到高位、在低配品种出现边际向好变化时“抱团”品种的相对投资性价比下行,则是触发“抱团”松动的必要条件。2018年6月开始市场对于白酒板块的盈利担忧逐步升温。而另一方面,下半年伊始,信用紧缩的预期缓和,金融板块率先企稳;而市场监管放松、民企定位和股权质押风险下行则对小市值公司的估值有所修复。本次“抱团”松动的修复,则由白酒板块在三季报之后市场重新评估认可业绩稳定性、经济增长承压顺周期板块盈利依然处于下行通道、盈利增速差未能收敛等因素共同作用。

3.2017年3季度,环保限产加码推动大宗商品价格快速上行,上游周期类行业盈利高位的持续性预期得到增强,使得此前“抱团”的消费(家电、休服、医药)投资性价比下行。本次“抱团”松动之时,家电与非石油开采的资源类相对估值亦处于高位。本次“抱团”调整的修复,则因为工业品价格和周期板块盈利增速在此之后快速回落,而消费类盈利增速却继续稳健上行,低估值板块未形成趋势性的强势力量,“抱团”-低仓位的业绩差异继续拉开。

4.2014年Q4出现的“抱团”松动,源自金融对TMT和医药生物的逆袭。彼时医药/金融、TMT/金融的相对估值均已到达09年以来的高位;医药生物、TMT的仓位占比处于09以来的绝对高位,而金融的持仓则为09年以来的绝对低位。2014年11月降息40BP。货币宽松、对金融机构的流动性支持带来了金融板块盈利改善、风险下行的预期。本次“抱团”调整的修复,盈利增速差预期再次分化是主要原因——经济下行阶段金融板块的盈利修复持续性偏弱,无法形成趋势性力量,而成长板块则凭借外延增速进一步呈现逆周期的特征快速上行。

5.2010Q4-2011Q1的必需消费“抱团”松动转向周期类,同样发生于必需消费/周期相对估值和相对仓位处于高位之际。中国在2010Q4开始加息、流动性环境收紧,但社融增速却依然在2009年34.7%的高基数上保持了27%的高增长,CPI和PPI均在2010年10月开始加速上行,经济复苏的预期愈发强烈。流动性收紧使得原本高估值的品种估值承压,而经济基本面的复苏预期则带来必需消费的防御溢价下行和周期品的盈利预期上修,处于相对估值高位的必需消费/周期板块自然进入换仓腾挪阶段。本次“抱团”调整的修复,则是2011年4月开始PMI持续下行、经济进入二次探底阶段(2011年下半年CPI和PPI均快速拐头下行、央行降息),复苏预期证伪,原本预期将收敛的必需消费-周期盈利增速差进一步走阔,行情重回消费“抱团”。

6.秋收冬藏,低估值地产链龙头三剑客将受益于“抱团”品种的资金溢出。我们维持9.22《暖寒之间》以来的判断,A股仍处于金融供给侧慢牛中的震荡期。本次“抱团”调整与历史类似,“抱团”品种与低估值品种的相对估值和相对持仓均处于高位,当前通胀上行预期下流动性较难支撑高估值品种继续“上拔”,而地产链景气度则显示出韧劲,基建扩张预期升温,PPI将企稳上行、工业品去库存周期近尾声,11月制造业PMI重回50.2超预期则有望进一步推动高-低估值品种的剪刀差收敛。参考历史经验,本次“抱团”调整的修复需要等待以下几个条件:1)高-低估值剪刀差收敛至性价比重新合适;2)地产链景气度韧劲不再,“抱团”品种与低估值品种的盈利增速差距重新走阔;3)猪通胀预期下降改善流动性预期减轻“抱团”品种估值水平的抑制。我们继续看好“地产链三剑客”逆袭好时光,当前市场给予地产链历史较高位的股权风险溢价与地产链景气度有韧劲的事实形成较强烈反差,市场定价将进一步纠偏与弥合。行业配置低估值:优选低估值地产链龙头(重卡/建材/工程机械),耐心等待高景气品种估值消化后中期布局的机会。

2

本周重要变化

2.1 中观行业

下游需求

房地产:Wind30大中城市成交数据显示,截至2019年11月29日,30个大中城市房地产成交面积累计同比上涨5.20%,相比上周的5.45%继续下降,30个大中城市房地产成交面积月环比上升10.38%,月同比下降7.46%,周环比上涨13.77%。

汽车:乘联会数据,11月第3周乘用车零售销量同比下跌19.0%,相比上周的-6.0%的跌幅扩大。

航空:10月民航旅客周转量为996.92亿人公里,比9月上升26.14亿人公里。

中游制造

钢铁:普钢综合价格指数微幅上涨,各地区钢价以升为主、各品种钢价以稳为主。本周钢材价格下跌,螺纹钢价格指数本周跌0.10%至4161.22元/吨,冷轧价格指数保持不变为4331.35元/吨。本周钢材总社会库存下降2.92%至757.69万吨,螺纹钢社会库存减少1.34%至283.24万吨,冷轧库存跌1.65%至105.83万吨。本周钢铁毛利下跌,螺纹钢跌3.10%至1124.00元/吨,冷轧不变为1048.00元/吨。截止11月22日,螺纹钢期货收盘价为3620元/吨,比上周下跌0.96%。钢铁网数据显示,11月上旬重点钢企粗钢日均产量198.91万吨,较10月下旬上升1.07%。

水泥:本周全国水泥市场价格环比继续上行,涨幅为0.4%。全国高标42.5水泥均价环比上周上涨0.36%至467.0元/吨。其中华东地区均价环比上周涨1.35%至535.71元/吨,中南地区保持不变为533.33元/吨,华北地区保持不变为453.0元/吨。

化工:化工品价格和价差涨跌相当。国内尿素涨2.08%至1684.29元/吨,轻质纯碱(华东)跌0.92%至1535.71元/吨,PVC(乙炔法)涨3.74%至6986.86元/吨,涤纶长丝(POY)跌0.10%至6921.43元/吨,丁苯橡胶涨1.38%至11250.00元/吨,纯MDI跌1.20%至17085.71元/吨,国际化工品价格方面,国际乙烯跌1.93%至796.71美元/吨,国际纯苯涨1.43%至657.50美元/吨,国际尿素稳定在220.00美元/吨。

上游资源

上游煤炭与铁矿石:本周铁矿石价格上涨,铁矿石库存下降,煤炭价格下跌,煤炭库存下降。国内铁矿石均价涨0.93%至758.75元/吨,太原古交车板含税价稳定在1370.00元/吨,秦皇岛山西混优平仓5500价格本周跌0.18%至544.00元/吨;库存方面,秦皇岛煤炭库存本周减少0.31%至637.50万吨,港口铁矿石库存减少1.07%至12383.41万吨。

国际大宗:WTI本周跌5.59%至54.69美元/桶,Brent涨1.23%至63.28美元/桶,LME金属价格指数跌0.30%至2749.00,大宗商品CRB指数本周跌1.99%至176.66;BDI指数本周涨19.00%至1528.00。

2.2 股市特征

股市涨跌幅:上证综指本周下跌0.46%,行业涨幅前三为电子(1.51%)、汽车(0.95%)和建筑材料(0.85%);涨幅后三为医药生物(-2.58%)、计算机(-2.71%)和食品饮料(-2.82%)。

基金规模:本周新发股票型+混合型基金份额为78.38亿份,上周为117.34亿份;本周基金市场累计份额净增加95.66亿份。

动态估值:本周A股总体PE(TTM)从上周16.38倍下降到本周16.30倍,PB(LF)从上周1.58倍下降到本周1.57倍;A股整体剔除金融服务业PE(TTM)从上周26.15倍下降到本周26.00倍,PB(LF)从上周1.98倍维持在本周1.98倍;创业板PE(TTM)从上周156.02倍下降到本周153.66倍,PB(LF)从上周3.53倍下降到本周3.47倍;中小板PE(TTM)从上周43.42倍下降到本周43.02倍,PB(LF)从上周2.54倍下降到本周2.51倍;A股总体总市值较上周下降0.48%;A股总体剔除金融服务业总市值较上周下降0.58%;必需消费相对于周期类上市公司的相对PB由上周2.53倍下降到本周2.47倍;创业板相对于沪深300的相对PE(TTM)从上周13.40倍下降到本周13.24倍;创业板相对于沪深300的相对PB(LF)从上周2.52下降到本周2.49倍;本周股权风险溢价从上周0.65%上升到本周0.68%,股市收益率从上周3.85%维持在本周3.85%。

融资融券余额:截至11月28日周四,融资融券余额9660.09亿,较上周下降0.70%。

限售股解禁:本周限售股解禁504.78亿,预计下周解禁394.54亿。

大小非减持:本周A股整体大小非净减持21.03亿,本周减持最多的行业是电子(-9.28亿)、传媒(-3.34亿)、医药生物(-3.08亿),本周增持最多的行业是公用事业(5.6亿)、交通运输(1.24亿)、农林牧渔(0.11亿)。

北上资金:本周陆股通北上资金净流入318.97亿元,上周净流入57.47亿元。

AH溢价指数:本周A/H股溢价指数上涨至129.42,上周A/H股溢价指数为127.32。

2.3 流动性

截至11月30日,央行共有2笔逆回购到期,总额为3000亿元;1笔国库定存到期,金额为600亿元;1笔央行票据互换发行,金额为60亿元;公开市场操作净回笼(含国库现金)3600亿元。截至2019年11月29日星期五,R007本周上涨18.67BP至2.69%,SHIB0R隔夜利率上涨40.80BP至2.356%;长三角和珠三角票据直贴利率本周都下降,长三角下跌26.00BP至2.20%,珠三角下跌20.00BP至2.30%;期限利差本周下跌1.49BP至0.52%;信用利差涨0.51BP至0.84%。

2.4 海外

美国:周二公布美国10月新屋销售年化月率-0.7%,低于预期值0.8%,与前值持平;周二公布美国11月咨商会消费者信心指数125.5,低于预期值126.8,低于前值125.9;周三公布美国第三季度实际GDP年化季率2.1%,高于预期值和前值1.9%;周三公布美国10月个人消费支出月率0.3%,与预期值持平,高于前值0.2%;

欧元区:周五公布欧元区11月消费者物价指数年率初值1%,高于预测值0.9%,高于前值0.7%;周五公布欧元区10月失业率7.5%,与前值和预期值持平;

英国:周一公布英国11月CBI零售销售预期指数21,高于前值1;周五公布英国11月GFK消费者信心指数-14,与前值和预期值持平;

日本:周四公布日本10月季调候零售销售月率-14.4%,低于预期值-10.4%,低于前值7.1%;周四公布日本10月失业率2.4%,与前值和预期值持平;

本周海外股市:标普500本周涨0.99%收于3140.98点;伦敦富时涨0.27%收于7346.53点;德国DAX涨0.55%收于13236.38点;日经225涨0.78%收于23293.91点;恒生跌0.93%收于26346.49。

2.5 宏观

11月PMI:中国官方制造业采购经理指数(PMI)为50.2%,比上月上升0.9个百分点,在连续6个月低于50%的临界点后,再次回到扩张区间;中国非制造业商务活动指数为54.4%,比上月回升1.6个百分点,表明非制造业继续保持增长态势,增速加快。

工业企业利润:1—10月份,全国规模以上工业企业实现利润总额50151.0亿元,同比下降2.9%,降幅比1—9月份扩大0.8个百分点。10月份,规模以上工业企业实现利润总额4275.6亿元,同比下降9.9%,降幅比9月份扩大4.6个百分点。

3下周公布数据一览

下周看点:美国公布11月失业率;欧元区公布第三季度GDP终值

12月2日周一:美国公布10月营建支出月率和11月ISM制造业采购经理人指数;欧元区和英国公布11月制造业采购经理人指数终值;

12月3日周二:欧元区公布10月生产者物价指数;

12月4日周三:美国公布11月ADP就业人数变动;

12月5日周四:美国公布10月贸易帐和10月耐用品订单月率终值;欧元区公布10月零售销售月率和第三季度GDP终值;

12月6日周五:美国公布11月失业率和12月密歇根大学消费者信心指数初值。

风险提示:

经济下行超预期、盈利超预期波动,海外不确定性。

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:王涵

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)