个人养老投资新时代,40家养老目标基金PK,你会选择哪一家?【寻2019基金业引领者】

【国君策略】峰回路转:盘整后的大涨意味着什么

来源:谈股问君

国泰君安策略团队

导读

当下,盘整后大涨意味业绩和货币政策的预期修正;后续,早周期表现超预期将带来经济预期上修,同时CPI并不会掣肘货币政策。市场将迎来“周期消费搭台,成长唱戏”行情

摘要

历史上,盘整后的大涨是因为什么?历史上盘整后的大涨有3个近似的时间点:1)2016年3月2日上证综指上涨4.26%,但在5月进入盘整期,5月31日上涨3.34%,而后市场从2900点上涨至3200点。5月31日的大幅上涨受到6月纳入MSCI指数概率提升以及深港通落地时间临近的双重催化,券商保险等金融股强势爆发。2)2015年4月16日上证综指上涨2.71%,而后经历半个月盘整,5月19日当日上涨3.13%,而后市场从4300点上涨至5178点。2015年5月19日的大涨是因为市场关注的国企改革、新兴产业等事件进一步升温(国企改革相关文件、中国北车正式退出、“战略新兴产业板”等),国企改革概念股、科技股强势爆发。3)2009年2月6日上证综指上涨3.97%而后在2月中下旬进入盘整,3月4日当日上涨6.12%,而后市场从2200点上涨至3478点。2009年3月4日的大涨是因为经济预期的大幅修正以及两会期间政策暖风不断。

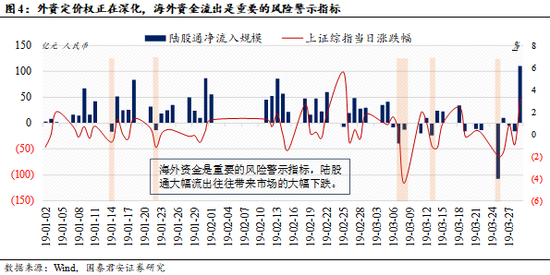

这次,盘整后的大涨意味着什么?业绩悲观预期修正下的外资流入趋势修复。3月以来市场的区间震荡盘整,一方面是两会后政策催化减少,另一方面是业绩暴雷的担忧加强。这些担忧在陆股通的流入节奏上反映更为明显。进入2019年以来,每次外资大幅流出总会带来明显盘整。我们认为,两大因素带来的此次盘整后的大涨:其一,贵州茅台、立讯精密等MSCI标的业绩超出市场预期,业绩忧虑暂消;其二,步入二季度,经济增长压力倒逼降准等货币政策推出,政策宽松预期再次泛起。同时,周五的大涨也暗示了一个重要的信号,外资流入是必然过程,外资大幅流出的风险正在降低。

我们的两点乐观:经济和CPI。(1)为什么我们认为一季度的经济比大家想的好?中观上,早周期领域改善明显超预期,挖机、起重机、重卡等销售表现超预期。从国泰君安证券研究在安徽、山东、河南等地区主机厂经销商行业调研来看,预计3月各类机械产品增长较好,这就意味着资本支出领域的超预期表现将会延续。宏观上,10Y-3M利差今年上升趋势异常明显,接近2016年的阶段性高峰,经济预期较为乐观。(2)为什么我们认为CPI不会造成货币政策约束?通胀制约货币政策甚至加息的关键点在于CPI和PPI同时上升导致的物价飞涨,而当前CPI和PPI出现较为明显的背离。供给原因导致的CPI被动上行较可控,而PPI走低下的通缩危机需要货币政策破局。

周期消费搭台,成长唱戏。第一,周期板块。虽然短期宏观层面尚不能看到数据体现,但中观层面早周期领域的积极变化已经发生,稳增长预期叠加低估值因素,周期板块将有明显表现。第二,消费板块。外资流入趋势再度确立,叠加地产后周期复苏,消费股配置行情再度到来。第三,科技成长板块。伴随基本面和业绩悲观预期释放,市场继续修复、风险偏好有望进一步提升,受益科技创新政策红利以及科创板辐射,科技成长概念主题如人工智能、氢能源等将迎来表现机会。

正文

1. 峰回路转:盘整后的大涨意味着什么?

中场休息过后,行情进入下半场。我们在《论今年市场的三个胜负手0324》中提出,近期盈利支撑疑虑增强,但是中观早周期领域表现超预期,今年经济改善预期有望进一步上修。上半场主导因素是资金,行情分两阶段展开——消费股行情和高风险特征类股票;下半场主导因素回归基本面——经济数据和盈利数据预期决定了市场方向。复盘本周行情,市场走势与基本面趋势吻合。临近月末,年报和一季报临近披露,本周周初市场离场观望的氛围浓厚,叠加1-2月工业企业利润累计同比仅-14%不及预期,基本面问题再次成为市场方向的“指示器”。周四晚上业绩数据(贵州茅台、立讯精密等)密集推出、亮点频现,年报不及预期雷落地,上证综指和创业板指分别应声上涨3.20%、4.10%。

历史上,盘整后的大涨是因为什么?年后的市场,我们可以看到明显的2个信号:以上证综指为例,2月25日的5.60%以及本周五的3.20%。以此为标准,我们筛选历史上类似的时点,以探究盘整之后的大涨是何原因。回溯历史,找到近似的3个时间点:1)2016年,经历年初的“熔断”,3月2日上证综指上涨4.26%确定上涨趋势,但在5月进入盘整期,5月31日上涨3.34%,而后市场从2900点上涨至3200点。2016年5月31日的大幅上涨,是受到6月纳入MSCI指数概率提升以及深港通落地时间临近的双重催化,券商保险等金融股强势爆发。2)2015年4月16日上证综指上涨2.71%,4月累计上涨18%,经历5月上半月的盘整,5月19日当日上涨3.13%,而后市场从4300点上涨至5178点。2015年5月19日的大涨是因为市场关注的国企改革、新兴产业等事件进一步升温(5月18日国务院办公厅发布的《关于2015年深化经济体制改革重点工作意见的通知》、中国北车正式退出、上交所领导再次强调“战略新兴产业板”等),国企改革概念股、科技股强势爆发。3)2009年2月6日上证综指上涨3.97%而后在2月中下旬进入盘整,3月4日当日上涨6.12%,而后市场从2200点上涨至3478点。2009年3月4日的大涨是因为基本面的悲观预期的修正,一方面是对于经济预期的大幅修正(从2008年11月的38.8修复至2009年2月的49,3月为52.4),另一方面是两会期间政策暖风不断,因此当日银行保险大幅拉升、上证50上涨6.88%。

这次,盘整后的大涨意味着什么?业绩悲观预期修正下的外资流入趋势修复。3月以来,市场一直处于2950-3100点区间震荡盘整,一方面是两会之后政策催化减少,另一方面是即将到来的业绩披露期,业绩暴雷的担忧加强。这些担忧在陆股通的流入节奏上反映更为明显。我们在《十张图看资金格局与后市机会0303》中强调,当前陆股通的持股比例为4.56%、基金持股的比例为4.41%,外资的定价权正在深化、其趋势或许更能反映问题。进入2019年以来,每次外资大幅流出总会带来明显盘整。我们认为,2大因素带来的此次盘整后的大涨:其一,贵州茅台、立讯精密等MSCI标的业绩超出市场预期,业绩忧虑暂消;其二,步入二季度,经济增长压力倒逼降准等货币政策推出,政策宽松预期再次泛起。同时,周五的大涨也暗示了一个重要的信号,外资流入是必然过程,外资大幅流出的风险正在降低。

2. 我们的两点乐观:基本面和CPI

为什么我们认为一季度的基本面比大家想的好?早周期领域改善明显超预期。资本支出领域,挖机、起重机、重卡等销售表现超预期。资本支出方面已经开始出现超预期表现,2月份主要企业挖掘机销量当月同比达到68.68%,为2018年6月以来高点,而主要企业汽车起重机销量当月同比达到101.8%,为2018年2月以来新高,2018年12月重卡(主要包括半挂牵引车、重型货车、重卡底盘)销量同比为25%,前值为5%。从国泰君安证券研究在安徽、山东、河南等地区主机厂经销商行业调研来看,预计3月各类机械产品增长较好,这就意味着资本支出领域的超预期表现将会延续。基于调研分项看:挖机1-2月销量增长40%,主流厂商预估3月增长20-30%;起重机1-2月增速超55%,预估3月增长30%,全年30%左右;桩工机械以旋挖钻为例,1-2月增长近50%,预估3月30%,全年20%左右;混凝土泵车1-2月翻倍,预估3月70%,全年70-80%增长,搅拌站、搅拌车1-2月也有40-50%增长,全年保持乐观。固定资产投资完成额增速自2018年9月以来持续上行,目前仍处于改善趋势中,2019年2月累计同比6.1%。

宏观维度上看,经济平稳走强的预期较明显。尽管2011年以来我国的固定资产投资同比增速处于下行趋势,但是下行过程中的节奏分化仍较明显。我们结合10年期和3个月国债收益率利差判断阶段性的经济强弱预期,当利差扩大意味着经济预期向好,利差缩小乃至为负意味着经济预期向差。利差反映的是经济预期,因此当期的利差能够反映未来某期的投资,从数据拟合的角度,将利差数据向前移动9个月两者拟合效果最优。可以看到,历年的春季躁动期间10Y-3M利差出现小幅上升,而今年上升趋势异常明显,接近2016年的阶段性高峰。因此,结合来看,宏观和中观相印证,将对今年经济改善预期形成进一步强化。

为什么我们认为CPI不会造成货币政策约束?下游通胀可控然上游通缩临危。当前市场上投资者担忧CPI上行对降准、降息等货币政策形成约束,我们认为当前是否宽松核心取决于上游通缩危机。历史上,通胀制约货币政策甚至加息的关键点在于CPI和PPI同时上升导致的物价飞涨,比如2004年10月CPI为4.3%、PPI为8.4%,央行开始加息;2010年10月CPI为4.4%、PPI为5.04%,央行开始加息。当前情形较之前有明显不同:其一,CPI和PPI出现较为明显的背离,CPI平稳有向上预期,PPI向下有通缩预期;其二,CPI上行并非需求带动,而是猪肉供给原因导致的被动上行。当前,2月CPI为1.5%处于可控范围内,然而PPI已下滑至0.1%,下半年工业生产走弱,PPI将滑落至负区间。货币政策锚定的是经济需求与实体企业投资环境,CPI固然重要,但与PPI背离、非需求推动型的CPI上升缺乏基础,通胀危机不高,反而工业通缩危机临近。

3. 今年投资的三个胜负手

经济表现超预期扰动众人心,关注今年投资三个胜负手。我们认为经济表现超预期将扰动市场众人心,投资应重点关注以下三个胜负:1)胜负手之一:保证前期投资收益兑现落袋。上半年市场表现强势,投资者收益之间分化较大。对于已经获得相对较高收益的投资者而言,保证前期投资收益能够兑现落袋,这是决定今年投资胜负手之一。2)胜负手之二:对后一阶段早周期结构性机会的把握。虽然短期宏观层面尚不能看到数据体现,但中观层面早周期领域的积极变化已经发生,而且有相关数据可供投资者跟踪,以资本支出、地产投资和耐用消费品为主导的早周期板块行情有望获得相对收益。在当前行情阶段末,或在下一阶段行情初,把握早周期板块结构性机会,这是决定今年投资胜负手之二。3)胜负手之三:今年年尾防风格突变风险。到今年年尾,投资相对强弱格局基本确定,但也存在着年尾风格突变,形成投资排名格局逆转的风险。在此阶段,收益排名相对靠后的主体可能利用市场阻力将对较小的金融蓝筹板块,带动市场风格突变,实现排名的快速上升。对于前期已在强势板块中取得绝对优势的投资者,需警惕年尾风格突变风险,这是锁定全年优势地位的占优策略。

周期消费搭台,成长唱戏。市场回调主要是前期获利盘丰厚筹码有兑现需求,经济和盈利的悲观预期或会激化这一需求。起跳前需要下蹲。随着市场趋于活跃,市场整体风险偏好提升,这将有利于行情更加稳固的展开。我们认为,后续主线可以简单概括为周期消费搭台,成长唱戏。第一,周期板块。虽然短期宏观层面尚不能看到数据体现,但中观层面早周期领域的积极变化已经发生,稳增长预期叠加低估值因素,周期板块将有明显表现。第二,消费板块。外资流入趋势再度确立,叠加地产后周期复苏,消费股配置行情再度到来。第三,科技成长板块。伴随基本面和业绩悲观预期释放,市场继续修复、风险偏好有望进一步提升,受益科技创新政策红利以及科创板辐射,科技成长概念主题如人工智能、氢能源等将迎来表现机会。

4. 周度市场表现

5. 估值情况

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张恒

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)