来源:微信公众号“丫丫港股圈”

12月23日港交所公告取消辉山乳业上市地位,曾经辉煌一时的辉山终于走向末路,而这一导火线源于2016年底浑水的沽空报告,暴雷后股价暴跌九成停牌,再引来名大银行的宙计以及深度检验。

做空机构的做空手段普遍预先向券商借入该证券出售,发布沽空报告,造成股价下跌、成交量放大后再从市场低价购买证券归还,赚取股价下跌的差价。

过去,做空机构的确令到二奶命的港股风声鹤唳。

不过随着南下资金参与度越来越高,如今港股的投资环境比过往已明显发生改变,外资沽空机构的报告对股价波动已大不如前,资金似乎变得越来越聪明,外资不再有恃无恐,可抽最后一口的烟蒂机会越来越少。

下面我们来盘点一下2019年十大被做空的上市公司,看看港股生态如何改变了。

做空后回升类

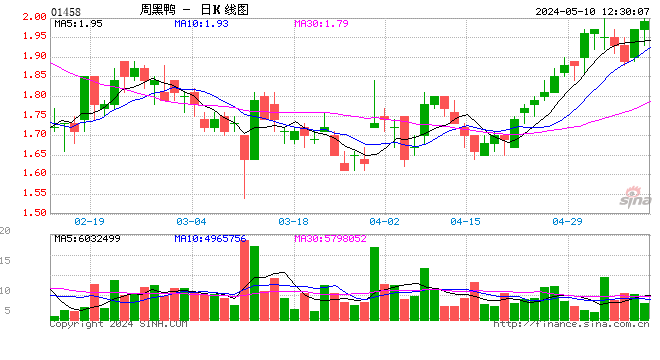

1、周黑鸭(1458.HK)

沽空时间:2019年3月6日-3月13日

沽空机构:艾默生

艾默生连续两份做空报告直指周黑鸭销售数据造假以达到利润虚增目的。

可惜的是连续两次的做空报告出来后隔天股价跌幅不到3%,之后9个月股价的走势更是回升至今5.74元/股,涨幅约65.90%,硬生生的被打了脸。

其实并不难理解周黑鸭为何被做空,上市前的靓丽的经营数据靓丽,上市后的变脸,以致引发上市前业绩注水的隐忧以及其“第一鸭”的市占率是否被隔壁的绝味鸭脖给抢了,这两大因素随着惨淡的业绩不断加深,令周黑鸭的连续两年的股价备受承压,跌至不到10倍。

虽然当时沽空量放到到300-400万股,但已大不如前,甚至过去的空头的已逐渐平仓获利,以至于沽空机构发表报告后,市场反应平平,因为股价已经反应了市场的忧虑。

对于之后的11月9日股价爆拉源于公司放开加盟业务,并于广西签署特许经营协议,放开加盟业务这一公告,但实际上该措施公司在年会以及半年业绩会已经有所提及并试验。

这公告引起市场对周黑鸭明年业绩重回增长的憧憬,过去场内资金筹码集中,拉升容易,股价上升之余又迫使空头回补,形成暴涨之势。

2、安踏体育(2020.HK)

沽空时间:2019年5月30日、7月8日

沽空机构:杀人鲸、浑水

安踏体育可以说是做空机构的常客,每隔一两年就会有沽空机构跳出来干它,质疑业绩造假。

沽空机构“杀人鲸”(Blue Orca Capital)、浑水(Muddy Waters Research)相继质疑安踏操控业绩增长。

其中“杀人鲸”创始人索伦达尔质疑安踏的会计及企业治理水平,尤其是旗下品牌FILA(斐乐)的营收不透明;浑水抛出各种观点,直指其利用分销商操控利润来粉饰其利润率,尽职调查的力度以及关联方的识别,显然这次浑水有备而来。

FILA收购前业绩平平,国内市场没法打开;被收购后,犹如披了一件黄金甲般在国内以及国际市场所向披靡,连年高增长,也是推动安踏业绩向好的因素之一。

至于是否控制经销商提高利润的行为在传统销售行业基本属于“名牌”,算是常规操作,如格力。

安踏之所以频繁被空实际有两大因素,首先是获利盘丰厚,投资者在任何一个时段买入至今都是获利的,推动股价上升是一直以来超预期的业绩,因此很容易被抓住心理,一旦有风吹草动很容易抛出结利,而这就是沽空机构所期待。

其次就是远高于行业的利润率以及常年业绩增长,这一点令人觉得很不可思议。

你来我往互怼后,安踏的股价没有像过去2018年6月那样出现连续下滑,当天跌幅仅在5%-8%,随即盘整回升。

受沽空机构影响不大的主要原因是南下资金增持安踏,截至2019年12月17日持股比例上升至约4.66%,这部分资金不外乎是国内机构以及小部分大户,此类投资者对安踏、投资有自身的见解,受沽空报告影响小。

而过去以外资定价为主,因此报告影响力大,容易引发挤兑效应。

3、波司登(3998.HK)

沽空时间:2019年6月23日

沽空机构:Bonitas

Bonitas做空报告指出波司登大幅虚增利润以及内部人士通过并购掏空上市公司,股价闪崩暴跌近25%至1.73港元后停牌。

随后波司登出澄清公告表示沽空报告内容失实,并在随后的业绩发布会上解释,给投资者信心。

复牌后的五连红,其中港股通持股比例从24日的3.88%上升至26日的4.22%,是股价上升的一大推动力。

在沽空出来前,国内各大券商发布看好波司登的报告,给出“买入”“增持“评级,被空后的波司登依然受到券商力撑。

过去公司处于业务转型阶段,从多元化的战略转变成聚焦“波司登”品牌,将重心、资源重新集中羽绒服主业,转型过程业绩存在较大的不确定性,因此容易影响投资者的确定。

但随后2018/2019财年业绩向好,尤其“波司登”羽绒营收68.49亿元,同比增长38.3%,业务转变取得成效,加上管理层的表现有利于投资者信心修复,因此随后股价缓慢回升,买卖双方基本就是互道“哈哈”。

4、金蝶国际(0268.HK)

沽空时间:2019年3月18日

沽空机构:David Webb

香港独立股评人David Webb指金蝶国际是一只“泡沫股”,随后两天股价跌幅共达17.18%至8.83港元/股。

随后的一个月内小幅回升,主要是南下资金增持所致,港股通持股比例从8.64%增加至4月3日的8.92%。

其主要是从投资物业公平值增加、净租金收入、一次性项目、政府资助后等多方面做空。

金蝶国际于2013年开始云转型,云服务收入高速增长但占比低,且该业务常年出现亏损,若不是传统ERP业务支撑,业绩并不是那么漂亮。

当传统ERP业务增速放缓后,而云服务尚未成气候,对公司实际影响极大。

这不,公司于2019年7月5日发出盈利预警公告,营收放缓以及股东权益占比下降30%-40%,接下来的两个交易日内跌幅达到15%至收盘价6.90港元/股,这还不算收到风声提前两天抢跑的机构,实际跌幅合计26.93%。

那份沽空报告以及盈利预警公告引发的持续下跌实际就是表明公司的核心盈利能力不强,引发部分投资者出逃。

不过至今金蝶仍获资金青睐,主要是部分投资者将其对标美股Adobe、Autodesk。

5、中国飞鹤(6186.HK)

沽空时间:2019年11月21日

沽空机构:GMT

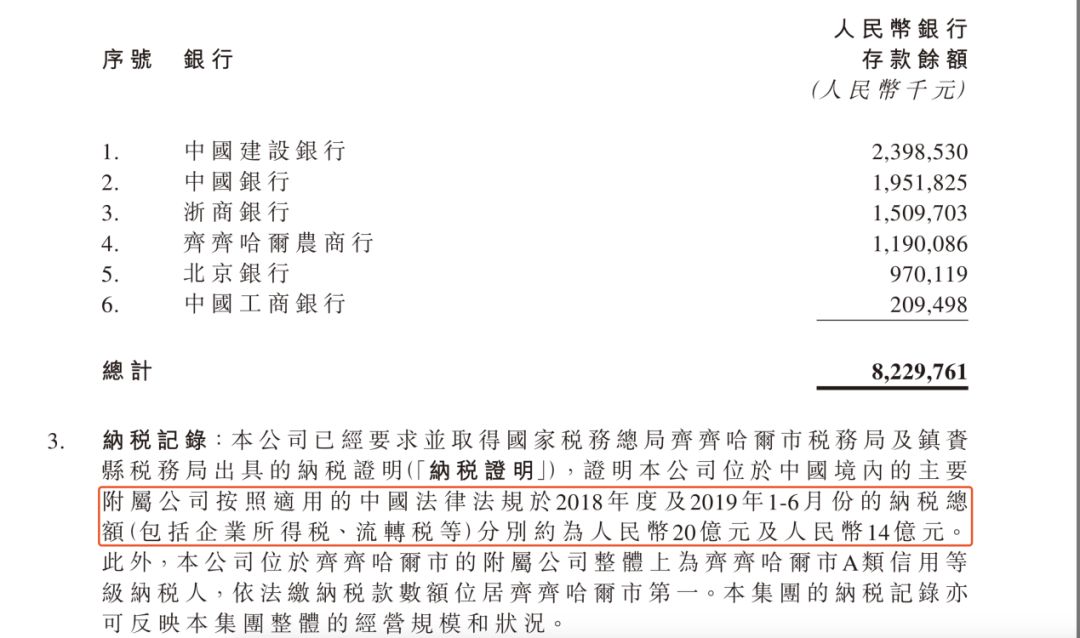

上市一周的中国飞鹤就被GMT发出做空报告,指出中国飞鹤一直以来的盈利能力强,现金储备多,但过去5年却从未支付过任何股息,这一点都不符合常理,而且IPO资金用途主要用于偿还债务,因此怀疑现金流造假。

对于乳业,香港市场有一种天然的担忧,前有辉山乳业、蒙牛、中国澳优,面对频繁暴雷的乳业股,市场也就不管三七二十一先跌为敬。

报告发布前的四天,资金很坚定出逃头也不回,至11月21日股价低至6.26元,上市迅速破发是否与这次沽空报告提前被小部分人知道不由而知。

随后公司停牌并迅速开机构电话会议,此后更是详尽披露了税务部门出具的公司纳税证明、银行机构出具的现金状况证明等相关资料以捍卫公司清白。

强有力的回应也令股价复牌后接二连三的上涨10%,至12月20日股价回升到8.06港元。

不过退一步来看,如果公司现金状况是真实的,五年未曾派息的铁公鸡是不是投资者者的菜,投资不过山海关成了业内的潜意识,但这些并不妨碍公司的上涨,毕竟投资就是一个愿打一个愿挨。

6、卡森国际(0496.HK)

沽空时间:2019年11月21日

沽空机构:杀人鲸

沽空机构杀人鲸(Blue Orca Capital)发布报告称卡森国际董事长及其家族通过谎报出售业务的收入和利润,

股价暴跌超过90.07%至0.43港元,之后股价连续两天神奇收回大部分失地至4元,两天升幅高达520%。

虽然21日-22日股价暴涨,但也不得不警惕,股东李如梁在这两天内以1.103港元、2.31港元分别减持1430.8万股、1185.2万股,持股比从8.08%下降至6.33%,至于是否担心股价无人兜底以至于慌忙中卖出,值得投资者思考。

此外公司问题不少,核心资产低价转让,更换审计师、财务总监辞职等这些都能在过往2015-16年公告、年报所知。

雅高国际迅速回升可谓是极个别特殊案例,至于为何受资金青睐,咱们想知奈何没人告诉。

做空阴跌类

7、澳优(1717.HK)

沽空时间:2019年8月15日

沽空机构:杀人鲸

杀人鲸指出澳优虚增中国区销售额、虚假交易、隐藏人力成本等问题。

当天股价跌幅20.11%至9.73港元,虽之后公司出澄清报告并另请独立第三方审计报表,但公司反弹无力,曾持续阴跌低至8.69港元,时隔三个多月,其股价并未恢复到做空前的12.18港元。

公司过去曾在2012年因账目不明,存在数笔“问题交易”虚增利润而停牌近两年,而这次又被传出虚增利润事件。

为何遭做空且股价仍未回升的核心因素有三,一是公司过往的前科影响投资者信心;

二是贵,当时最高价为16.68港元/股,30倍高于行业平均,虽至今几近腰斩,但近18倍的澳优仍处于行业中枢价值位;

最后是对公司未来的成长性的不确定,目前中国奶粉市场产能严重过剩,恶性竞争加剧的背景下却持续高增长,令人不得不心存疑惑。

其实对于澳优而言,完全作假没必要,但至于业绩有没有渗点水不好说。

8、 中国中药(0570.HK)

沽空时间:2019年2月20日

沽空机构:GMT

GMT发布做空报告指出中国中药多名核心高管离职、财务状况恶化等多方面问题。

该报告于2月22日在业内被公布,该日公司股价成交大增,大跌后迅速回升,当日的收盘跌幅仅为1.89%。

随后公司出澄清报告就企业治理、收购、财务逐一反驳观点。但似乎并没有振兴股价,股价持续了半年的阴跌至8月15日最低2.93港元,至今仍未回升到被空时的股价。

公司股价被做空后持续萎靡不振,正当投资者信心不足时,公司执行董事王晓春以4.98港元的价格减持1.1亿股,造成承压的同时管理层问题备受投资者关注;

此外公司过去增长依靠并购推动,内在增长性以及医药政策的不确定性,因此遭到抛售。

9、新高教集团(2001.HK)

沽空时间:2019年2月21日

沽空机构:空城研究

空城研究针对新高教集团出具的沽空报告指其IPO上市前通过成本、关联交易输送利润来为业绩注水。

当天股价收盘暴跌13.39%至4.31港元。

沽空机构选择在该节点发布报告除了当时公司估值过高,相对赔率高之外,还有个原因就是出于年报考虑,引起审计注意,若真有问题就很大可能一战成名;另一方面处于静默期的公司不能回购、增持,股价下跌阻力减少。

面对沽空机构的质疑,公司当天出澄清公告表明清白,并表示近期会邀请投资者到公司考察;此外各大券商如广光大、国金、中信等券商纷纷力挺新高教。

虽获多数券商支持,以及公司发布的2018年年报业绩以及2019年上半年年报也相当靓丽,但仍然没有摆脱股价下跌的颓势。

原因在于整个教育板块受《民促法》影响,教育板块迅速降温杀估值,即使公司处于受政策影响最小的职教行业,但政策的不确定性仍令部分投资者恐慌出逃;

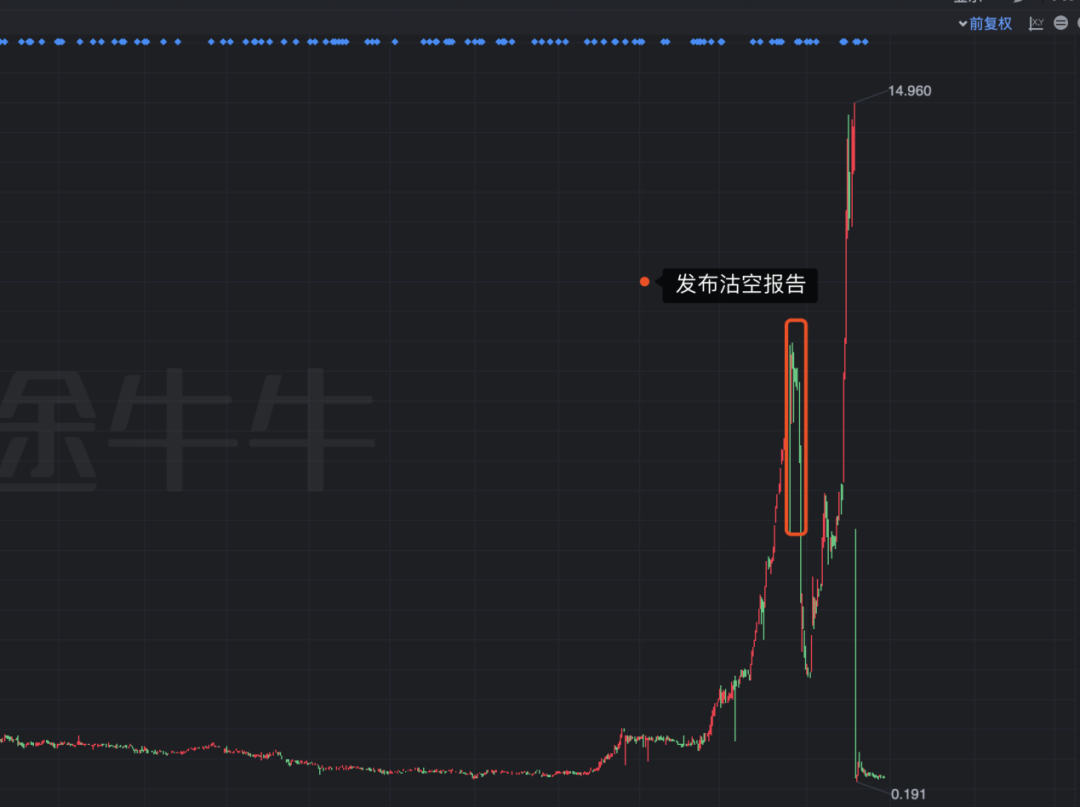

10、雅高控股(3313.HK)

沽空时间:2019年9月11日

沽空机构:David Webb

年度最强庄股非雅高控股莫属,从2019年1月1日-11月20日其股价涨幅高达3800%,收益率秒杀所有的庄股。

9月11日盘中闪崩40%后,独立股评人David Webb发表文章对雅高股价泡沫作出警示,指出股价约为有形资产净值的24倍、十大股东持比84%(筹码锁死高度控盘)、经营持续亏损从未派息等问题。

之前的收购纯粹是为了配方输送利益最终一起实现套现,操作过程同前一两部阿年的鼎益丰基本雷同。

过去的两大节点是关键,被纳入富时全球股票指数系列(中国指数)、MSCI中国全股票指数成分股,分别将9月20日、11月26日生效;

收割完富时指数基金后,再一次无脑式上升正准备磨刀霍霍收割Msci,结果被暂停纳入MSCI中国指数,随即暴跌97.94%,结束了它的使命。即使如此,操盘者已经赚到盆满钵满。

结语

记着投资赚钱主要赚两种钱,一种是别人犯错的事,一种是好企业成长的钱。假如沽空机构的报告是恶意沽空,公司本身的经营和业务没有问题,股价因为沽空出现较大幅度的回吐,正是一个“千载难逢”能赚两种钱的买入时机。

不过从以上十大做空港股不难发现,随着南下资金的深度介入,过去外资定价的影响越来越小,只要被空公司的基本面过硬,股价回吐的时间和幅度也越来越短和小。

那如何能好好把握住这种电光火石之间的时机呢?就是依靠对于好企业的深入了解建立的信念,所以打铁还需自身硬,充实自己认知才是正确的投资方式。

责任编辑:李朝霞

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)