来源 | 本文由IPO早知道(ID:ipozaozhidao)整理撰写,文中观点仅供参考

编辑 | C叔

排版 | C叔

百威亚太是由全球最大啤酒生产商百威英博所分拆的、主要负责亚洲业务的公司,百威英博在亚太地区的主要市场包括中国、澳大利亚、韩国、印度和越南。

5月10日,百威亚太正式向港交所提交了招股申请,并在6月14日和7月2日先后更新了通过聆讯后的招股说明书。

按照原计划,百威亚太此次IPO拟计划发行16.27亿股,其中95%为国际配售,5%作公开发售,招股区间介于每股40港元至47港元,募资总额约为83.35亿美元至97.82亿美元,摩根大通及摩根士丹利担任联席保荐人。

百威亚太自7月5日起开始招股,并在11日中午截止公开发售。根据香港媒体报道,尽管公开发售部分获得约数倍超额认购,但并未如预期一样火爆,发行人和承销商均倾向于将发行价定于招股价区间的中下水平。

值得一提的是,百威亚太此次IPO不设有基石投资者,这也是近年来较为罕见的做法。对此,百威亚太IPO保荐人摩根士丹利亚太股本市场部和承销部主管Alex Abagian在7月4日的记者会上表示,“百威亚太并不需要基石投资者,设立基石投资者源于一些中国的国企在港上市,而百威是一家国际化公司,希望公开市场能有更多的股票供应,更充足的流动性。”

在C叔看来,除了不设基石投资者这一举动可能导致招股不利外,另一大原则则在于百威亚太拟将本次募资金额用于偿还母公司债务,这极有可能导致投资者对其增长潜力持有保留态度。

百威集团为了巩固自己的龙头地位,过去几年内不断在全球范围内进行并购扩张,尤其是在2016年以790亿英镑的价格收购了全球第二大啤酒厂商南非SAB Miller,进而也导致饱受高负债的困扰。

此外,百威亚太还将全数偿还韩国债务应收贷款项下我们对MexbrewInvestment SARL的债务,这是在此次IPO前母公司通过业务转移而来。

更为直观的来看, 2018年百威集团的资产负债率为67%,资产中商誉的占比高达57.2%,如果扣除这部分商誉,资产负债率高达158%。

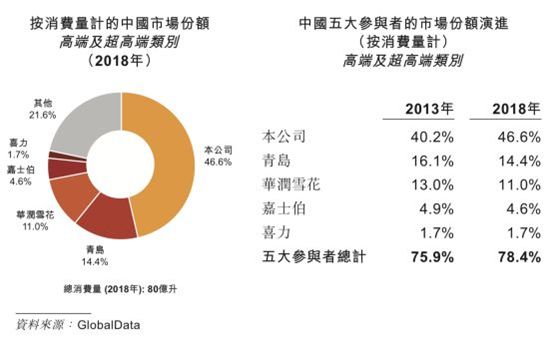

可以说,尽管百威亚太在中国高端啤酒市场的市场占有率接近5成,同时也是市占率前五品牌中唯一一家在过去5年内呈增长趋势,但巨额负债和商誉危机给本次IPO带来的负面影响,可能令百威亚太自己都始料未及。

至于最终百威亚太将招股家定为几何,甚至是否真的会设定新的招股条款重启IPO,C叔也将继续关注。

本文由公众号IPO早知道(ID:ipozaozhidao)整理撰写,如需转载请联系C叔↓↓↓

添加C叔微信(ID:UncleC_C)

加入【IPO早知道用户交流群】

参与资本市场讨论

获取第一手价值讯息

喜马拉雅

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张海营

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)