安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

原标题:疲软开局,持续走弱的美元对美股意味着什么?

来源:华尔街见闻

今年4月以来,美元指数持续走弱,截至目前已经接近2014年以来的最低水平。

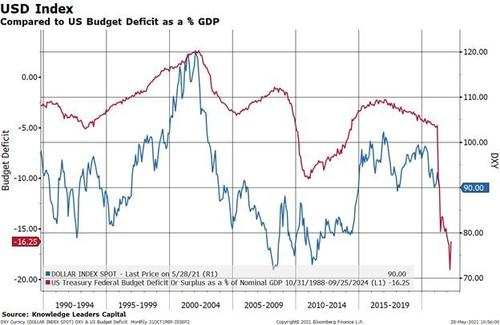

美元指数为何持续走弱?Knowledge Leaders Capital网站刊登的一篇文章认为,这没什么可奇怪的,无论是美国货币放水还是预算赤字都表明了这一点。

文章作者Bryce Coward指出,首先,相对于其他国家,美国的货币供应继续以极快的速度增长,同时QE也可能全速持续到2021年底。

不仅如此,美国预算赤字占GDP的比重预计将在2022年甚至更久之后爆炸性增长,而这一指标与美元指数水平密切相关。不断膨胀的预算赤字表明,未来几年美元指数处于70或80的水平并非不可能,这相当于从目前的水平继续下跌11%至22%。

那么短期来看,美元指数持续下跌将会产生什么影响?

文章的观点是,如果美元指数跌破90关口,并且在2021年下半年持续向80这一关口趋近,那么将对美股产生相当大的影响。

具体来看,过去15年的时间,美股最持久的趋势之一就是科技股的强劲表现,即科技股表现优于基础材料股。不过考虑到美元指数和这两个板块相对表现之间的关联性,未来板块轮动可能从科技转向材料。

如图所示,红线代表了材料股和科技股的相对表现。自2005年以来,红线一直处于下降趋势,这意味着科技股表现强于材料股。直到最近,这一趋势才有所改变。

蓝线代表着美元指数,不过刻度倒转。同样的时间段,美元指数大部分时间都在上涨……直到最近。

美元指数和科技/材料相对表现之间的紧密关联表明,随着美元指数进一步疲软,美股板块轮动将从科技股轮动到材料股。

对于被动投资者而言,这很棘手,也很有风险,因为科技股占到了标普500指数的比重超过40%。

不过文章也提到,这种板块轮动背后的背后也有估值因素。相对于科技股,材料股的估值远低于平均水平。

如图所示,两张图分别显示了材料股相对科技股的市盈率和市净率,绿线显示了2006年以来的平均相对估值。

估值必须始终放在盈利增长的背景下。科技股应该是市场的高速增长引擎,所以理论上科技股应该获得比低增长公司更高的估值。

然而,材料股和科技股的相对增长正在正常化。这不是意味着材料公司将币科技公司增长更快,而是指这两类公司的增长速度差距正在缩小。”

所以总结一下这篇博文的观点:美元近来走弱,是受货币供给和预算赤字等基本面因素的影响;未来如果美元进一步走软并跌破关键关口,那么将对美股产生重大影响,其中一个就是板块轮动,从科技股轮动至材料股。

责任编辑:杨亚龙

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)