中国经济网北京1月22日讯 (记者 魏京婷)天齐锂业(002466.SZ)配股募资事项完成后得到资金持续追捧,股价迎来了一波上涨行情。通过配股,天齐锂业共募集资金约29.32亿元。但实际上,天齐锂业仍处于债务高压之下,本次配股所募资金不足以偿还因收购智利化工矿业公司(以下简称“SQM”)股权而产生的全部贷款。

2018年5月,天齐锂业进行了一次“蛇吞象”收购,以65美元/股、总交易价款40.66亿美元(签署日汇率折算为人民币258.9亿元)的对价,收购了SQM公司23.77%股权。该笔交易,天齐锂业自筹资金7.26亿美元,向银团借款35亿美元,杠杆率高达5倍。

截至1月21日收盘,天齐锂业报31.75元,跌幅2.55%。

2019年12月25日晚间,天齐锂业公告称配股计划实施完成。26日公司股票复牌,当日,天齐锂业复牌涨停,股价涨至26.90元/股。

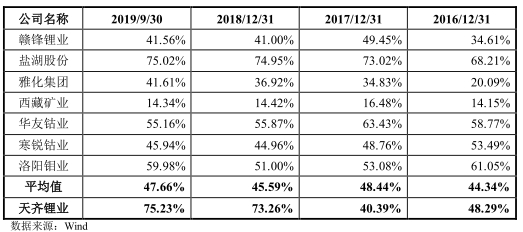

天齐锂业因高杠杆收购SQM股权造成了债务和财务费用高企。截至2019年三季度末,公司的负债总额为367.28亿元。其中,有息负债高达336.93亿元,包括短期借款24.38亿元,一年内到期的非流动负债6.52亿元,长期借款282.08亿元,应付债券23.95亿元,资产负债率达75%,净负债率高达264%。而2017年底,公司的资产负债率则为40.39%。公司财务费用也因此飙升至16.5亿元,增幅562.75%。

天齐锂业曾在重组问询函的回复中表示,交易完成后,不会导致公司面临严重流动性风险,偿债能力在可控范围内,2017年净利润和经营活动产生的现金流量净额足以覆盖并购融资利息。

天齐锂业业绩在收购后也不升反降,2019年前三季度公司营收、净利双降,公司预计2019年全年净利润为8000.00万元-1.20亿元,同比下降96.36%-94.55%。

据悉,就在天齐锂业发起对SQM收购之前,全球锂盐价格开始持续下滑。2018年3月,碳酸锂价格维持在16.2万元/吨的高点,到了2018年10月,已经跌至7.85万元/吨。而到了2019年7月,碳酸锂价格再次出现下跌,2019年年底,碳酸锂价格基本在5万元/吨左右徘徊。

此前,天齐锂业还有一次大手笔收购。2012年12月25日,天齐锂业曾宣布定增募资不超过40亿元,用于收购澳大利亚泰利森公司。天齐锂业当时的总资产只有15.69亿元,因此此次并购也被称为是“蛇吞象”。

天齐锂业此番配股备受争议,被指强迫股东加仓、“绑架”投资者。有报道称,天齐锂业是近5年来A股唯一一家进行两次配股的上市公司。2017年12月13日,天齐锂业发布配股公告,拟募集资金不超过人民币16.5亿元(含发行费用),扣除发行费用后拟全部用于在澳大利亚西澳大利亚州奎纳纳市建设“年产2.4万吨电池级单水氢氧化锂项目”。

中国经济网曾就此次配股相关问题对天齐锂业进行采访,公司未回复。

“蛇吞象”收购有后续 配股募资近30亿还债远不够

自2019年4月天齐锂业披露配股预案,到配股融资结束,耗时8个月,天齐锂业巨大的财务压力终于能得到暂时缓解。

2019年12月25日晚间,天齐锂业披露配股发行结果暨复牌公告称,配股认购缴款工作已于12月24日结束,此次配股完成的有效认购股数达到3.35亿股,有效认购资金总额约29.32亿元,占可配售股份总数比例约97.82%,配股发行成功。

天齐锂业此次配股以股权登记日12月17日深圳证券交易所收市后公司总股本11.42亿股为基数,按每10股配售3股的比例向全体股东配售,可配售股份总数约3.43亿股,发行价格为8.75元/股。

公告还显示,12月26日将为天齐锂业本次配股发行成功的除权基准日,除权价格依据实际配股比例计算,实际配股比例相当于每10股配售2.93股。

根据配股结果,上市公司控股股东成都天齐实业(集团)有限公司及其一致行动人张静、李斯龙履行了此前全额认购的承诺,在本次配股中合计全额认购1.41亿股,占可配售股份总数的41.03%。

根据方案,天齐锂业本次融资扣除发行费用后的净额,拟全部用于偿还购买智利SQM公司23.77%股权的部分并购贷款。

摩根士丹利华鑫证券有限责任公司是天齐锂业此次配股的保荐机构,摩根士丹利华鑫证券有限责任公司、华泰联合证券有限责任公司为联席主承销商。

公开资料显示,2018年5月,天齐锂业进行了一次“蛇吞象”收购,以65美元/股、总交易价款40.66亿美元(签署日汇率折算为人民币258.9亿元)的对价,收购了SQM公司23.77%股权。加上手续费用等相关费用,并购款项共计42.26亿美元。国金证券为该次收购的独立财务顾问。

此次收购,天齐锂业自筹资金7.26亿美元,向银团借款35亿美元,杠杆率高达5倍。截至2017年年底,公司总资产为178.40亿元,收购SQM支付的现金是当时公司总资产的1.46倍。

在35亿美元贷款中,有25亿美元贷款由中信银行成都有限公司牵头的银团提供,另10亿美元由中信银行(国际)有限公司牵头的银团提供,两笔贷款的还款期限均为2020年11月29日。

据了解,天齐锂业证券部人士曾对外表示:“此次募集得到的资金还不足以偿还全部的贷款。后续我们还会通过其他的融资方式来募集资金。”

此前,天齐锂业还有一次大手笔的收购。2012年12月25日,天齐锂业宣布定增募资不超过40亿元,用于收购澳大利亚泰利森公司。泰利森旗下拥有全球第一大锂辉石矿,占全球锂资源约31%的市场份额,也是全球最大的固体锂矿拥有者及供应商。当年,中国市场的80%锂精矿都由泰利森供应。天齐锂业当时的总资产只有15.69亿元,因此此次并购被称为是“蛇吞象”。由于并购赶上了行业的快速增长,公司业绩迎来暴增。

业绩巨降负债飙升 昔日问询回复打脸

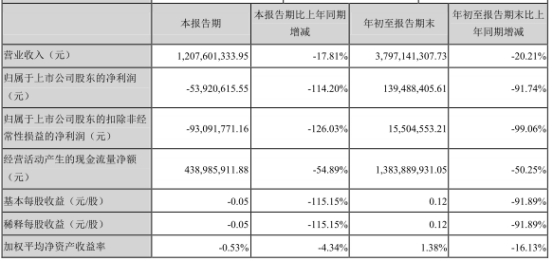

2018年40.66亿美元收购SQM公司后,天齐锂业业绩不升反降。财报显示,2019年前三季度,天齐锂业实现营业收入37.97亿元,同比下降20.21%;实现归属于上市公司股东净利润1.39亿元,同比下降91.74%;经营活动产生的现金流量净额13.84亿元,同比下降50.25%。

其中,2019年第三季度公司实现营业收入和归属于上市公司股东净利润分别为12.08亿元和-5392.06万元,同比下降17.81%和114.20%;经营活动产生的现金流量净额4.39亿元,同比下降54.89%。

天齐锂业预计公司2019年全年净利润为8000.00万元-1.20亿元,上年同期为22.00亿元,同比下降96.36%-94.55%。

据悉,天齐锂业业绩表现直接受到锂价影响,锂价近两年来出现价格暴跌。据悉,2018年3月,碳酸锂价格维持在16.2万元/吨的高点,到了2018年10月,已经跌至7.85万元/吨。而到了2019年7月,碳酸锂价格再次出现下跌,2019年年底,碳酸锂价格基本在5万元/吨左右徘徊。2018年3月至2019年6月,氢氧化锂价格自13.9万元/吨下降至7.7万~9.0万元/吨的区间。

收购完成后,天齐锂业的债务急剧飙升。有消息称,降低负债是天齐锂业当前工作的重中之重。

截至2019年三季度末,公司的负债总额为367.28亿元。其中,有息负债高达336.93亿元,包括短期借款24.38亿元,一年内到期的非流动负债6.52亿元,长期借款282.08亿元,应付债券23.95亿元,资产负债率达75%,净负债率高达264%。而2017年底,公司的资产负债率则为40.39%。

同行业可比上市公司资产负债率(合并)

同行业可比上市公司资产负债率(合并) 高额的债务致使公司财务费用大幅增加。2019年三季报显示,公司财务费用高达16.5亿元,同比大增562.75%,其中,公司利息费用为15.6亿元。公司也表示,主要系并购贷款增加导致利息支出相应增加。

2019年第三季度的财务费用为6.39亿元,利息费用为5.54亿元,当季财务费用占当季营业收入的52.95%。

同时,天齐锂业的货币资金则在萎缩。截至2019年三季度末,公司货币资金为17.38亿元,2017年末、2018年末货币资金分别为55.24亿元、19.43亿元。

中国经济网记者注意到,深交所在《关于对天齐锂业股份有限公司的重组问询函》中曾就收购是否会导致公司面临严重流动性风险进行问询。公司回复时表示,交易完成后,不会导致公司面临严重流动性风险,偿债能力在可控范围内,2017年净利润和经营活动产生的现金流量净额足以覆盖并购融资利息。此外,标的公司的盈利能力较强,交易完成后,公司可望获得持续的现金分红。

5年两次配股 被指强迫股东加仓

截至2019年9月30日,天齐锂业股本总额为11.42亿股,成都天齐实业(集团)有限公司持有4.10亿股,持股比例为35.86%;张静持有5898.45万股,持股比例为5.17%。中央汇金资产管理有限责任公司持有2426.53万股,持股比例为2.12%。

中国经济网记者注意到,有三家基金公司在2019年第三季度逆势加仓,进入天齐锂业前十大股东。中国工商银行股份有限公司-汇添富价值精选混合型证券投资基金、安耐德合伙人有限公司-客户资金、中国工商银行股份有限公司-中欧时代先锋股票型发起式证券投资基金对天齐锂业分别持股0.72%、0.54%、0.47%。

此外,华夏基金管理的全国社保基金四零三组合、交通银行股份有限公司-国泰金鹰增长灵活配置混合型证券投资基金也在前十大股东之列。

中国网在报道中称,根据配股的操作流程,如不参与配股,那么手中所持股票的价格在除权后几乎相当于吃了至少一个跌停,为了保证复权后股价持平,将必须交钱认购配股。换句话说,天齐锂业的配股行为,相当于是对股东的一次强迫性募资。

报道还称,配股结束后,股票在复盘的时候要自动除权,假设以12月17日的收盘价计算,除权后的股价为(29.06*10+8.75*3)÷(10+3)=24.37元,这个价格相较于29.06元的收盘价一次性跌去了16%。也就是说,如果不参与配股认购,等到股票复牌时,股价自动跌去了16%;如果想股价不受损失,就需要真金白银的参与认购。从本质上说,配股有种强迫股东加仓的意味。

天齐锂业在配股说明书中亦提示,在本次配股中,若公司某现有股东全部或部分放弃其所获配股认购权,该等股东于公司享有的权益可能将会相应摊薄。

界面新闻也在报道中质疑天齐锂业“绑架”投资者,并指出,天齐锂业是近5年来A股唯一一家进行两次配股的上市公司。

据报道,天齐锂业曾在2017年12月13日发布配股公告,拟募集资金不超过人民币16.5亿元(含发行费用),扣除发行费用后拟全部用于在澳大利亚西澳大利亚州奎纳纳市建设“年产2.4万吨电池级单水氢氧化锂项目”。该项目预计总投资为3.98亿澳元(根据交割日汇率折算人民币约20.16亿元)。

责任编辑:陈悠然 SF104

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)