公募基金的下一个二十年,将围绕着养老、科创、智能投资等展开,对此,“养老与基金高峰论坛”4月23日启幕,多位行业大咖齐聚共议未来,思辨如何更好的建设第三支柱养老金、夯实资产管理、支持科技创新!【详情】

中金:估值涨到哪儿了?(王汉锋、李求索、林英奇)

中金公司策略研究

■王汉锋

■李求索

■林英奇

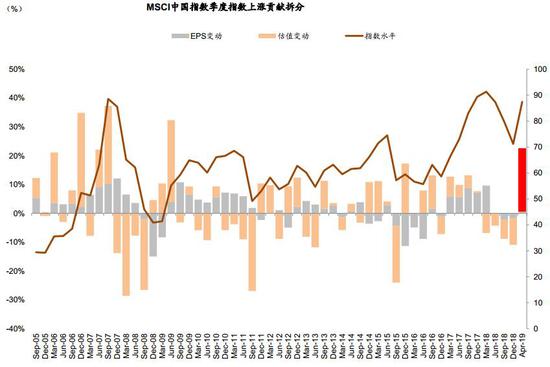

年初至今A股领涨全球主要市场,海外中资股也居于涨幅前列,主要依赖估值扩张。2018年表现低迷的A股市场年初至今领涨全球主要股市,海外中资股年初至今也表现强劲。A股和海外中资股的上行分拆来看均主要依赖估值的拉动。沪深300指数(3978.444, 49.55, 1.26%)(3978.4440, 49.55, 1.26%)年初至今33%的涨幅中,有32%来自于估值贡献,盈利贡献仅为1%。MSCI中国指数年初至今上涨23%,其中估值扩张贡献为22%,盈利贡献不足1%。

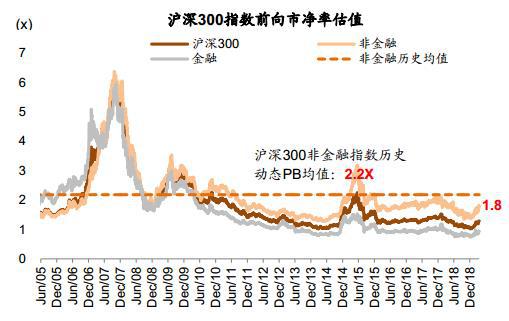

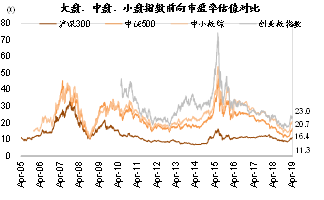

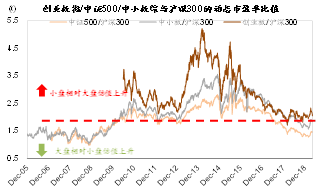

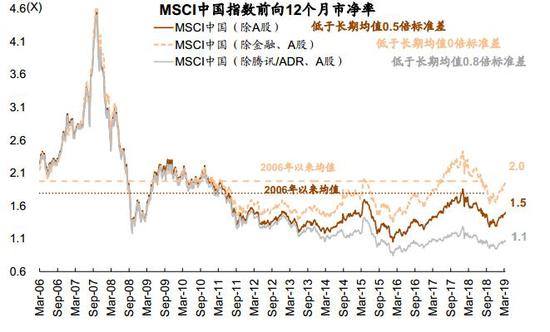

A股及海外中资股估值均已经修复至接近历史均值或者略低于历史均值的水平,虽然整体估值依然说不上贵,但修复程度已经较为显著。1)A股市场的估值水平已经从年初较为极端的低位回到接近历史均值附近,沪深300指数前向市盈率为11.3倍,仍低于12.9倍的历史均值(2005年至今),其中非金融部分前向市盈率15倍,也仍低于16.2倍的历史均值。2)扣除A股部分的MSCI中国指数前向市盈率11.4倍,接近略低于历史均值(2006年至今);但其非金融部分的前向市盈率为14.2倍,已经略高于历史均值。3)与全球主要市场相比,A股和港股目前的整体PE、PB估值仍处在中等偏低位置,沪深300非金融相比当前的标普500仍有11%的估值折价(按前向市盈率计算,市净率折价更高)。

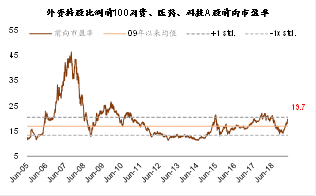

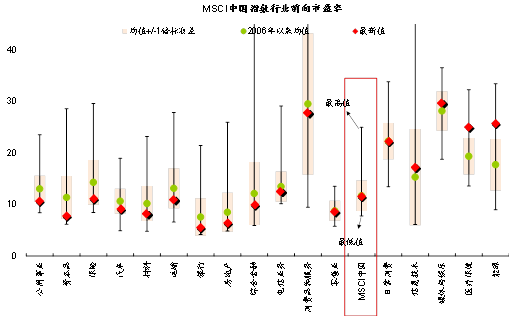

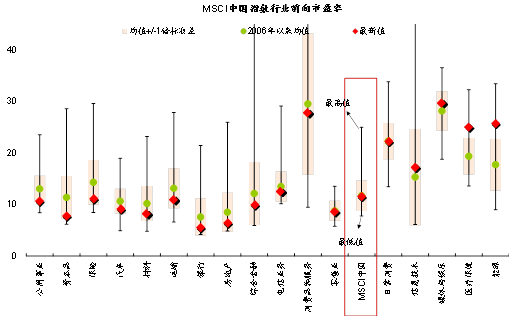

部分行业和风格已经不再存在明显低估。需要注意的是,虽然A股和海外中资股整体估值水平仍不算高,但部分风格和行业的估值已不再存在明显低估,如A股中外资持股比例最高的100只个股(主要为消费医药科技的龙头公司),目前按照前向市盈率看,已经恢复至高于历史均值接近一倍方差的水平(19.7倍)。A股市场上军工、通信、机场、港口等行业的估值水平已经高于历史中值(2006年至今),海外中资股中能源、医药生物、科技等行业的估值也超过了历史均值水平。

在估值已经有所修复背景下,近期A股和海外中资股波动均有所加大。考虑到目前增长企稳还处于非常初步的阶段,政策的主基调可能还是稳增长,货币政策的退出可能不至于很快到来。但是从中期来看,如若在政府本身已经调低增长目标的背景下未来增长复苏迹象变得更加明显时,确实需要考虑支持政策会否面临退出的问题。我们认为后续来看,盈利的恢复情况将变得更为关键。我们预计在稳增长及减税降费政策之下,盈利有所复苏可能是大概率事件,但可能暂时也很难恢复至高于历史趋势的水平。当前无论是A股还是海外中资股,盈利预期还处于持续下调的过程,市场当前对于盈利恢复的预期尚不充分。

市场整体可能趋缓,结构积极可为。综合来看,考虑年初至今A股、海外中资股估值修复已经离历史均值不远,后续市场表现跟盈利复苏的程度就高度相关,市场表现可能相比年初至今趋缓、预期市场短期继续大涨不太现实。但这并不意味着对后市展望需要变得悲观。整体上,估值修复后目前市场估值还谈不上贵,市场对盈利恢复预期并不算太高,目前政策及流动性环境依然较为有利,在此背景下,我们估计市场整体表现可能趋缓、结构依然积极可为。从结构上,除了我们持续推荐关注的消费升级与产业升级主线外,关注目前表现依然相对落后、估值不高、预期偏低而受政策影响基本面改善可能会继续好转的板块或领域,包括汽车、零部件、经销商等汽车产业链,酒店旅游及部分数据继续好转的周期性板块。后续关注稳增长政策的效果、政策及流动性边际动态、中美贸易磋商的进展、盈利复苏的进展等情况来判断市场整体的空间。

图表1: A股年初至今领涨全球主要股票市场,港股也在涨幅前列

图表2: A股市场年初至今表现估值和盈利拆分:基本依赖估值扩张

图表2: A股市场年初至今表现估值和盈利拆分:基本依赖估值扩张 图表3: 风格来看也是如此,A股创业板的表现同样依赖估值拉动

图表3: 风格来看也是如此,A股创业板的表现同样依赖估值拉动 图表4: 海外中资股年初至今表现也基本依赖估值扩张

图表4: 海外中资股年初至今表现也基本依赖估值扩张 图表5: 沪深300非金融前向市盈率回升至历史均值附近

图表5: 沪深300非金融前向市盈率回升至历史均值附近 图表6: …前向市净率也回升至历史均值附近

图表6: …前向市净率也回升至历史均值附近 图表7: 近期A股各类风格市盈率均出现明显回升

图表7: 近期A股各类风格市盈率均出现明显回升 图表8: …市净率也是如此

图表8: …市净率也是如此 图表9: 中小市值与大盘蓝筹估值对比(前向市盈率)

图表9: 中小市值与大盘蓝筹估值对比(前向市盈率) 图表10: 中小市值与大盘蓝筹估值对比(前向市净率)

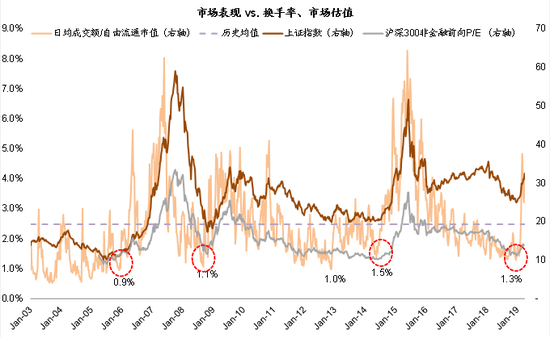

图表10: 中小市值与大盘蓝筹估值对比(前向市净率) 图表11: A股市场换手率快速上升

图表11: A股市场换手率快速上升 图表12: A股行业前向市盈率历史区间(2006年至今)

图表12: A股行业前向市盈率历史区间(2006年至今) 图表13: A股行业前向市净率历史区间(2006年至今)

图表13: A股行业前向市净率历史区间(2006年至今) 图表14: A股市盈率估值位于国际中低水平

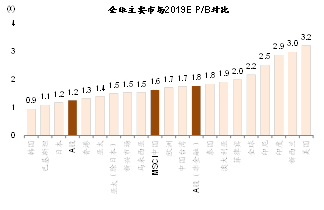

图表14: A股市盈率估值位于国际中低水平 图表15: …A股市净率估值位于国际中低水平

图表15: …A股市净率估值位于国际中低水平

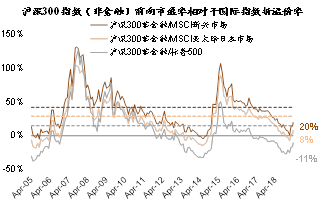

图表16: 当前沪深300非金融板块前向市盈率相比新兴市场/亚太除日本市场/美国股市分别溢价20%/8%/-11%

图表17: 当前沪深300非金融板块前向市净率相比新兴市场/亚太除日本市场/美国股市分别溢价20%/18%/-43%

图表18: 外资青睐的消费、医药、科技A股前向市盈率明显回升到超过均值的水平

图表18: 外资青睐的消费、医药、科技A股前向市盈率明显回升到超过均值的水平 图表19: …上述股票前向市净率也明显回升到超过均值的水平

图表19: …上述股票前向市净率也明显回升到超过均值的水平 图表20: 当前A股估值分布仍接近2014年和2016年偏低点时期水平

图表20: 当前A股估值分布仍接近2014年和2016年偏低点时期水平 图表21: 行业盈利与估值对比:新兴市场vs.中国A股

图表21: 行业盈利与估值对比:新兴市场vs.中国A股 图表22: 海外中资股的市盈率仍低于历史均值…

图表22: 海外中资股的市盈率仍低于历史均值… 图表23: …海外中资股的市净率也低于历史均值

图表23: …海外中资股的市净率也低于历史均值 图表24: 恒生指数市盈率接近历史均值…

图表24: 恒生指数市盈率接近历史均值… 图表25: …市净率仍然低于历史均值

图表25: …市净率仍然低于历史均值 图表26: 恒生国企指数市盈率仍接近历史均值…

图表26: 恒生国企指数市盈率仍接近历史均值… 图表27: …市净率也是如此

图表27: …市净率也是如此 图表28: 公用事业、资本品和保险位于历史区间较低水平

图表28: 公用事业、资本品和保险位于历史区间较低水平 图表29: A股盈利预期仍在下调

图表29: A股盈利预期仍在下调 图表30: 海外中资股盈利预期也在下调

图表30: 海外中资股盈利预期也在下调

图表31: A股分行业盈利与估值统计(基于中金行业分析员盈利预测、万得资讯和朝阳永续等市场一致预期数据)

图表32: 海外中资股主要市场指数的盈利和估值指标一览

图表32: 海外中资股主要市场指数的盈利和估值指标一览 中金公司策略研究

中金公司策略研究新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:陈悠然 SF104

![[笑cry] [笑cry]](https://n.sinaimg.cn/commnet/2018new_xiaoku_thumb.png)

关注公众号查看全文

公司资本论

连接每日热点,

点评股市众生相

微信公众号

扫一扫 关注我

热门推荐

国能置业录用名单引关注 招聘方:本科学历即可,录用看综合素质 收起国能置业录用名单引关注 招聘方:本科学历即可,录用看综合素质

- 2025年02月21日

- 08:28

- APP专享

- 扒圈小记

55,821

55,821

乘客遭司机多次涨价,拒付钱被持刀威胁?海南通报

- 2025年02月21日

- 23:55

- APP专享

- 扒圈小记

5,020

5,020

《哪吒2》票房破130亿!有人包场16家影院请市民免费观看,能否冲击全球影史前三?

- 2025年02月21日

- 15:23

- APP专享

- 北京时间

3,465

3,465

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

投资研报 扫码订阅

股市直播

-

趋势领涨今天 07:46:21

在全球开发者先锋大会上,商汤科技联合创始人、首席科学家王晓刚表示,以模仿学习为主的端到端技术面临挑战,一方面高质量场景数据稀缺,驾驶数据质量参差不齐;另一方面模仿学习存在性能瓶颈。他还透露,商汤下一代与世界模型协同交互的端到端自动驾驶方案将在4月车展发布,此外,日日新大模型6.0也将在今年发布。 -

趋势领涨今天 04:06:31

=加入潜伏擒牛VIP,享四大顶级服务=【1】购买VIP自动加入私密小直播间!【2】每周3-5只超短金股调入调出服务,适合实时看盘的投资者!【3】每周一份高端内部绝密文章:包含近期布局、热点版块、指数预判!【4】每月2~3只高端中线金股服务!(VIP超短、中线个股均有涉足,让上班族也能跟上VIP节奏!)现月课7.5折,1288元!季课6.9折,3558元,续费季度更划算!新朋友可先月课体验!点网址,直接买,订购地址:【更多独家重磅股市观点请点击】【更多独家重磅股市观点请点击】 -

趋势领涨今天 02:07:22

【年内公募基金斥资超33亿元参与定增】财联社2月22日电,今年,定增市场发展迎来新机遇。1月22日,多部门联合印发的《关于推动中长期资金入市工作的实施方案》提出,允许公募基金、商业保险资金、基本养老保险基金、企(职)业年金基金、银行理财等作为战略投资者参与上市公司定增。在参与新股申购、上市公司定增、举牌认定标准方面,给予银行理财、保险资管与公募基金同等政策待遇。在业内看来,允许公募基金等作为战略投资者参与上市公司定增,将给定增项目带来更丰富的资金来源,为定增市场注入新活力,有利于推动定增市场规模的扩大。东方财富(sz300059)Choice数据显示,以增发上市日计算,今年以来已有诺德基金管理有限公司、财通基金管理有限公司、易米基金管理有限公司等7家公募基金参与上市公司定增,定增认购总额达33.29亿元。 -

趋势领涨今天 02:06:13

三、美股大跌 中概股上涨美股三大指数集体大跌,纳指跌2.2%,本周累跌2.51%,创去年11月以来最大单周跌幅;标普500指数跌1.71%,本周累跌1.66%,创1月中旬以来最大单周跌幅;道指跌1.69%,本周累跌2.51%,创去年10月下旬以来最大单周跌幅。大型科技股普跌,特斯拉、英伟达、英特尔跌超4%,奈飞、谷歌、亚马逊跌逾2%,微软、Meta跌超1%,苹果小幅下跌。纳斯达克中国金龙指数收涨1.65%,本周累涨1.57%,连涨六周,逼近去年10月份高点。阿里巴巴、拼多多涨超5%,小鹏汽车、理想汽车涨逾4%,京东涨3%,百度、蔚来涨近2%。美股大跌的主要原因是美国2月服务业采购经理指数初值疲弱,引发了投资者对经济前景的担忧,但这些数据跟我们关系不大,无非就是降不降息的问题,但昨晚中概股、富时A50都是上涨的,特别是本轮领涨龙头阿里大涨超过5%,所以,下周大盘低开高走的概率是很大的,错过了周五加仓的朋友,下周一应该有机会。 -

趋势领涨今天 02:06:04

美股大跌 中概股上涨 晚间三大消息昨天是非常激情的一天,大盘指数迎来了突破,个股更是上演了疯狂,导.火.索就是阿里财报超预期,激发了科技股的疯狂,美股有英伟达,A股有寒武纪(sh688256),现在又出了一个阿里,乱世出英雄,国内科技英雄层出不穷,这是好事!在这种情况下,如果今年A股和港股不能牛冠全球,那确实对不起投资者了,不过今年以来,港股已经是牛冠全球,现在就看A股了!前天我们发布文章提示,这两天会有一个急跌,但昨天市场出现了利好,市场选择了向上,但向上就没有急跌吗?我们认为这个概率不大,向上只是改变了方向,但一天的量能不能决定任何事情,下周如果大盘不能继续放量,想大盘连续大涨是不现实的,特别是昨晚美股出现了大跌,下周A股低开不可避免,这个低开回踩应该就是机会。一、证监会:加快培育耐心资本 吸引更多优秀民营企业借助资本市场发展壮大DeepSeek的成功激发了各方的信心,杭州“六小龙”之一群核科技也要到港股上市,但这些科技公司起步都是需要大量烧钱的,DeepSeek通过量化赚了很多钱,才有了现在的DeepSeek,但现在光靠量化显然是不现实的,所以,前期爆出了要融资,当然市场还有很多潜在的“DeepSeek”,这些公司都需要上市,证监会提出了要吸引更多的民营企业,其意思说明A股融资要加速了,对市场是利空。但,从另外一方面来说,正常的市场就应该是优胜劣汰,A股垃圾公司太多,才引发了现在的肥胖,港股近期之所以走势很强,就是因为港股有腾讯、阿里等很多优秀的公司,所以,A股放开IPO,只要是好公司,对市场不是坏事,重点是要加速淘汰垃圾公司。二、国资委部署深化中央企业“AI+”专项行动国资央企要抓住人工智能产业发展的战略窗口期,强化科技创新,聚焦关键领域加快掌握“根技术”,坚定攻关大模型,积极参与开放生态建设,推动产生更多“从0到1”的原始创新,加速推进成果转化和产业化发展。这次AI,民企先行,攻克了第一个堡垒,剩下就看国企了,国企不能拖后腿,难怪昨天中联通、中电信涨停,三大运营商作为AI的最前沿,这波科技贡献是不是太小了?所以,后期要加把劲了!三大运营商能稳定,科技板块就还有机会。不过,我们要提醒的是,2018年炒作的大消费;2020年炒作的新能源;去年炒作的ChatGPT,随后都回到了起点。科技股这波抱团比较猛,行情没有走完,但炒作完要注意撤离。 -

趋势领涨今天 01:41:19

【年内公募基金斥资超33亿元参与定增】今年,定增市场发展迎来新机遇。1月22日,多部门联合印发的《关于推动中长期资金入市工作的实施方案》提出,允许公募基金、商业保险资金、基本养老保险基金、企(职)业年金基金、银行理财等作为战略投资者参与上市公司定增。在参与新股申购、上市公司定增、举牌认定标准方面,给予银行理财、保险资管与公募基金同等政策待遇。在业内看来,允许公募基金等作为战略投资者参与上市公司定增,将给定增项目带来更丰富的资金来源,为定增市场注入新活力,有利于推动定增市场规模的扩大。东方财富(sz300059)Choice数据显示,以增发上市日计算,今年以来已有诺德基金管理有限公司、财通基金管理有限公司、易米基金管理有限公司等7家公募基金参与上市公司定增,定增认购总额达33.29亿元。 -

趋势领涨今天 00:54:15

大家早上好!趋势为王,做股海的领航者,新的一天,新的战斗,欢迎你来到本直播室!新进的朋友请注意点赞,收藏本直播室,以方便你下次观看,谢谢大家的支持!【更多独家重磅股市观点请点击】 -

趋势领涨2025-02-21 10:54:37

证监会发布会,注意两个要点: 1、资本市场是数亿老百姓(sh603883)投资的重要渠道,这个应该是第一次说,说明开始重视2亿多散户。 2、证监会坚持重拳出击,切实维护好广大投资者的根本利益。以前都是“保护”,现在变成了“维护”。 -

数字江恩2025-02-21 09:48:38

所以下周还会有一次回踩,第一支撑10周线,第二支撑15分钟图轮峰线。只要支撑不跌破,那么宽幅震荡完成之后,大盘会继续向上运行。 -

数字江恩2025-02-21 09:48:33

30分钟图来看,之前的行情展望已经说过,可以突破三角形顶点,也可以突破红色轮谷线。本周收盘在顶点之上,刚好收盘在红色轮谷线,还不算站上红色轮谷线。从30分钟图的三角形来看,蓝色轮峰线突破后变为支撑,这个位置和10周线的支撑是完全吻合的。【更多独家重磅股市观点请点击】