牛市来了?安装新浪财经客户端第一时间接收最全面的市场资讯→【下载地址】

来源:国信策略研究

核心结论

2019年A股行情演绎至今,超出了多数人的预期,恐怕已经不是简单的“估值低”、“流动性好”能够解释得了的,“基本面拐点”可以预期但短期确实也还没有看到。我们认为,驱动行情持续推进的最大逻辑是“强国牛”,暨在金融供给侧改革背景下,改革完善资本市场基础制度,更大程度地依托股权融资支持实体经济和科技创新,坚守实业强国。这个历史性进程将提升上市公司整体资产价值在国民经济中的比例、推动居民资产重配从地产转向更多的股权,同时低利率时代可以推升股权长期估值。作为实体企业的优秀代表,上市公司资产未来将寄托更多的强国梦想。

坚守实业强国,推动科技创新

实业是立国之本,科技是强国之器。中国经济未来的发展离不开实业立国,而技术创新也将撑起我们实业强国的脊梁。坚守实业立国的发展战略,推动科学技术的不断创新与进步,处理好金融与实体经济的关系,对我国当前乃至长远的经济繁荣具有突出意义。而作为实体企业的优秀代表,上市公司也是我们国家重要的战略性资产。

实业立国,科技强国

实业立国是一个国家经济发展的根本基础,中国也一直坚守实业立国战略。2019年政府工作报告中指出,引导金融机构扩大信贷投放、降低贷款成本,精准有效支持实体经济,不能让资金空转或脱实向虚;以服务实体经济为导向,改革优化金融体系结构,激发市场主体活力,着力优化营商环境。

实业的发展离不开技术的创新、产业的升级。政府工作报告中也指出,要坚持创新引领发展,培育壮大新动能。发挥我国人力人才资源丰富、国内市场巨大等综合优势,改革创新科技研发和产业化应用机制,大力培育专业精神,促进新旧动能接续转换。

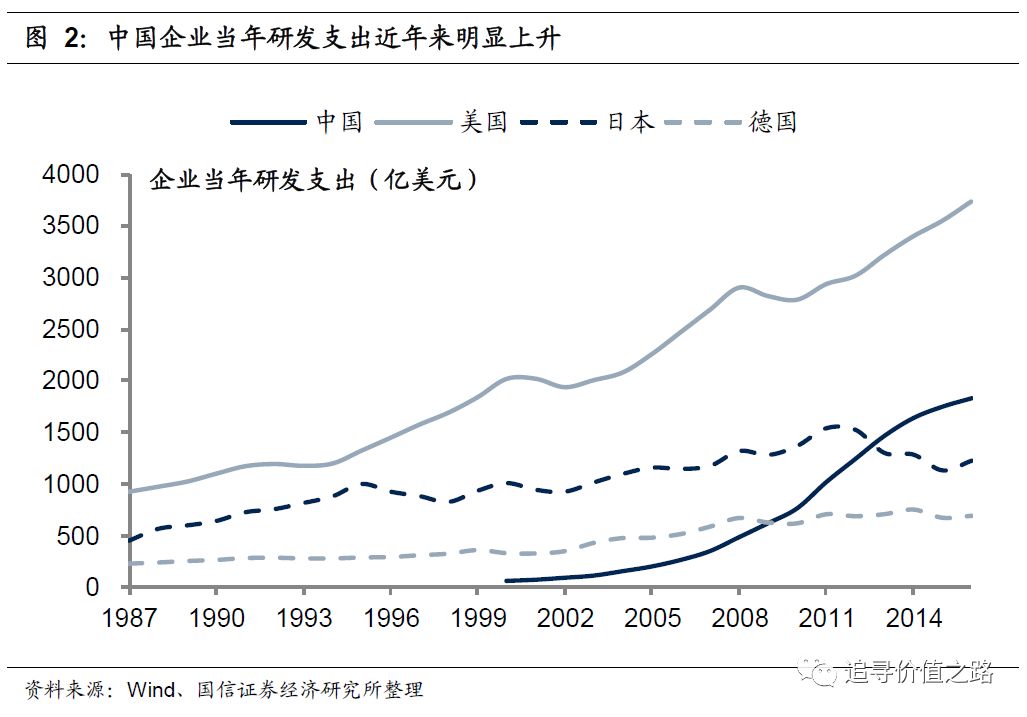

在中国实业立国的战略指导下,中国实体经济得到了长足的发展。自2005年以来,中国制造业在全球的地位逐年提升,截至2016年,中国在制造业领域的份额已经全球领先。与此同时,中国也一直在加大科研投入及技术创新的力度,近年来中国企业当年研发支出金额快速上升,2016年全年投入1829亿美元,超过日本与德国。

但我们也要认识到中国实业目前所面临的困境。中国制造业产值遥遥领先,但仍然缺乏世界领先的制造业龙头企业。在《财富》杂志公布的2018年世界500强企业榜单中,中国企业占据120个席位,但其中多为金融地产及资源型企业,制造业企业寥寥无几。从科研实力来看,我国研发投入的“存量”与世界前沿仍存在一定的差距,2016年中国企业研发支出存量约为8544亿美元,不及日本,与美国相比更是有较大的差距。

中国经济未来的发展离不开实业立国,而技术创新也将撑起我们实业强国的脊梁。坚守实业立国的发展战略,推动科学技术的不断创新与进步,处理好金融与实体经济的关系,对我国当前乃至长远的经济繁荣具有突出意义。

非金融地产业上市公司市值占GDP比重不高

上市公司是我国实体企业的优秀代表,也是我们国家重要的战略资产。但从上市公司市值占GDP比重的来看,非金融地产业上市公司市值占GDP的比重并不高,近年来还呈现下降趋势。

截至2018年年末,非金融地产业上市公司市值约为33万亿,占2018年GDP总量(除金融地产业)的42.7%,远不及美国153.9%的比重。(注,由于2018年美国金融地产行业增加值数据尚未公布,因此计算的153.9%占比为2018年末非金融地产业美国上市公司市值/ 2018年美国整体GDP,实际的2018年美国非金融地产业上市公司市值占GDP比重将高于153.9%。)

金融供给侧改革,股权融资新时代

间接融资一直都是我国主要的融资渠道,但传统的银行融资存在一些问题,特别是在对民营及小微企业提供金融服务方面存在弊端,造成社会信用传导的不通畅,过去几年的“基建+地产”模式显然就对民企制造业的信贷融资造成了挤压。随着金融供给侧改革的持续推进,资本市场制度的不断完善,融资结构也将得到不断的优化与改善,直接融资将扮演更加重要的角色,资本市场或承担起引领创新经济发展的新使命,股权融资也将迎来新时代。

传统的银行融资存在弊端

我国融资一直都以间接融资为主,银行贷款的信用派生仍然是我国企业融资的主要渠道,而直接融资占比份额依旧较小,根据存量法进行计算,2018年底,直接融资(债券+股票)占社会融资余额的比例仅为13.1%,贷款余额占比高达66.8%。

但传统银行融资存在一些的问题,特别是在对民营及小微企业提供金融服务方面存在弊端,这都会造成社会信用传导的不通畅。一方面,从贷款的安全性考量,银行更偏爱于大中型企业,同时,银行放贷对融资方的财务信息、抵押物等要求较高,存在相当一部分的民营与小微企业由于不拥有符合标准的抵押物,或是因为信用数据缺失,从而难以通过银行渠道获得资金。

另一方面,从贷款的时效性来看,审批时间较长也是小微企业难以从银行获得流动性的原因之一。由于银行坚持大额贷款业务与小微贷款业务大体一致的审批流程,导致批贷时间较长,而小微企业对资金需求急、期限短而频率高,因此很多企业因为现金流得不到及时的补充而被迫破产倒闭;同时,小微贷款业务所需的人力、时间等成本较高而回报较少,同时还伴随着较高的风险,这加剧了银行对民营及小微企业的惜贷情况。

“基建+地产”模式挤压了民企制造业的信贷融资

从近几年银行对各行业的放贷情况来看,过去“基建+地产”的经济模式对制造业融资形成了挤压。将近几年贷款增速按行业贡献度进行分拆,可以发现,近几年来,基础建设贷款对全部贷款增速的贡献逐渐提升,2017年对贷款增速的拉动作用达到3.2%。房地产及建筑业贷款贡献虽有小幅的下降,但在2017年对贷款增速的拉动作用仍有0.9个百分点。

与之相反的是,制造业公司的贷款对全部贷款增速的拉动作用在2014年大幅下降,2011年至2013年间,制造业年均拉动增速3%左右,而2014年后,制造业贷款年均拉动增速降至0.3%,2017年更是几乎没有增长。从贷款增速来看,制造业的贷款增速在2014年快速下降,至2017年增速已经降至0左右。

股权融资迎来新时代

中共中央政治局第十三次集体学习时强调,要深化金融供给侧结构性改革,增强金融服务实体经济能力。会议强调,“要深化对国际国内金融形势的认识,正确把握金融本质,深化金融供给侧结构性改革,平衡好稳增长和防风险的关系,精准有效处置重点领域风险,深化金融改革开放,增强金融服务实体经济能力,坚决打好防范化解包括金融风险在内的重大风险攻坚战,推动我国金融业健康发展。”

为了加强金融供给侧改革,“提高直接融资特别是股权融资比重”更是写入了2019年政府工作报告。工作报告指出“改革完善资本市场基础制度,促进多层次资本市场健康稳定发展,提高直接融资特别是股权融资比重” 。

国家金融与发展实验室副主任曾刚表示,改革优化金融机构体系和融资结构都属于深化金融供给侧结构性改革的范畴。在融资结构中,直接融资占比偏低,股权性资金不足将制约企业的成长。一方面,企业从银行借贷带来高负债,进一步导致企业高杠杆。另一方面,银行提供不了高风险的股权类基金,于是会出现融资难、融资贵的问题。因此,提高直接融资、特别是股权融资的意义重大。

随着金融供给侧改革的持续推进,资本市场制度的不断完善,我国的融资结构也将得到不断的优化与改善,直接融资将扮演更加重要的角色;资本市场或承担起引领创新经济发展的新使命,股权融资也将迎来新时代、新机遇。

低利率时代来临,推升股权长期估值

从目前中国经济的经济增长速度及通货膨胀情况来看,前期快速下降的无风险利率很可能将持续下降甚至击穿历史最低位,我们或将进入到长期低利率时代。这对于权益市场是一个重大利好,因为不论是从理论上还是历史经验来看,低利率的环境都将有利于权益估值的提升。

中国或将进入到长期低利率时代

从2018年四季度开始,无风险利率出现了加速下降的情况。十年期国债到期收益率从2018年年初的3.98%下降到2019年年初的3.10%,下降幅度达到了88BP。从目前中国经济的经济增长速度及通货膨胀情况来看,无风险利率进一步下降甚至向下击穿2.7%历史最低位是很有可能的,中国经济或将进入到长期低利率时代。

低利率环境有利于估值提升

市场无风险利率处于低位对股市来说是一个重大利好因素,这会降低分母端的贴现因子,从而带来股市估值的上修。从上证综指的历史估值来看,低利率的环境在多数情况下也是有助于股权估值的上修的,仅在2003年有所例外。美国10年期国债的收益率与标普500指数的估值也呈现了明显的负相关性。

2003年上证综指估值一路下行的主要原因,是市场经济过热引发的货币政策转向预期。从2002年底至2003年年初工业增加值同比和PPI同比迅速飙升,热钱不断涌入,市场对于政策收紧的预期不断升温,从而导致估值在市场利率较低的环境下持续下行。

居民资产重配,从地产到股权

我们认为在深化金融供给侧改革的过程当中,必然也会伴随着居民资产配置由房地产为主体转向以金融资产为主体,其中尤以权益类资产配置为方向。主要逻辑如下:(1)我国居民部门金融资产配置比重远低于国际水平,主要原因在于我国家庭资产配置中房产占据大头;(2)而在房住不炒政策下,当前房地产处于下行周期,房屋的“资本利得”回报率开始下降,投资吸引力有所降低;(3)同时理财产品收益率的快速下行将大大的凸显出金融资产中权益类的配置价值;(4)权益类资产当前身处价值洼地,迎来绝佳的配置窗口。

中国家庭金融资产配置比重过低,提升空间较大

和国际发达经济体相比,中国家庭金融资产配置占比远远落后。中国家庭金融调查与研究中心数据显示,截至2017年,我国家庭金融资产配置占比仅为12%,而同期日本家庭金融资产配置占比高达61%,此外像新加坡、瑞士、英国、美国等发达国家家庭金融资产配置占比也均在40%以上。也就是说,和具有发达资本市场的国际经济体相比,我国家庭金融资产配置占比远远落后,存在较大的提升空间。

中国家庭资产配置中房产占据大头。通过对比中美两国家庭资产配置明细,我们能够明显的看出房产在我国家庭资产中拥有核心地位,占比高达78%,而同期美国家庭对应数据仅为38%,我们家庭对房产的过高青睐大大挤压了金融资产的配置。

“房住不炒”,政策并不支持房产仍为投资主体

在房住不炒政策下,当前房地产处于下行周期,房屋的“资本利得”回报率开始下降,投资吸引力有所降低。2016年年底的中央经济工作会议首次提出,“房子是用来住的,不是用来炒的”,为此后的房地产行业调控政策定下了主基调。我们认为在房住不炒政策下,房地产的投资需求必然会得到相应抑制,商品房销售面积的持续回落也表明当前房地产需求处于下行周期中。另一方面在政策调控下房价增速开始回归理性,维持较低位,这意味着房屋的“资本利得”回报率开始下降,投资吸引力有所降低。因此,总的来看我们认为当前各项政策也不支持房产未来仍作为投资主体。

利率快速回落,权益类资产配置价值凸显

理财产品收益率的快速下行将大大的凸显出金融资产中权益类的配置价值。2018年以来,以余额宝、微信理财通为代表的互联网理财产品以及各期限银行理财产品年化收益率均处于下行通道中,截至2019年2月17日,余额宝及微信理财通年化收益率仅为2.6%和2.9%,而银行1年期理财产品年化收益率也下行至4.4%。毋庸置疑,理财产品收益率的快速下行将大大的凸显出金融资产中权益类的配置价值。

权益类资产身处价值洼地,当下迎来绝佳配置窗口

A股目前已然转变成为价值洼地,当下迎来绝佳的配置窗口。2018年以来,无论是全部A股还是沪深300代表的优质上市公司估值均一致向下,当前A股市场的总体估值无论是纵向和自己的历史数据比,还是横向与全球其他股票市场比,也都处在一个底部位置。当前A股已然转变成为价值洼地,当下迎来绝佳的配置窗口。

本文作者:燕翔、战迪、许茹纯、朱成成,来源:国信策略研究,原文标题:《“强国牛”:股权融资兴、实业强国牛》

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:凌辰 SF179

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)