主要结论

1季度,动力煤期货冲高回落后,再度反弹。受到保供给政策影响,主产地煤矿产量释放加快,另外,加快进口,稳定旺季需求。期货价格高位回落,现货价格跟跌,随着供应的增加、气温回升,电煤需求回落,淡季预期打压期现价格,期货价格快速回落。进入3月,主产地煤矿安全生产升级,供应有收紧预期,叠加洪水影响澳洲煤炭出口,动力煤期货价格在600一线附近逐步止跌反弹。国内经济复苏加快,电力需求同步大幅增长,进一步提振电煤需求和价格,期货价格再度试探700附近阻力。

随着二季度煤炭需求进入季节性相对淡季,在煤矿安全生产升级及下游需求放缓的压力下,供应有收紧预期,主产地政策频出,缓解煤炭淡季需求压力,供应收紧预期加大。

煤炭进口降速加大,中国宣布了碳中和目标,计划全面转向清洁能源,对进口煤炭的质量要求也不断提高,对进口煤炭的质量安全检测和环保项目检测等要求也在加严,进口量维持偏低水平。

受到碳达峰、碳中和政策影响,未来煤炭消费有望逐步回落,将长期伴随煤炭产业。受到下游企业开工加快及出口强劲影响,需求维持稳定。功能需求季节性减少,但年后电力需求及煤化工需求稳步增长,消费量快速回升,主要电厂去库存加快,库存可用天数快速回落。

受到前期保供暖政策影响,煤炭产量释放加快,库存维持偏高水平。进入3月,主产地安全生产升级,煤管票收紧,主产地煤炭产量有望回落,下游采购加快,产地及港口去库存加快。下游电厂日耗回升,可用天数快速回落,随着4月大秦线提前进入检修,下游去库存加快,补库存预期有望提前。

从煤炭市场来看,碳中和政策将长期减少煤炭消费,对煤炭市场形成利空,未来火电份额受到挤压。2季度关注重点为煤炭供应,进口增速较慢,主产地安全生产导致产量收紧,将贯穿于2季度,煤炭供应阶段性收紧,同时,需求稳步提升,电力、水泥、煤化工稳步增长,下游采购加快,利好煤炭价格。动力煤在供需双降的背景下,价格重心在前期快速上涨后,后期震荡上行为主。

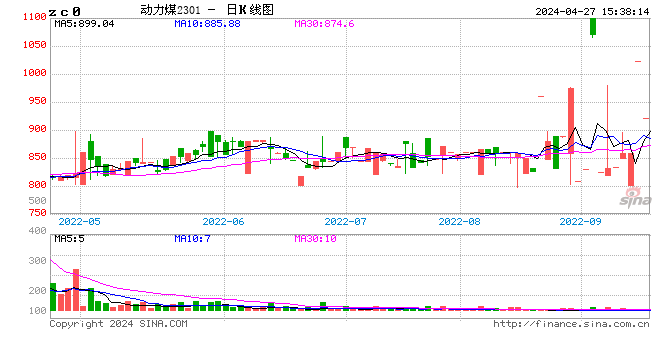

一、1季度动力煤期货市场行情回顾

1季度,动力煤期货冲高回落后,再度反弹。受到保供给政策影响,主产地煤矿产量释放加快,另外,加快进口,稳定旺季需求。期货价格高位回落,现货价格跟跌,随着供应的增加、气温回升,电煤需求回落,淡季预期打压期现价格,期货价格快速回落。进入3月,主产地煤矿安全生产升级,供应有收紧预期,叠加洪水影响澳洲煤炭出口,动力煤期货价格在600一线附近逐步止跌反弹。国内经济复苏加快,电力需求同步大幅增长,进一步提振电煤需求和价格,期货价格再度试探700附近阻力。

图:动力煤期货K线走势

数据来源:文华财经 国信期货

图:动力煤期现价差

数据来源:WIND 国信期货

二、影响动力煤期货价格的主要因素分析

1.原煤产量增速加快 二季度产量有望回落

2019年以来,国家能源局会同有关部门组织开展了30万吨/年以下煤矿分类处置工作,指导各地按照“严格执法关闭一批、实施产能置换退出一批、升级改造提升一批”的要求,有序淘汰落后产能。截至2020年底,全国30万吨/年以下煤矿1129处、产能1.48亿吨/年,较2018年底减少911处、产能1.04亿吨/年,降幅分别达45%、41%。

受到保供应政策影响,去年底煤炭产量释放加快,春节期间大矿持续生产,国内煤炭产量维持高位。1-2月生产原煤6.2亿吨,同比增长25.0%,比2019年1-2月增长17.1%,两年平均增长8.2%,日均产量1047万吨,比上年12月份减少88万吨。

保供给政策结束后,主产地重心向安全生产方面倾斜,加大了对煤矿的监察和检查力度,开展煤矿安全大排查以及专项整治行动。主产省份陕西严查煤矿安全违法行为,淘汰煤矿落后产能。山西省应急管理厅发布了2021年度安全生产监督检查计划,对列入本计划的生产经营单位的监督检查覆盖率达到100%。内蒙古为进一步加强煤矿生产能力管理,规范煤矿生产能力核定工作。

随着二季度煤炭需求进入季节性相对淡季,在煤矿安全生产升级及下游需求放缓的压力下,供应有收紧预期,主产地政策频出,缓解煤炭淡季需求压力,供应收紧预期加大。

图:我国原煤月度产量

数据来源:WIND 国信期货

图:我国动力煤月度产量

数据来源:WIND 国信期货

原煤产量延续集中,占全国产量比重上升。从分省数据来看,产量最大的依次为山西省、内蒙古、陕西省。1-2月,山西省累计原煤产量17369万吨,占全国累计产量的28.12%,同比增长33.6%;内蒙古累计原煤产量16777.8万吨,占全国累计产量的27.17%,同比增长25.4%;陕西累计原煤产量10476.4万吨,占全国累计产量的16.96%,同比增长36%。

图:山西月度产量

数据来源:WIND 国信期货

图:内蒙月度产量

数据来源:WIND 国信期货

1-2月,山西、陕西、内蒙三省区生产原煤44623.2万吨,占全国原煤产量的72.25%,比重较2020年扩大3.29个百分点。

图:主产地原煤产量占全国产量比

数据来源:WIND 国信期货

2.煤炭进口大幅下降

煤炭进口降速加大,中国宣布了碳中和目标,计划全面转向清洁能源,对进口煤炭的质量要求也不断提高,对进口煤炭的质量安全检测和环保项目检测等要求也在加严,进口量维持偏低水平。

1-2月进口煤炭4112.6万吨,较去年同期的6794.4万吨减少2681.8万吨,下降39.5%,创下近5年来最低同期进口纪录。2月进口褐煤最多,占全部进口煤炭的42.3%;排在第二位的为动力煤,占比为40.1%;其次为炼焦煤,占比为15.5%。

受到需求季节性淡季影响,二季度进口有望继续维持低位,一旦价格非理性过快增长,进口量有望部分增长。

图:煤炭月度进口情况

数据来源:WIND 国信期货

分国别看2月进口煤炭排在前五位的进口国为印度尼西亚、俄罗斯、蒙古、加拿大及美国。中国从上述五国共进口煤炭1985万吨,占中国全部进口煤炭的95.6%。由于澳煤进口限制,印尼煤已成为中国海运市场上的主要进口品种。2月自印度尼西亚进口煤炭1475万吨,环比增7.0%。

图:分国别进口量

数据来源:WIND 国信期货

3.煤炭需求淡季不淡

由全球能源互联网发展合作组织发布的研究报告提出,以特高压引领中国能源互联网建设,推动我国碳减排总体分三个阶段:第一阶段是2030年前尽早达峰,2025年电力率先实现碳达峰,峰值45亿吨,2028年能源和全社会实现碳达峰,峰值分别为102亿、109亿吨;第二阶段是2030-2050年加速脱碳,2050年电力实现近零排放,能源和全社会碳排放分别降至18亿、14亿吨,相比峰值下降80%、90%;第三阶段是2050-2060年全面中和,力争2055年左右全社会碳排放净零,实现2060年前碳中和目标。报告同时提出,构建中国能源互联网,全社会碳减排边际成本约260元/吨,远低于700元/吨左右的全球其他减排方案。

2019年,煤炭占中国能源消费的58%,占全国二氧化碳总排放的80%;煤电装机高达10.4亿千瓦,占全球煤电总装机的50%。2023年后,中国煤炭消费总量将稳定在28亿吨左右;煤电总量控制在2025年达峰,峰值为11亿千瓦,到2030年下降至10.5亿千瓦,到2050年下降至3亿千瓦左右,2060年煤电装机全部退出。《中国2030年能源电力发展规划研究及2060年展望》报告显示,清洁能源装机将成为主导电源,装机占比超过90%。2025年中国电源总装机达到29.5亿千瓦,其中清洁能源装机17亿千瓦,占比57.5%。2030年、2050年、2060年,中国清洁能源装机将分别增至25.7亿、68.7亿、76.8亿千瓦,分别占比67.5%、92%和96%,实现能源生产体系全面转型。

受到碳达峰、碳中和政策影响,未来煤炭消费有望逐步回落,将长期伴随煤炭产业。受到下游企业开工加快及出口强劲影响,需求维持稳定。功能需求季节性减少,但年后电力需求及煤化工需求稳步增长,消费量快速回升,主要电厂去库存加快,库存可用天数快速回落。

图:动力煤总消费量

数据来源:WIND 国信期货

从主要电厂日耗历史运行规律来看(相关数据已停止发布),每年1季度日耗快速有所回落。2季度,随着金三银四的到来,电力及煤化工等需求快速回升,在出口数据强劲增长的支持下,经济稳步增长,用电量恢复加快。同时,受到大秦线提前检修及电厂季节性补库存需求,夏季来临前,煤炭有需求小高峰。

图:主要电厂日耗情况

数据来源:WIND 国信期货

电力生产增速继续加快。两年年均平稳增长,日均环比有所回落。1-2月发电量12428亿千瓦时,同比增长19.5%,比2019年1-2月增长9.7%,两年平均增长4.7%;日均发电210.6亿千瓦时,比上年12月减少24.1亿千瓦时。分品种看,除水电外,火电、核电、风电、太阳能发电均呈两位数增长。其中,火电同比增长18.4%,以2019年1-2月为基期,两年平均增长3.9%;水电增长8.5%,两年平均下降2.2%;核电增长23.4%,两年平均增长9.9%;风电增长49.0%,两年平均增长21.9%;太阳能发电增长25.8%,两年平均增长18.7%。

受到经济增长加快及出口数据强劲影响,用电量快速回升,2季度电力有望继续维持偏高水平。

图:火电发电量

数据来源:WIND 国信期货

图:水电发电量

数据来源:WIND 国信期货

4.产业链去库存加快

受到前期保供暖政策影响,煤炭产量释放加快,库存维持偏高水平。进入3月,主产地安全生产升级,煤管票收紧,主产地煤炭产量有望回落,下游采购加快,产地及港口去库存加快。下游电厂日耗回升,可用天数快速回落,随着4月大秦线提前进入检修,下游去库存加快,补库存预期有望提前。

图:煤炭库存指数

数据来源:煤炭资源网 国信期货

截至3月底,曹妃甸港库存为522万吨附近,秦皇岛港库存505万吨附近。受到前期煤矿产量释放加快影响,港口库存增加明显,但在大秦线检修提前和下游需求启动,进口减少的背景下,港口去库存有望加快。

图:主要港口煤炭库存

数据来源:WIND 国信期货

6大发电集团煤炭库存及日耗数据目前已停止发布,从往年规律来看,3月库存逐步回落,2季度加快补库存,为夏季旺季需求做好准备,库存可用天数逐步回升。

图:6大发电集团煤炭库存规律

数据来源:WIND 国信期货

图:6大发电集团煤炭库存可用天数规律

数据来源:WIND 国信期货

5.价格季节性规律

从历史价格涨跌来看,2季度电煤需求逐步启动,补库存加快,消费淡季背景下,下游企业提前备货加快。4-5月价格相对偏淡,6月逐步临近夏季,需求带动价格反弹。

从今年来看,受到主产地安全生产升级影响,期现价格快速反弹,价格易涨难跌。

表:动力煤现货价格季节性涨跌

数据来源:WIND 国信期货

三、动力煤后市分析及展望

受到疫苗的接种率提升,全球疫情逐步可控。欧美央行在疫情期间释放大量流动性,宏观经济稳中向好。受到美元阶段性反弹压力,大宗商品走势一度承压,但随着2季度全球经济强劲增长预期影响,工业品需求受到支撑。

从煤炭市场来看,碳中和政策将长期减少煤炭消费,对煤炭市场形成利空,未来火电份额受到挤压。2季度关注重点为煤炭供应,进口增速较慢,主产地安全生产导致产量收紧,将贯穿于2季度,煤炭供应阶段性收紧,同时,需求稳步提升,电力、水泥、煤化工稳步增长,下游采购加快,利好煤炭价格。动力煤在供需双降的背景下,价格重心在前期快速上涨后,后期震荡上行为主。

风险提示:进口政策、安全生产政策、环保政策、用电高峰等。

附件1:2021年国家统计局主要统计信息发布日程表

资料来源:统计局

附件2:2021年全球主要央行利率决议时间表

资料来源:Daily FX

国信期货 徐超

责任编辑:宋鹏

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)