一、供需报告奠定偏多基调,进口成本难觅低位

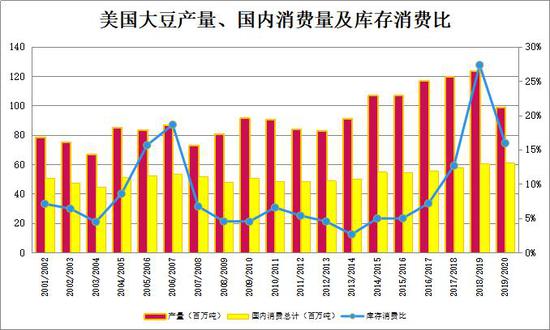

USDA9月的供需报告显示,全球2019/20年度大豆产量预估为3.4139亿吨,略低于8月预估3.4183亿吨,期末库存预估为9919万吨,8月预估10174万吨;全球2018/19年度大豆产量预估为3.6207亿吨,稍稍低于8月预估3.6285,期末库存预估为1.1241亿吨,较8月预估的1.1453亿吨下调。美国2019/20年度大豆单产预估为47.9蒲式耳/英亩,8月预估48.50蒲式耳/英亩,产量预估从36.80亿蒲式耳调降为36.33亿蒲式耳,大豆年末库存预估为6.40亿蒲式耳,8月预估7.55亿蒲式耳。从全球宏观和美豆新增供应上,给市场奠定了短期偏多的基调,若后续美豆收割期天气再出现问题,可能令美豆具备进一步上涨的动力。周度作物生长报告,截至10月6日当周,美豆生长优良率陡降至53%,低于市场平均预估的55%,美豆收割率14%,不仅低于市场预期,也继续处于多年低位,上年同期31%。美豆指数整体运行至年内震荡区间的高位,短期消息面难有利空,市场更多等待中米经贸高级别磋商的结果,但目前实际收割推进缓慢,现货供应压力与期货盘面压力并没有出现联动,短期美豆指数易涨难跌。

图1、美国大豆产量、消费及库存消费比

数据来源:USDA、广州期货

二、南美新季播种缓慢,四季度出口或同比下滑

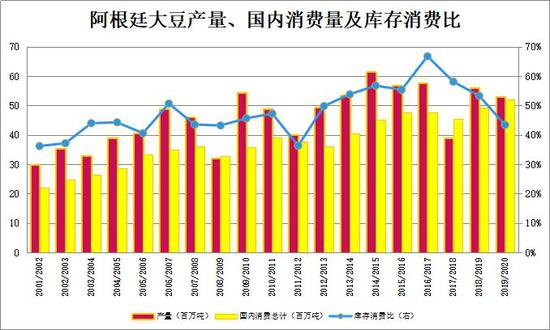

2019/20年度巴西大豆播种面积预计将达到3650万公顷,略高于上年的3620万公顷。大豆种植户对于是否扩大投资感到犹豫不决,因为中国的需求预计继续减弱。2019/20年度阿根廷大豆播种面积预计将达到1800万公顷,比上年提高20万公顷,因为农户从播种二季玉米转为播种二季大豆。2019年9月巴西向中国出口了362万吨大豆,去年同期为349万吨;阿根廷向中国出口了150万吨大豆,去年同期仅为8万吨,去年阿根廷减产严重,今年产量恢复正常。2019年1-9月巴西累计向中国出口大豆4601万吨,阿根廷累计出口562万吨。据报道,中国已经向几家国企以及私营企业提供了采购美国大豆的加征征税排除,此次对美国大豆提供加工征税排除的数量将达200至300万吨。南美部分出口市场将被挤占,但近期南美的大豆出口升贴水已深幅调整,进一步下调的可能性较低。

图2、巴西与阿根廷的大豆产量、消费及库存消费比

数据来源:USDA、广州期货

三、国内库存水平较低,进口与压榨节奏成关键

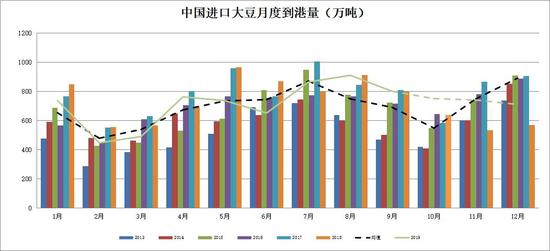

2019年第38周,全国主要油厂大豆库存、豆粕库存及未执行合同均下降。其中大豆库存458.96万吨,较上周减少58.79万吨,减幅11.35%,同比去年减少278.41万吨,减幅37.76%;豆粕库存为75.83万吨,比上周减少0.22万吨,减幅0.29%,比去年同期减少15.43万吨,减幅16.91%。国内四季度目前船期预报显示到港量在700-800万吨的水平,市场早前预期供给是充足的,但考虑油厂压榨节奏的缓慢,与明年南美供应上市的延后,在明年1-3月间,实际供给将是偏向紧平衡,年内中国养殖业需求的低点大概率已探明,猪肉供给和价格问题受到社会关注,中国农业农村部会同国家发改委、财政部、自然资源部、生态环境部、交通运输部、银保监会等部门,认真贯彻党中央国务院决策部署,多部门相继印发文件,出台17条政策措施支持生猪生产发展。猪肉价格的节节攀升,带动了鸡蛋与其他肉类价格走强,禽类水产类养殖利润较丰厚,进入增存栏周期,刺激四季度养殖户补栏的意愿与对肉类蛋白价格的看涨预期。油厂目前的豆粕库存出现了下降,豆油库存平稳,四季度整体的压榨开机率较难维持在偏高水平,而7-9月为年内大豆到港量高峰,后期油厂将有更大的压榨节奏调整空间,因5-7月饲料需求萎靡的影响深入人心,油厂采购买船趋于谨慎,预计压榨节奏会放缓。

图3、中国进口大豆月度到港量

数据来源:海关总署、广州期货

综合而言,国内豆粕现货短期压力有限,而下游生猪价格与养殖利润高企,刺激部分企业产能恢复,市场整体氛围趋向平稳略偏多,较大的不确定性来源于中米高级别经贸磋商的推进,若年内放大美豆的采购量,在现有到港基础上,将对期货市场有较大压力,我们认为在关键问题上美国方面较难妥协,中方未必会无的放矢扩大购买。近月大豆到港高峰已过,油厂库存渐降,油脂方面的挺价力度稍降,因棕榈油价格低迷,短期或拖累油脂类价格的表现,而国庆假期多数地区豆粕库存压力均有所缓解,短期油厂压榨量提升有限,节后短期内粕类短期大概率保持现货价坚挺,若在消息面刺激与外盘美豆指数价格配合下,豆粕期现价格短期有望再度冲高。仅供参考。

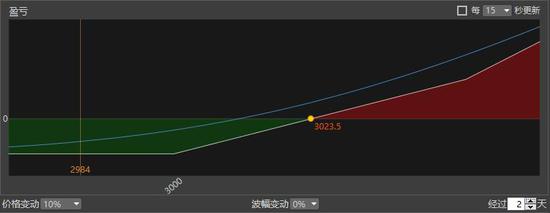

图:临近到期日——期权theta与S,t变化关系

这次策略计划操作一张非常临近到期日的期权合约,m1911系列期权。10月10日晚,正是中米谈判叠加USDA月度报告公布的“双重事件关键时点”,如果本次策略推断正确,m1911将随豆粕现货价格出现明显上涨,而因为期权临近到期,也会产生巨大的杠杆效应。因此这次策略入场建仓,是典型的通过事件型博弈,来利用期权特征去做到“以小博大”。

风险点之一,在于之前分析的“豆粕突发性上涨”的推测可能不准确,这个风险在前文已经有所论述。

风险点之二,在于m1911期权在10月14日就要到期了,仅剩3个自然日的时间。到期的期权能不能投机?我们清洗的记得正是快到期的50ETF虚值期权创下了192倍涨幅的江湖传说,因此临到期的期权确实具有很强的杠杆作用。但是,时间衰减是一个非常可怕的对手。时间衰减用theta衡量,它的数量变化特征可以用计算软件推算,而结论就如同上图所示,平值附近的期权在临到期的时候,其时间价值衰减得非常快。甚至有时候我们需要用分钟,而不是用天作为单位,来衡量其衰减速度。

图:豆粕m1911期权——1天和2天后的时间衰减损耗

期权m1911系列合约的衰减非常快,仅从“策略星”软件的纯理论计算,浅虚值期权几乎是每天衰减三分之一的时间价值!实际上,根据我们以前的交易经验,豆粕市场其实非常聪明,多数投资者明白10月14日之前的风险,其实就集中在仅仅10月10日的这一个晚上。因此,今天晚上过后,很可能m1911期权已经接近“到期”的状态了;换句话说,这次交易,我们猜测时间衰减会比软件推算的衰减速度更快!

风险点之三,就是隐含波动率了。目前m1911-C-3000和m1911-C-3050的隐含波动率都在20%左右,而m2001主力合约在隐含波动率在17%左右,可见m1911定价稍微偏高。但偏高的幅度不算大,相比起波动率带来的影响,仍旧是theta的时间损耗更值得关注。

综上,期权特征来说就是“10月10日晚消息大放题”和“临近到期日时间损耗”之间的较量了,将用入场交易的行为来验证我们自己的预判。

广州期货1队 刘宇晖 苏航

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)