5、6月份很可能是抛储的时间窗口

自2018年10月份市场传言收储,再到储备棉轮出政策延期公布,市场对储备棉的关注有增无减。进入3月份后,市场对储备棉的关注度越来越高,行业内人士对本年度储备棉是否轮出、什么时间开始轮出、轮出的量怎样等问题存有疑惑。特别是在3月8日市场出现“国储棉公检即将开始”的消息之后,抛储就成为国内棉花市场上的最大潜在利空。在此利空压制下,郑棉1905合约近两周一直维持在15100—15400元/吨区间窄幅振荡。我们就从抛储的可能性、抛储的时间窗口及抛储的可能路径三方面入手,来分析抛储对市场可能造成的影响及潜在的交易机会。

抛储的可能性有多大

中国棉花信息网公布的《中国棉花产销存量资源表(2019.3)》数据显示,2018/2019年度我国棉花总产量为572万吨,总需求为858万吨。本年度产需存在286万吨(858-572=286)的供应缺口,一般来讲这个缺口需要上年度结转库存、进口棉和储备棉这三部分来补充。

表为中国棉花产消存量资源

表为中国棉花产消存量资源截至2018年8月底,国内结转库存大约有251万吨,中国棉花信息网预计进口量为176万吨,假设这两部分全部可用,则完全可以弥补本年度的供应缺口,不需要动储备棉。但是国内的结转库存可以全部使用吗?

回顾近3年储备棉轮出前一个月的国内棉花总库存与后期价格走势的关系,我们可以看到,国内库存低于300万吨较易引发价格大幅上行,且抛储难以稳定价格。同时我们注意到,近三年国内平均库存为300万吨。因此我们认为就国内库存量来讲,300万吨是个非常值得关注的数据。

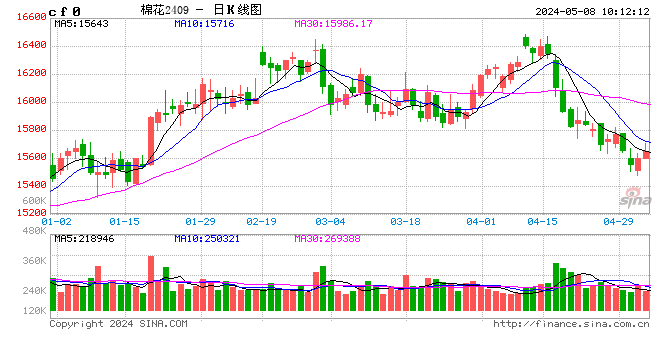

图为近三年抛储前一个月的国内库存量及期货价格走势

图为近三年抛储前一个月的国内库存量及期货价格走势回顾近三年8月底的结转库存分别为122万吨、171万吨、251万吨,取近三年平均值,大致需要留有180万吨的结转库存。

在300万吨和180万吨的库存中,我们选择较小的180万来算,就是去年8月底的结转库存里我们最多可以使用71万吨(251-180=71),进口量就按预测数据176万吨,这样可使用的结转库存+进口量总计为247万吨,对比本年度的产需缺口286万吨还是少了39万吨,若要稳定市场供给,今年很大概率还是要有抛储动作。

抛储的时间窗口

2019年2月底国内工商业库存一共是537万吨,年消费858万吨也就是每个月71.5万吨,按此推算下来至5月底时库存为322万吨,到6月底时库存为251万吨(低于300万吨)。前文中我们也讲到,国内库存低于300万吨较易引发棉价上行。目前国家储备棉的存量降至300万吨之下,已经没有去库存的任务,抛不抛还是要看价格。若5、6月份棉价大幅上行,抛储将是平抑市场价格的一个很好工具。因此,我们预计5、6月份很可能是抛储的时间窗口。

抛储的可能路径

对于抛储的可能路径,从大的方向上来讲有两种。第一,只出不入。这种情况,会对本年度棉价形成打压,价格难以有大幅上涨,但是同时把供需矛盾后移至2019/2020年度,到时或许有较大的上涨行情。第二,边出边入。这种情况,对本年度价格的打压会比第一种情况小,但是2019/2020年度的供需缺口还是存在,棉花可能启动慢牛行情,价格慢慢地爬升。

下面笔者结合市场上的一些传闻,对上面两种路径做进一步的细化。

2018年抛储结束后,储备棉余量为270万吨左右,另据市场传闻,今年国家会轮入部分外棉和新疆棉,总量可能有120万吨之多(今年国家会储备轮入30万吨的美棉和90万吨的新疆棉)。如果这样的话,今年国家可向市场投放的总量为390万吨(270+120=390),可能的投放方式有以下三种:

1.单纯的轮库动作,轮入30万吨美棉和90万吨新疆新棉,同时向市场轮出120万吨的储备棉。这种情况下,投向市场的有效供给(净投放)只有30万吨(120-90=30),完全不能弥补本年度的供给缺口,容易引发市场上涨。

2.只留本年度轮入的120万吨,把之前的270万吨储备棉全轮出。这种情况下,投向市场的有效供给(净投放)有180万吨(270-90=180),基本上可以达到稳定供给、稳定年度价格的作用,但是对2019/2020新年度行情存有潜在的利多作用。

3.拿出来拍的量介于前面两者之间。国储总库存390万吨,按国内每个月消耗71.5万吨来算,国家留出3个月的消费量,可抛的量为175万吨。这种情况下,投向市场的有效供给(净投放)有85万吨(175-90=85),能弥补本年度的供给缺口,达到稳定价格的作用。

结论

文中的第三部分,怎么抛,抛多少量,这些问题我们不去妄自猜测。假定我们第一、二点的逻辑是对的,眼前国内棉花库存很大,且进口窗口一直处于打开状态,短期内不会抛储,可能的抛储时间窗口是5、6月份。

国内供应压力最大的时候是1、2月份,当时国内棉花价格都没有跌下去,是否可以推测3—6月期间,棉价易涨难跌,15000元/吨的底部基本探明,下方空间有限?接下来宏观上有中美经贸磋商的最终结果;棉花自身马上要进入种植季,天气是一个炒作点;技术形态也在慢慢向多头趋势转变。

操作建议:

1.近期若美棉走出突破行情,郑棉也会跟涨,但是需要谨防抛储消息带来的调整。

2.在抛储消息落地时,有低点果断买入1909合约。随着抛储的进行,可以比照前文中所述的抛储路径,然后采取不同的方案。若是上面的第一种路径,则主要做多1909合约。若是第二种路径的话,全力布局2005合约。若是第三种路径,则很可能是缓步上涨的慢牛行情,多单换月持有。

(作者单位:易构棉)

责任编辑:张瑶

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)