原标题:修正而非宽松的开始,股债上行仍需通胀确认 ——MLF利率下调点评

来源:金融有革调 文:姜沁

专题摘要

11月5日,央行下调MLF操作利率5bp,略超市场预期。对此,我们点评如下:

为什么央行选择本周调降MLF?1)10月LPR利率降至自然底之后,央行重新选择动用政策工具引导市场预期。2)10月缴税压力偏大间接压制银行降低贷款利率的动力,于是10月资金利率向贷款利率传导可能不顺,11月不存在这样的问题。3)汇率端扰动相对减轻。8月汇率破7之后,央行规避了“降息+贬值”的操作同时出现的情况。而10月之后中美磋商形势好转、美元高位回落、中美利差拉开,汇率端出现明显好转,为MLF利率下调提供操作窗口。

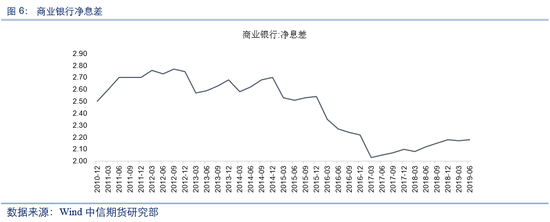

12月是否还有宽松动作?我们倾向于降准概率大于降息,12月市场进一步降息的概率稍低:1)局部通胀诱发类滞涨预期的担忧仍在,当前环境下并不具备连续降息的基础。2)由于MLF并非银行负债的主要来源,本次降息仍然具有压缩银行利差的可能。2019Q2商业银行净息差为2.18,较近5年底部区域仅有15bp的下行空间,暗示银行贷款利率下调的空间不足。3)12月美联储未必会提供降息窗口。4)为了弥补基建乏力,2020年专项债额度可能前置释放,央行或在年末资金面偏紧的时间窗口,通过降准的方式为市场补充流动性。

修正信号而非宽松的开始。政策维度释放两大信号:1)降成本优先级略高于局部通胀,证据是央行选择与LPR更为挂钩的MLF利率,而非TMLF利率;2)央行引导流动性松紧适度的预期。此前市场因为猪价上行而一面倒押注降息概率下行,而此次MLF下调可能有安抚市场的考虑。

策略展望:本次调整对于金融市场短期均构成一定利好,但是否具备持续上行基础需要等待CPI数据确认。期指可在CPI数据披露之前逢高止盈,后续视CPI是否超预期调整仓位。期债短线多头可继续顺势参与,但尚不具备趋势性做多的基础。

风险因子:通胀大幅走低,货币政策超预期宽松;经济数据大幅下行。

11月5日,央行开展4000亿元1年期MLF操作,中标利率3.25%,较前一次下调5bp,该事件略超市场预期。对此,我们的点评如下:

一、为什么央行选择本周调降MLF?

降成本导向下,市场对于MLF利率下行的预期始终存在,但9月14日MLF利率下调预期落空之后,叠加通胀触及3%、10月TMLF缺席,市场一度打消了年内下调MLF利率的预期。因此,本次下调一定程度上是超出市场预期的,有必要先讨论央行操作背后的逻辑。我们认为,可能的原因有三:

等待LPR利率合理中枢出现

原因一,央行可能是在等待LPR利率的合理中枢出现。8月、9月央行先后下调LPR一年期利率6bp、5bp,10月MLF到期续作之前,市场普遍预计10月LPR利率可能进一步下调。于是10月央行选择维持MLF利率不变,其中可能有观察LPR利率是否降至合理中枢的考虑。而在10月LPR利率降至自然底之后,央行重新选择动用政策工具引导市场预期。

缴税压制银行负债成本的压力不在

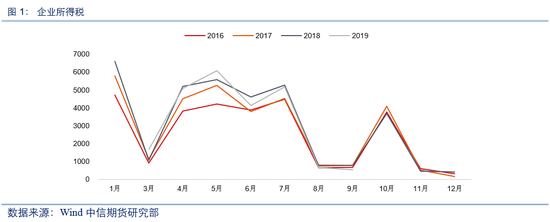

原因二,10月是传统的企业缴税大月,负债压力偏大间接压制银行降低贷款利率的动力,于是10月资金利率向贷款利率传导可能不顺,而11月却不存在这样的问题。

汇率扰动相对减轻

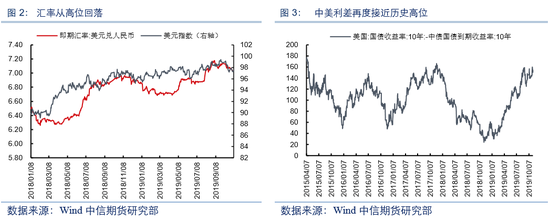

原因三,尽管8月汇率破7之后一定程度释放出国内货币政策空间,但出于防范单边贬值预期自我强化的风险,央行规避了“降息+贬值”的操作同时出现的情况。而10月之后汇率端压力出现明显好转,一方面,中美磋商峰回路转,第一阶段协议有望达成,提振市场情绪;另一方面,美元高位回落(主要推动是9月消费数据拐头向下+10月美联储继续降息+英国无协议退欧风险基本排除),中美利差重新接近150bp历史高点,美元给予人民币汇率的被动贬值压力也明显减轻。汇率端扰动减轻也为MLF利率下调提供操作窗口。

二、12月是否还有宽松动作?

我们倾向于降准概率大于降息,12月进一步降息的概率稍低。

CPI压制政策空间

MLF利率不再调整的第一个因素来自于通胀。当前机构对于10月、11月CPI的预测数值已升至3.21%、3.53%。局部通胀诱发类滞涨预期,当前环境下并不具备连续降息的基础。

结构化存款压制息差下行空间

第二个压制因素在于银行成本端的压力。由于MLF并非银行负债的主要来源,揽储需求以及结构化存款利率偏高抑制贷款利率进一步下行的空间,因此,本次降息仍然具有压缩银行利差的可能。不妨来看商业银行的净息差水平,2019Q2商业银行净息差为2.18,较近5年底部区域仅有15bp的下行空间,暗示银行贷款利率下行的空间不足。

12月美联储未必提供降息窗口

10月美联储如期降息,但声明中删除了“将适时行动以保证经济扩张”的鸽派措辞,暗示此前基于“周期中调整”而进行的“预防式”降息将告一段落。会后,美联储高层也齐齐发声,强调将维持利率不变(美联储副主席Clarida:对美联储货币政策立场“非常满意”;波士顿联邦储备银行行长Rosengren:美国经济数据显示没有降息的必要;达拉斯联储行长Kaplan:货币政策处于“适当”水平;美联储副主席Quarles:负利率不在美国考虑之列)。从这个角度看,美联储或将回归中性的政策立场,未必会为提供进一步降息窗口。

货币政策维持“不松不紧”基调,12月存在降准的可能性

综合来看,此次MLF调整向市场释放了两大政策信号:1)降成本优先级略高于局部通胀,证据是央行选择与LPR更为挂钩的MLF利率,而非TMLF利率;2)央行引导流动性松紧适度的预期。此前市场因为猪价上行而一面倒押注降息概率下行,而此次MLF下调可能有安抚市场的考虑。

相对而言,我们更为倾向央行在12月进行降准操作。原因在于2019年度财政提前透支,为了弥补基建乏力的问题,2020年专项债额度可能前置释放。为保证专项债的顺利认购与发行,央行或在年末资金面偏紧的时间窗口,通过降准的方式为市场补充流动性。

三、稳定市场信心,但上行趋势需要CPI确认

最后,落地至金融市场的影响。我们认为,短期构成一定利好,但持续上行趋势需要等待CPI确认。

权益:政策信号叠加外资涌入,短期偏强,但上行趋势需要CPI确认

权益维度,短线延续偏强的看法,上行动力有两个,一是11月MSCI有望带来约2000亿的增量资金,二是流动性收紧的预期阶段证伪,于是短期上证综指有望冲击3050关口。但我们认为向上突破的可能性相对较低,原因在于10月CPI有超预期的可能,在MLF下调利好出尽之后,市场可能开始计价滞涨环境所带来的负反馈。于是操作维度,CPI数据披露之前,我们建议投资者可止盈一部分头寸,同时关注CPI是否超预期上行以及上证综指能否技术破位,并以此为依据调整后续仓位。

固收:稳定市场信心,短期展开修复,但中期仍需等待通胀前景明朗

固收维度,央行引导流动性松紧适度的预期将一定程度上安抚市场因结构性通胀下货币政策宽松无望的预期,这将进一步鼓舞市场在快速调整之后展开修复。但目光放长来看,MLF利率下调更多修正的是货币政策不松不紧的预期,而非货币政策步入宽松的开始,对于市场的影响将更多以将安抚性质出现,并未改变中期收益率高位震荡等待通胀前景明朗的节奏。因此,策略上看,周报中提示的短线多头可继续顺势参与,但尚不具备趋势性做多基础。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:李铁民

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)