来源:市界

作者:陈畅

为何仅仅几个月时间,大额存单的地位就一落千丈,从一单难求沦落到被银行客户两方嫌弃的境地?

花无百日红!曾经“一单难求”的大额存单,也有被冷落的一天。

近期,消费者对待大额存单的心态在悄然发生着变化,宁愿存定期也不碰大额存单,原因很简单,大额存单“不赚钱了”,其利率几乎与同期限的定期存款利率相同。

相对应的,多家银行纷纷下架大额存单产品,客户经理对有关大额存单的咨询也是闪烁其辞——要么说没有,要么引导客户购买理财产品。

在消费者和银行两端同时遇冷,大额存单显得极为尴尬。

去年受宏观环境的影响,居民贷款规模增速降低,存款规模却在快速增加,这使得银行资金在供需两方面出现了不平衡,再加上净息差普遍收窄,银行经营面临巨大的压力,于是,负债端的精细化管理也就被提上了日程,大额存单这种对银行来说成本相对较高的产品,也不受银行待见了。

下一步,曾经备受追捧的大额存单,将何去何从?

大额存单数量少利率也不高

通过北京地区部分网点的线下走访和线上APP查询,‘市界’发现,目前市面上的大额存单越发“稀缺”。

在大型国有银行中,交通银行目前无在售的大额存单,建设银行和邮储银行网点工作人员称额度有限;部分股份银行中,像兴业银行部分网点,面对客户对大额存单产品的咨询则闪烁其词;一些农商行虽有大额存单产品,但五年期的很少,只有少量短期产品,利率也不占优势。

这无疑说明,一方面,大额存单的数量在变少;另一方面,仅存的大额存单利率情况不甚乐观。

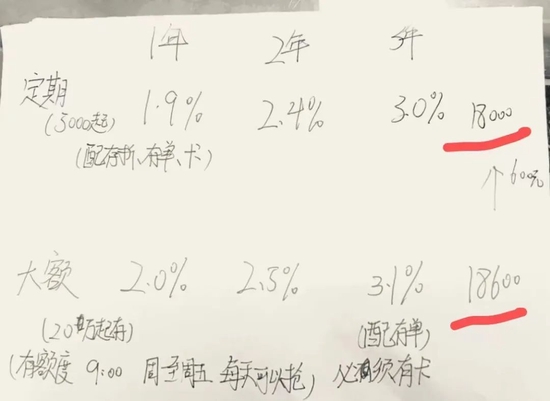

从利率来看,中国银行、工商银行、农业银行三家20万起存的大额存单产品,三年期利率为3.1%。同样的三年期,光大银行、民生银行利率为3.2%,“零售之王”招商银行利率最低,只有2.9%。

多位银行网点工作人员发出了“大额存单量少利率低”的感慨。“现在上面根本不给下发额度。即使有额度,一年期的利率不到2%,我们已经好久没有收到过三年期的了。”邮储银行一位理财顾问告诉‘市界’。

中国银行北京某网点的工作人员给‘市界’算了一笔账,“如果都拿20万起存额算,定期三年的利率是3.0%,大额存单三年的利率是3.1%。三年到期后,定期存款利息为18000元,大额存单的利息为18600元,前者只多出600元,并不具有吸引力。”

“而且定期是3000元即可起存,不用抢,客户存大额存单的必要性不大。”他讲道。

在咨询大额存单的过程中,几乎所有客户经理都会主动营销增额终身寿险等保险产品,“3.5%复利递增,收益写在合同里,不比大额存单香吗?”某银行客户经理称。

在利率下行的背景下,大额存单收益率的吸引力确实在降低,这种现象已经不是一天两天了。

据公开数据,2020年,大额存单三年期的利率为4.13%,尚处于4%水平之上;2021年,多数银行大额存单三年期利率跌破4%;而2022年降为3.5%左右,然后就是如今的3%出头。

低利率使客户对大额存单失去了往日的热情。

肖璐最近做生意手头存了些钱,想着用大额存单赚赚收益,先后跑了十几家银行,发现大额存单利率都让她感觉“低得惊人”,最后只能勉强选择了一家银行三年期3.2%利率的产品。

但存进去她就有些后悔了,“毕竟几十万在里面,一锁就是三年不能动,严重影响了资金流动性,如果提前取出则按活期利率算,几乎等于没有收益。”

而让她最失望的是,她发现自己所购买的大额存单,居然没有转让功能,这意味着提前转让的想法也被打消了。

李想一直以来都是大额存单的忠实拥趸。据他回忆,几年前,大额存单利率很有诱惑力,国有银行有4%,部分地方性银行、个别民营银行以及某些股份制商业银行5年期利率高达5%左右,这意味着存10万块钱,五年之后就能躺赚两万五。

而现在,他改变了想法,在定期和大额的利率只相差0.1%的情况下,还不如老老实实多存短期的定期存款,这样既有流动性,收益还说得过去。

相比中资银行,某些外资银行可能是例外。‘市界’在北京国贸附近的某外资银行发现,其门口赫然摆放着三年期大额存单利率3.55%的招牌。

该银行客户经理告诉‘市界’,这款产品目前只能在线下网点购买,且只对北京等个别城市开放,不需要抢,但也不能转卖。

资深银行从业者、公众号“借借财经技巧”主理人胡鑫认为,部分外资银行大额存单的利率高是有原因的,它们网点少,受信任的程度相对较低,吸存更为困难。同时,外资银行大额存单的门槛较高,一般是50万元起存,这种高门槛也限制了一些客户。因此,它们需要以较高的存款利率来赢得市场份额。

冰火两重天

把时间拉回到几个月前,大额存单的待遇还不是这样的,客户要拼手速,银行只要有额度,就投放出去,客户和银行两方都视大额存单为“香饽饽”。

上架秒空是常态,尤其是去年年末,部分银行由于揽储的需求比较紧迫,如果线下购买大额存单,客户还会收到额外的补贴或者礼物。

甚至部分农商行对新客户主动上浮大额存单利率至4%左右。某农商行理财经理就曾向媒体表示:“三年期大额存款产品利率是3.45%,20万元起存。在一定期限之前,新客户购买该产品,可申请50个基点的利率上浮。”

而为了帮手机操作不熟练的老年人群体抢到大额存单,部分工作人员还会提供贴心的代购服务,在产品上线时帮客户占上名额。

彼时,关于大额存单产品受追捧的原因,也是受大环境的影响。

2022年资本市场持续波动,股票、基金账户连连亏损,就连主打低风险的银行理财也没能幸免,部分银行理财产品出现大面积净值回撤现象,截至当年年底仍有超过3000只产品破净,有的投资者不仅收益全无,还损失了本金。

“持币观望”成为大多数人的避险之举。据Wind数据统计,截至2022年年底,六家国有大行吸收客户存款总额超120万亿元,同比增长率均达到了两位数。工商银行、农业银行、中国银行、招商银行及民生银行等在年报中都不约而同地使用了“创历史新高”来定义该年存款增量。

在所有存款产品中,大额存单兼具收益率、安全性和流动性,并且可在较长时间内锁定收益,对抗利率下行趋势,自然备受青睐。

然而,为何仅仅几个月时间,大额存单的地位就从一单难求,沦落到被银行客户两方嫌弃的境地?

“股票市场回暖。大家又敢把钱拿出去投资了。”一位80后基民告诉‘市界’,她的基金产品,去年整体亏了近5万元,今年光是1月份,就赚回了1万多,虽然2、3月收益还是有波动,但她还是对未来抱有希望。

这位基民的乐观代表了部分投资者的想法。今年3月,知名投资人洪灏在一次活动中表示,中国的经济周期“每三到四年就会轮动一次”,从目前来看,股市仍将继续回暖。

从当前的宏观形势看,洪灏认为,2022年全年中国银行系统增加约18万亿元左右的储蓄,家庭储蓄已基本回到“历史高点”。如果大众预期出现好转,家庭储蓄将会逐步转化为消费、买房和流入股票市场,从而导致储蓄的意愿降低,大额存单作为一种储蓄产品,自然会受到影响。

而从银行方面来说,利息支出是银行最重头的支出项目,存款利率稍有变动,对银行成本的变动都不是个小数目。而且,在银行利差日益收窄的当下,由于贷款利率受国家调控原因逐渐下行,“保卫”利差最直接的手段就是降低负债成本,大额存单在银行眼中也就不那么受“待见”了。

银行强化存款成本管理

大额存单毕竟能为银行带来存款,如果说客户对大额存单的态度由投资利率决定,很多人可能不能理解,银行为何对送上门的大笔存款拒之门外?

中央财经大学证券期货研究所研究员、内蒙古银行研究发展部总经理杨海平向‘市界’表示,大额存单对于商业银行的意义在于,可以通过这一主动负债产品,对本行的负债规模及期限结构进行主动管理。“银行要根据自身现有的负债规模、期限结构、付息成本情况以及信贷计划等因素,确定是否发行大额存单,以及发行额度和利率等。”

在银行贷款需求比较旺盛的时期,资金相对稀缺,大额存单成为银行吸储的利器。根据央行公布的数据,2017年发行总额仅有6.2万亿元,此后大额存单发行量大幅增长,2018年至2022年发行总量分别为9.23万亿元、12万亿元、9.7万亿元、11.3万亿元和12.7万亿元。

但是,与外界认知相反的是,对商业银行来说,并不是存款越多越好。商业银行利润的主要来源为贷款,主要是从用户的贷款中赚取利息作为收入。“宇宙行”工商银行2022年营业收入为8414.41亿元,其中利息净收入就达到6936.87亿元,占比超八成。

大额存单带动的存款增长势头较好的另一头,是信贷有效需求增速下降。据央行统计,2022年末,金融机构人民币各项贷款余额213.99万亿元,虽然较前一年有所增加,但与2018年13.5%的增长率相比,增速降到11.1%。其中,同期内房地产贷款余额53.16万亿元,比上年末增速低6.5个百分点。

如果商业银行的存款较多,贷款业务少,则需不断地支付给用户利息。因此,从银行经营管理的角度看,存款量应限制在其贷款的可发放程度及吸收存款的成本和管理负担之承受能力的范围内。如超过这一程度和范围,反而会给银行经营带来压力。

“加之在监管部门引导实体经济融资成本下行的背景下,商业银行净息差持续收窄逼近心理底线,因此,银行限制大额存单发行、下架相关产品也就不难理解。”杨海平称。

胡鑫道出了银行与客户在存款上的微妙关系。他称,在当前银行存贷利差不断缩小的经营环境下,银行一方面想用大额存单吸引中高端客户,增强存款产品的竞争力;另一方面,又不想让大额存单增加吸存成本,提高付息率。

“所以,结合这两个方面的考虑,许多银行提供的大额存单的期限一般在两年以内,对于利率较高的三年期限的大额存单进行限量供应,或是干脆不供应。”胡鑫观察到,有的银行直接表明态度,不欢迎客户存三年期限的大额存单,将三年期的大额存单利率定价打得足够低,让客户自愿放弃。

胡鑫从招商银行的大额存单设定规则上就看出了眉目,对比国有大型银行的大额存单利率(1年2%、2年2.5%、3年3.1%),招商银行的大额存单利率设置很特别,1年和2年的大额存单利率都比国有大型银行高出0.2个百分点,但3年期的大额存单利率却比国有大型银行低了0.2个百分点。

他认为,招商银行就是通过在利率上“管控”,让客户感觉存3年期的大额存单不划算,“逼迫”客户存1年期和2年期的大额存单,从而降低了吸收存款的成本,提高银行的利润。

值得注意的是,本来就已经走下坡路的大额存单利率,下一步还可能继续降低。今年4月以来,广东、湖北、陕西、河南等多个省份的中小银行纷纷发布公告,下调人民币存款挂牌利率,涉及活期存款、定期存款、大额存单等产品,不同期限调整幅度不同。

业内人士普遍认为,此次存款利率调整,可视为继国有大型银行和部分股份制银行下调存款利率之后,中小银行的“跟进”。

“去年大行、股份行下调存款利率,导致部分存款转向中小银行,丰富中小银行存款来源的同时也提高了中小银行存款成本。中小银行此次下调存款利率主要集中在中长期存款,这部分存款利率较高,压降存款利率有助于降低负债成本。”中国邮储银行研究员娄飞鹏分析称。

对于执著于大额存单的客户来说,这不算一件好事。大型银行5%存款利率时代早已成为过去时,随着这波中小银行也跟进调低存款利率,今后想拿到较高存款利率的大额存单,就更加难上加难。

(文中肖璐、李想、胡鑫为化名)

责任编辑:宋源珺

VIP课程推荐

APP专享直播

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)