来源:苏宁财富资讯

有人说,信用卡行业的下半场来了,增量时代结束,存量时代来临。

确实,上市银行半年报数据显示了信用卡发展趋缓,监管的政策指导和窗口指导都说明行业到了一个发展的重要节点。

但对人均持卡量只有0.51,发展仅有16年的信用卡行业来讲,说下半场的到来是不是太早了?

其实不管是纵向看历史,还是横向看国际水平,我国的信用卡都仍未达到“存量时代”。

1

作为电子化和现代化的消费金融支付工具,我国的信用卡业务是随着改革开放和市场经济的发展而发展起来的,但真正快速的发展则是在近十年的时间中。

1979年,中国银行广东省分行代理香港东亚银行“东美VISA信用卡”取现业务,标志着中国出现了信用卡业务。随后代理业务不断发展,直至20世纪80年代,中国银行发行“中银卡”,以及农行、工行、建行的跟进,开启了中国信用卡业务的发展。

到1995年,在广发银行发行现代意义上的信用卡(信用消费功能)之前,信用卡其实一直是“准贷记卡”(先存钱、后消费)。

而在1995-2003年期间,信用卡行业仍然处在萌芽期,发展较为缓慢。

但2002年银联成立后,在各大银行纷纷成立信用卡中心的基础上,信用卡业务进入了第一次发展高峰期,2003年6月,信用卡发卡量达到2499万张。由此,2003年被称为中国信用卡元年。

2006年上线运行的人民银行个人征信系统,原本可以成为进一步促进信用卡业务快速发展的基础,但“次贷危机”的出现,使信用卡业务在2008年提前出现了转型期(发卡量增速开始下滑)。

2008到2012年间的转型期,既有金融危机的宏观因素影响,同时也是银行信用卡由粗放发展到初步精细运营的转变期。到2015年,蚂蚁花呗、苏宁任性付、百度有钱花等虚拟信用卡的大发展,带来了信用卡发卡量第一次下滑(同时还有统计口径的原因)。

随后的2015年至今,银行借助互联网巨头的线上流量,再次进入信用卡发展的快车道。仅2017年的信用卡新增发卡量就达1.23亿张,同比增长超过25%,线上发卡量更是一举突破60%。至2019年第二季度,信用卡人均持卡量增至0.51张,在用发卡量(包含借贷合一卡)达到7.11亿张。

2

如果说信用卡下半场是以“存量时代”为标志,那么,这个时点远未到来。

从人均信用卡持卡量看,美国人均3张左右,日本、韩国均超过2张。而2018年,我国人均持卡量仅0.5张,深圳市的人均持卡量2张左右,北京1.5左右,上海约1张,其他的城市均在1张以下。在信用卡人群覆盖率和人均水平上,我们距离发达国家和地区的平均水平仍有较大差距。而人民银行公布的数据显示,人均持卡量相比于2018年末,提高了0.02张,提高的空间仍然广阔。

这一点,发卡量可以证明。根据2019年上半年报,发卡量排名前五的中农工建招新增发卡量超过3000万张,相比去年同期增速虽然有所放缓,但仍然保持在10%以上。

从信用卡不良贷款率来看,国际标准的警戒线为5%,截止2017年末,我国的信用卡不良率为1.6%,预测2018年和今年的不良率仍然不会超过2%,整体资产质量健康。今年二季报虽然显示不良率有所提升,但一方面幅度较小,另一方面仍是个别因素,而非行业整体性问题。

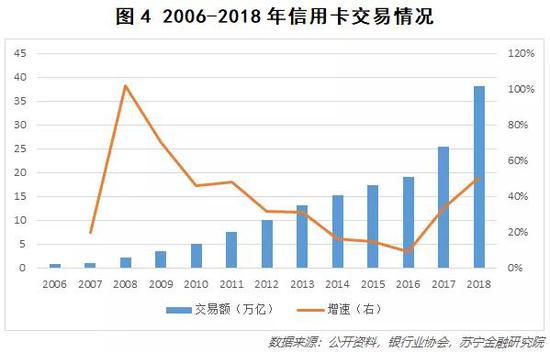

从信用卡交易金额看,得益于人均可支配收入的提高和减税降费等政策实施,2016年以来信用卡的交易额持续快速提升。而据2019年上市银行半年报,虽然工农中建交这五大行的交易额原地踏步,增幅较小,但招商、平安、光大、中信等股份制银行保持了20%左右的较高增速,逐渐成为信用卡市场中的主力参与者。所以综合来看,行业整体交易额并未下滑。

同样的,其它反应信用卡业务发展情况的数据,也无法表现出信用卡业务的存量来临。如信用卡的贷款余额,除了个别银行的战略调整外,主要的上市银行都增长了5%-10%。信用卡不良率虽然有小幅上升,但更多是由于过去一段时间现金贷暴雷引起的共债风险传递,而非行业整体的发展问题。

然而,即便信用卡尚未到存量时代,监管的政策导向、银行的信用卡业务策略调整、行业的数据信号等都显示着,当前信用卡业务确实面临着需要调整的阶段。单纯的精细化运营已经不足以支撑快速的发展,信用卡业务的发展方向、策略、模式都需要有更创新的方式。

3

那么,接下来的信用卡业务还应该如何发展、如何创新呢?

我们不妨先看看其它国家,特别是信用卡行业发展成熟的发达国家是怎样的。

首先来看美国,美国信用卡始于1915年,至今已近100年。与国内的信用卡业务相比,美国信用卡有以下几点特征。

第一是发展驱动力自下而上。信用卡最先出现在美国,完全是由于消费者的需要,市场自发产生的,其发展没有经验借鉴而言,全靠本国市场导向,是一种自下而上的市场需求导向。而我国的信用卡业务,更多是在借鉴、模仿西方信用卡业务的基础上发展起来的,发展模式更多是自上而下。

第二,发卡方更多样化。我国的信用卡业务是商业银行主导,信用卡只能由银行来发行(虚拟信用卡正在逐渐打破这种限制)。而美国的信用卡发行方既有银行,也有各种非金融类企业,行业目前形成以银行信用卡主导,商业信用卡为辅的格局。

第三,产品创新多、种类多。包含有抵押信用卡、代币卡、认同卡、联名卡等各类信用卡。每种信用卡都针对不同的用户群体,满足用户在生活消费方面的各类需求,实现差异化竞争,个性化发展。

第四,收入结构差异明显。美国信用卡业务收入主要包括利息收入(第一大来源,70%左右)、商户回佣收入(即刷卡手续费,第二大来源,15%左右)、滞纳金收入(第三大来源,5%左右)、年费收入、提现收入等。典型的模式有两种,一类是以美国银行、第一资本、花旗银行等为代表的银行机构,以利息收益为主。另一类是以美国运通为代表的独立信用卡公司,以商户回佣为主(3%左右的费率)。这与我国信用卡收入结构有明显差异,以银联公布的信用卡收入结构来看,我国信用卡收入前三项是分期手续费、利息、回佣,占比较为均衡,且行业收入模式基本一致。

当然,美国在经济环境、消费观念等因素上与我国有很大的不同,发展的路径也可能完全不同。而另一个国家——韩国,在信用卡的发展历史上,则与我们具有更多的相似性。

韩国的信用卡起源于1980年韩国国民银行发行的“国民卡”,但在初期,信用卡并没有实质性进展,直至1998年亚洲金融风暴引发了韩国金融危机。

为了提振经济,韩国政府极力调整经济发展结构,即由出口导向型转变为内需驱动型,因此,政府大力扶持被看做能带动消费的理想金融产品——信用卡,并在1998-2001年的短短3年内到了一个发展高峰。

随后,信用卡滞付率(类似不良率)不断攀升,2003年信用卡危机爆发,同年9月,韩国信用卡总数超过1亿张,信用不良者数量超过300万人,占当时经济活动人口的18%,主要信用卡公司坏账率高达13.5%,几近破产。

相似的信用卡危机在中国台湾(2005年前后)、日本(2003年前后)、美国(2009年前后)都曾出现过。危机原因也都具有共同性,即危机爆发前夕,为了拉动经济,放松监管引发的消费信贷滥用和行业无序竞争,叠加上下行的经济周期,个人的债务危机传导至发卡机构,引发整体的社会风险。

4

回到我国的信用卡行业上,国外信用卡业务的创新和危机,为我国信用卡未来的发展提供了极好的创新借鉴和危机的防范化解经验。在当前信用卡发展逐渐降温的情况下,创新的产品和业务模式能够带领企业跨越周期,实现快速发展。对此,我认为有以下四个方面:

第一,信用卡业务的子公司改革。信用卡子公司并非一个新命题,光大、浦发等股份制银行已经率先成立了信用卡子公司,虽然独立后需要面临渠道、业务协同等问题。但同样的,专业化经营的信用卡公司能够更独立、更快速的适应市场变化,也具有更市场化的激励机制和风险隔离意识。同时,理财子公司的成熟也将为信用卡子公司的发展提供更多借鉴和经验。

第二,发展更多样化的产品。目前国内的信用卡是以代币卡、联名卡居多,有抵押信用卡和认同卡仍然有待发展。以认同卡为例,很多高校都联合银行发行了高校认同卡,但缺乏足够的精细运营。慈善类的认同卡同样如此,随着慈善理念逐渐的深入人心,该类信用卡也许是突破发卡数量瓶颈的一种方法。

第三,商业信用逐渐发展。美国信用卡发展是由商业信用向银行信用的发展,所以发卡主体包含了银行和非金融企业。而我国是“银行+政府”主导的银行信用模式,法律规定只有银行才能发行信用卡,但消费贷款与支付/银行账户的结合诞生了一种“虚拟信用卡”,典型的如蚂蚁花呗、苏宁任性付、美团买单,这种模式与商业信用模式极其相似,突破了银行信用卡的牌照限制,而从目前的市场情况来看,这种产品正在逐渐扩大影响力。

第四,探索差异化的利率定价方式。2016年以来的消费信贷大爆发使当前的信用卡客群从最优客群向次优甚至次级客户延伸,而在这方面,Capital One的差异化的营销、因人而异的利率定价和风控手段,或将是新一轮信用卡公司的核心竞争力。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:张文

热门推荐

收起

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)